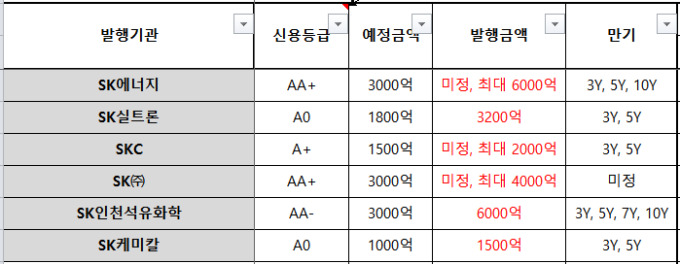

[서울=뉴스핌] 김연순 기자 = 회사채 큰손 SK그룹의 흥행몰이가 설 연휴 이후 시장을 뜨겁게 달구고 있다. 지난 1월 그룹 계열사인 SK인천석유화학, SK케미칼이 잇따라 흥행에 성공한데 이어 이달에도 SK실트론, SK에너지도 흥행가도를 달리고 있다. SK그룹 주력계열사인 SK(주)도 이달 말 3000억 규모 회사채 발행에 나서면서 회사채 시장의 큰 손을 자처하고 있다.

14일 회사채시장에 따르면 SK에너지(AA+)는 지난 13일 회사채 수요예측에서 3000억원 모집에 1조5900억원의 자금을 끌어모았다. 3년물 1000억원 모집에 6000억원의 자금이 몰렸고, 5년물 1000억원 모집에도 7300억원의 투자자 주문을 확보했다. 또한 장기물인 10년물에서도 2600억원 모집에 달하는 자금이 유입됐다. 발행 예정액 300억원의 5배(5.3대1)가 넘는 투자 자금이 대거 유입된 셈이다. SK에너지는 이번 흥행을 바탕으로 발행 예정금액인 3000억원에서 최대 6000억까지 증액 발행을 검토하고 있다.

대표주관사 관계자는 "이번 회사채 수요예측에서 대규모 자금이 유입됐다"며 "증액 발행을 검토하고 있다"고 전했다.

앞서 A등급인 SK실트론(A0)은 지난 11일 수요예측에서 1800억원 모집에 1조2170억원의 자금을 확보했다. A0등급임에도 경쟁률이 7대1에 육박할 정도로 대박을 터트린 것. 3년물 1400억원 모집에 8550억원(6.11대1), 5년물 400억원 모집에선 3620억원(9.05대1)의 자금이 몰렸다. SK실트론은 기존 발행예정 금액인 1800억에서 두 배 가까이 증액한 3200억원(3년물 1400억→2000억, 5년물 400억→1200억)의 회사채를 발행하기로 결정했다. 연 이자율은 3년물 2.296%, 5년물 2.718%다. 오는 22일 만기가 도래하는 2년물 회사채의 이자율이 2.630%임을 감안하면 이자부담을 상당 부분 줄일 수 있다.

동시에 SKC(A+)는 이날 3년물(예정금액 1000억)과 5년물(예정금액 500억) 두 트랜치(만기구조)로 나눠 총 1500억 규모의 회사채 수요예측에 나선다. 한 등급 아래인 SK실트론이 수요예측에서 대흥행을 기록한 걸 감안하면 SKC도 흥행랠리에 동참할 것으로 보인다. SKC는 수요예측 결과에 따라 2000억원까지 증액 발행을 검토한다.

회사채시장의 빅이슈어인 SK(주)(AA+)는 오는 27일 3000억 규모 회사채 발행에 나선다. 기관들의 풍부한 자금수요가 대기하고 있어 SK㈜도 최대 4000억 규모의 증액발행에 무난히 성공할 것으로 예상된다. 이들 계열사들이 최대 규모 증액발행에 나설 경우 이달에만 SK그룹 계열사의 회사채 발행 규모는 최대 1조5000억원을 넘어선다.

앞서 SK그룹에서 첫 회사채 발행에 나선 SK인천석유화학(AA-)은 3000억원 모집에 1조4400억원에 달하는 투자 수요를 끌어모았다. 발행 예정액의 5배 수준이다. SK인천석유화학은 발행 예정 금액을 두 배 증액, 총 6000억원을 발행했다. 올해 발행규모로는 CJ제일제당(7000억), 현대제철(7000억)에 이어 3번째다. SK케미칼(A0) 역시 1000억원 규모 수요예측에서 4배 수준인 4100억원 유효수요를 끌어모았다. SK케미칼은 500억원을 증액, 총 1500억원을 발행했다.

회사채시장 관계자는 "SK그룹은 지난해에도 7조원이 넘는 회사채를 찍으며 2위와의 격차를 크게 벌렸다"며 "올해에도 어느 정도 규모의 회사채를 발행할 지 관심"이라고 전했다.

한편 SK그룹은 지난 2014년부터 매년 비금융 일반 회사채를 최대 규모로 발행해왔다. 지난해에는 총 7조2370억원 규모의 회사채를 쏟아냈다. 전년 대비 무려 3조원 가까이 발행 물량이 늘었다. 지난해 단일 발행사 기준으로도 SK가 1조 2000억원의 회사채를 찍어 1위 자리를 지켰다. 또한 SK, SK텔레콤, SK하이닉스, SK이노베이션, SK에너지, SK종합화학 등 계열사 6곳은 지난해 수요예측에서 1조원 이상의 청약 자금을 유치했다.

y2kid@newspim.com

영상

영상