[뉴욕=뉴스핌] 황숙혜 특파원 = 미국 장단기 국채 수익률 하락이 월가에 화제다.

단순히 비둘기파에 치우친 미국 연방준비제도(Fed)의 통화정책 회의 결과에 따른 반응으로 단정 짓기에는 석연치 않은 부분이 있다는 지적이다.

벤치마크 10년물 국채 수익률이 14개월래 최저치로 밀린 것은 인플레이션에 대한 시장의 기대치가 지극히 저조하다는 사실을 드러내는 단면이라는 의견에 힘이 실리고 있다.

아울러 2021년 말까지 단 한 차례의 추가 금리인상 및 오는 9월 대차대조표 축소 종료를 골자로 한 연준의 결정은 일본식 디플레이션 리스크를 사전에 차단하기 위한 것이며, 다음 수순은 금리인하라는 주장이 번지고 있다.

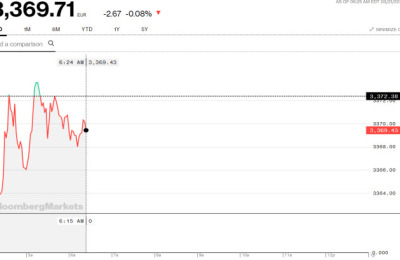

21일(현지시각) 업계에 따르면 미국 10년물 국채 수익률은 장중 2.51%까지 하락하며 지난해 1월 이후 최저치를 기록했다.

정책 금리에 가장 민감한 2년 만기 국채 수익률도 전날에 이어 2.4%로 추가 하락했고, 30년물 수익률 역시 2.957%로 후퇴했다. 5년물도 2.32%로 가파르게 떨어졌다.

월가의 이코노미스트는 시장 예상보다 과격한 비둘기 행보를 취한 연준의 회의 결과와 이틀 사이 국채 수익률의 가파른 하락은 인플레이션을 공통 분모로 두고 있다는 데 의견을 모으고 있다.

뱅크오브아메리카(BofA)-메릴린치의 “연준 회의 이후 금리 하락은 시장의 인플레이션 기대치가 그만큼 저조하다는 의미”라며 “정책자들 역시 인플레이션 목표치를 심각하게 재고하는 것으로 보인다”고 설명했다.

사실상 양적긴축(QT)을 종료한 연준의 ‘서프라이즈’가 일본식 디플레이션 덫을 피하려는 움직임이라는 주장도 나왔다.

제롬 파월 연준 의장은 전날 회의 후 가진 기자회견에서 지나치게 저조한 인플레이션이 경제 펀더멘털 측면의 핵심 리스크 요인이라고 언급한 것은 이 같은 맥락이라는 얘기다.

그는 “시장의 인플레이션 기대치가 2%를 밑돌면 실제로 물가에 하락 압박이 가해지고, 정책자들은 이를 끌어올리는 데 중점을 둬야 한다”고 말했다.

이는 20년 전 일본이 처했던 상황과 흡사하고, 최근 유럽이 직면한 문제이기도 하다는 것이 월가의 지적이다.

포토맥 리버 캐피탈의 마크 스핀델 최고투자책임자는 블룸버그와 인터뷰에서 “인플레이션 신호가 실종됐다”며 “과거 일본과 유럽이 그랬던 것처럼 미국 역시 소위 디스인플레이션 혹은 디플레이션 리스크를 맞았고, 중앙은행의 통화정책이 별다른 효과를 내지 못하는 상황이 벌어질 수 있다”고 주장했다.

한편 월가는 연준의 다음 통화정책 행보를 긴축이 아닌 금리인하로 점치고 있다. 시카고상업거래소(CME)에 따르면 국채 선물이 반영하는 연내 금리인하 가능성이 50%까지 상승, 전날 연준 회의 후 23%에서 큰 폭으로 치솟았다.

higrace@newspim.com

영상

영상