[서울=뉴스핌] 박미리 이정화 기자 = 롯데그룹이 롯데카드 매각을 위한 우선협상대상자를 'MBK파트너스-우리은행'으로 전격 변경하면서 향후 카드업계 판도에 큰 변화가 예상된다. 우리은행 계열사인 우리카드가 롯데카드와 합병할 경우 신한카드에 이어 단숨에 카드업계 2위로 올라설 수 있다.

21일 롯데그룹은 이날 롯데카드 매각을 위한 우선협상대상자를 사모펀드인 한앤컴퍼니에서 'MBK파트너스-우리은행' 컨소시엄으로 재선정했다고 밝혔다. 계약이 성사되면 MBK파트너스 60%, 우리은행 20%로 지분을 나눠 롯데카드를 인수하게 된다. 롯데그룹은 나머지 지분 20%를 보유해 롯데카드와 롯데그룹 유통계열사 간 다양한 제휴관계를 유지한다는 방침이다.

이에 따라 롯데카드의 시장 지위는 지금보다 확대될 것으로 보인다. 카드업계 한 관계자는 "롯데카드는 '기업계 카드'로 그 동안 주로 백화점, 마트 등 유통채널에 국한돼 한계가 있었다"며 "MBK-우리은행 컨소시엄이 인수할 경우 우리은행 제휴가 가능해져 체크카드 발급이 크게 늘어날 수 있고, 이외에도 가능해지는 금융비즈니스가 크게 늘 것"이라고 기대했다.

실제 롯데카드는 지난해 전업계 카드사 7곳 중 신용·체크카드 합산 이용실적이 63조177억원(비중 9.7%)으로 업계 6위 수준이다. 대부분이 신용카드에서 나온 실적으로, 체크카드 이용실적은 1조원에도 미치지 못했다. 우리은행 계열사이자 같은 하위사인 우리카드(5위)가 전체 이용실적 67조1529억원 중 체크카드 비중이 30%였다는 점을 감안할 때, 롯데카드의 체크카드 비중은 상당히 낮은 편이다.

우리카드와 합병을 통한 시장 지위 확대도 관측된다. MBK파트너스는 사모펀드로 향후 투자금을 회수해야 한다. 통상 사모펀드 청산기간은 5~7년 정도다. 이 과정에서 우리은행은 롯데카드 인수에 유리한 위치를 점할 수 있게 된다.

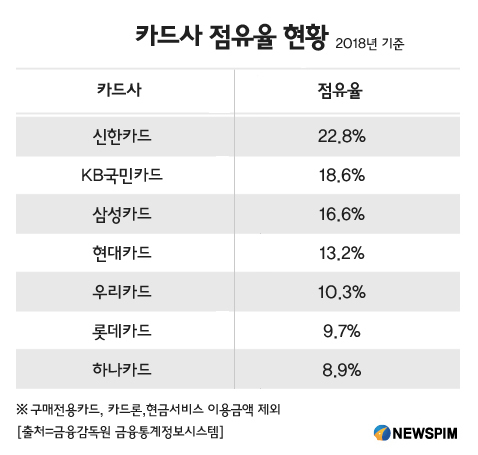

향후 우리카드가 롯데카드를 인수하면 신용·체크카드 합산 이용실적은 130조1706억원(작년 기준)으로 껑충 뛴다. 이렇게 되면 신한카드(148조6976억원)에 이어 업게 2위 지위도 노릴 수 있다. 점유율은 20% 수준이 예상된다. 현재 2, 3위인 KB국민카드(이용실적 21조1181억원·점유율 18.6%), 삼성카드(107조8786억원·16.6%)는 각각 한 자리씩 밀려난다.

카드업계 다른 관계자는 "우리카드는 우리은행을 거래하는 직장인 고객이 많아 백화점 카드에서 시작한 롯데카드와 고객군이 크게 중복되지 않는다"며 "규모의 경제, 다양한 채널 확보라는 측면에서 봤을때 롯데카드 뿐만 아니라 우리카드에도 상당한 시너지를 줄 것"이라고 분석했다.

한편 롯데그룹은 지난 3일 사모펀드 한앤컴퍼니를 롯데카드 인수 우선협상대상자로 선정했다. 이후 양측은 배타적 협상기간(이달 13일)을 지나서도 협상을 지속해왔다. 하지만 롯데그룹이 한앤컴퍼니 한상원 대표가 최근 송사에 휘말려 매각이 지연될 것을 염려, 우선협상대상자를 변경한 것으로 전해진다.

MBK파트너스-우리은행 컨소시엄은 한앤컴퍼니의 배타적 협상기간이 만료된 후 인수가 등을 수정해 제안서를 다시 전달한 것으로 파악됐다.

milpark@newspim.com

영상

영상