[서울=뉴스핌] 박미리 기자 = 기준금리가 인하되면서 이자이익 의존도가 높은 은행들의 수익성도 악화될 것으로 예상된다.

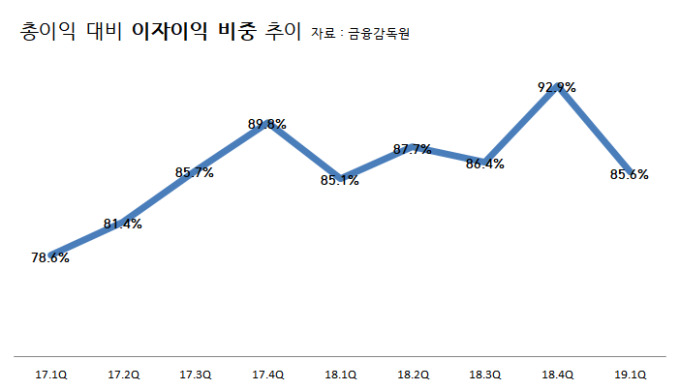

19일 금융감독원에 따르면 올 1분기 국내 은행들의 이자이익은 10조1000억원으로 총이익의 85.6%다. 전년 동기 85.1%(9조7000억원)보다 소폭 상승했다. 국내 은행들의 이자이익 의존도는 2017년 83.6%(37조3000억원), 2018년 87.8%(40조3000억원) 등으로 80%대를 유지하고 있다.

이러한 수익구조 탓에 기준금리 인하에 따른 수익성 하락 우려가 나온다. 지난 16일 한국은행 금융통화위원회(금통위)는 기준금리를 연 1.75%에서 0.25%포인트 인하했다. 지난해 11월 기준금리를 인상한 뒤 금리를 동결해 오다가, 일본 수출규제 등 경제 불확실성이 커지자 8개월만에 인하로 돌아선 것.

기준금리가 내려가면 은행들이 이자이익을 확대할 수 있는 여력이 떨어진다. 이자이익은 대출 고객으로부터 받은 이자에서 예금 고객에 줘야할 이자를 뺀 값이다. 따라서 기준금리가 낮아지면 대출 금리가 전보다 낮아져, 은행들이 벌어들일 수 있는 이익의 파이가 줄어들 수밖에 없다.

시중은행 한 관계자는 "기준금리 인하 후 은행들이 예·적금 금리도 내리지만, 사실 대출금리 인하 압박이 더 크다"며 "대출금리가 인하된 뒤 신규 주택담보대출이 늘어나야 하지만, 규제로 인해 크게 늘어나지 않을 것 같다"고 전망했다.

또다른 은행 한 관계자는 "현재 NIM(순이자마진)이 악화되는 상황"이라며 "여기에다 기준금리를 내렸다는 것은 저금리로 간다는 의미기 때문에 은행 수익성에 긍정적이진 않다"고 했다. 실제 은행들의 NIM은 올 1분기 1.62%로 전년 동기보다 0.03%포인트, 직전 분기보다 0.07%포인트 하락했다.

수익성 악화 요인은 더 있다. 하나금융경영연구소는 최근 '2019년 하반기 금융산업 전망 보고서'를 통해 "은행들은 NIM 하락, 대손비용 증가 등으로 수익성이 악화할 것"이라고 전망했다. 이에 따르면 신규 부실채권이 증가, 대손충당금 환입규모가 줄어들어 대손비용이 늘어나면 수익성이 악화할 수 있다고 봤다.

또 2020년부터 예대율 규제가 강화되는 점도 수익성엔 긍정적이지 않다. 주택담보대출에 가중치를 두는 새로운 예대율 규제(100% 이하)를 맞추려면, 은행들도 예수금을 지금보다 늘려야한다. 따라서 은행 간 예금 유치경쟁이 붙으면 조달비용이 올라가 비용부담이 커질 것으로 예상된다.

milpark@newspim.com

영상

영상