[서울=뉴스핌] 김진호 기자 = "가입을 위해 들이는 노력에 비해 혜택이 너무 적어 효용성이 있는 건지 모르겠어요."(직장인 A씨) "고금리 특판 대부분이 신규고객에게만 적용돼 서운합니다. 잡은 고기에겐 먹이를 안 주겠다는 마케팅 방식이랄까요."(직장인 B씨)

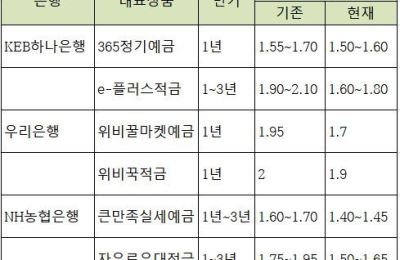

저금리 시대를 맞아 조금이라도 높은 이자를 받기 위해 여러 은행을 전전하는 금리노마드(nomad) 현상이 심화되는 가운데 일부 금융사들의 특판 상품이 빈축을 사고 있다. 겉보기엔 최대 10%에 달하는 높은 금리가 소비자들 눈길을 사로잡지만, 실제 혜택을 누리는 고객이 극소수에 불과한 데다 납입 한도도 미미해 효용성에 대한 의문이 제기된다.

7일 금융권에 따르면 우리은행은 사전예약 고객 1만명을 대상으로 연 최고 4.0%의 금리를 제공하는 이벤트를 진행하고 있다. 지난달 10일부터 진행된 해당 이벤트는 각종 온라인 SNS를 통해 홍보됐으며 고객들의 뜨거운 호응에 힘입어 소진을 앞둔 것으로 알려졌다.

하지만 해당 상품에 대한 고객들의 불만도 상당하다. 기존 고객은 해당 고금리 특판에 참여할 수조차 없고, 월 납입 한도 역시 일반적인 적금에 비해 터무니없이 적어 실익이 없단 점에서다.

해당 상품의 기본금리는 연 1.0% 수준으로 우리은행 첫 거래 고객일 경우 추가로 1.0%, 12개월 만기 해지 시에 2.0% 금리가 추가로 제공된다. 신규 고객이 아닐 경우는 해당 특판상품 가입 자체가 불가능하다.

한도 역시 10만원으로 통상 시중은행의 적금 특판 상품의 월 납입 한도인 30만원 수준에 크게 못 미친다. 어렵게 가입에 성공한다 해도 소비자로선 고금리를 미끼로 신규고객을 유치하려는 얕은 상술로 느껴질 수밖에 없다. 실제 1년 동안 적금을 꾸준하게 들어도 고객이 가져갈 수 있는 이자는 세후 2만2000원 수준에 그친다.

통상 시중은행보다 높은 금리를 제공해 인기가 좋은 저축은행들의 일부 특판상품도 최근 조건을 지나치게 까다롭게 하거나 추첨을 통해 일부 고객에게만 제공해 소비자들의 눈총을 사고 있다.

SBI저축은행은 최근 최고 10%의 고금리를 제공하는 사이다뱅크 적금을 2시간 만에 완판하고 해당 이벤트를 다시 진행한다. 오는 11일까지 신규로 적금에 가입하는 고객을 대상으로 5000명을 추첨해 금리 우대 쿠폰(8%)을 줄 예정이다.

하지만 1차 특판 때와 달리 선착순이 아닌 추첨제로 진행하기로 해 투명성에 의구심을 보내는 고객들이 상당하다. 납입액 역시 최대 10만원으로 제한됐다.

까다로운 조건을 걸어 특판을 진행해 소비자들의 불만을 산 곳도 있다. 웰컴저축은행은 최고 연 6%의 이자를 주는 적금을 1만개 한도로 판매했는데, 신규고객, 자동이체(8회 이상), 평균 잔액 50만원 이상 유지 등을 조건으로 요구했다.

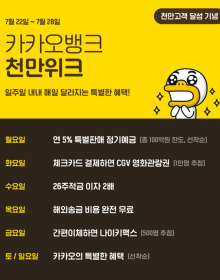

인터넷전문은행 카카오뱅크 역시 최근 진행한 '5% 특판' 이벤트로 곤혹을 치렀다. 1초만에 100억원 한도가 소진되는 상황이 연출되며 가입하지 못한 대다수의 고객들이 큰 불만을 드러낸 것. 해당 이벤트 진행 과정에 의구심을 품은 일부 고객은 청와대에 진상조사에 나서달라며 청원을 내기도 했다.

이에 저금리 기조에 조금이라도 더 높은 금리를 받기 위해 노력하는 소비자들의 심리를 이용한 '특판' 방식을 두고 "도가 지나친 상술"이라는 지적이 제기되고 있다.

높은 이자를 미끼로 고객을 현혹해 흥행에는 성공했지만 정작 혜택을 누릴 수 있는 인원이 한정됐고, 그 혜택마저 미미해 '빛 좋은 개살구'에 그치고 있단 지적이다.

금융권의 한 관계자는 "기존 고객은 혜택을 받지도 못할 뿐더러 신규 고객일지라도 까다로운 조건 등을 유지해야 혜택을 누릴 수 있는 점은 소비자 입장에서는 '생색내기'로 보일 것"이라며 "고객들의 눈길은 끌 수 있겠지만 자칫 신뢰를 잃을 수 있단 점을 유의해야 한다"고 꼬집었다.

rplkim@newspim.com

영상

영상