[서울=뉴스핌] 이정화 기자 = 해외금리연계형 파생결합증권(DLS) 사태로 여신전문금융회사채(여전채) 약세가 장기화될 경우 조달금리 상승이 불가피해질 것이라는 분석이 나왔다. DLS 사태로 인해 카드업계에 불똥이 튀는 모양새다.

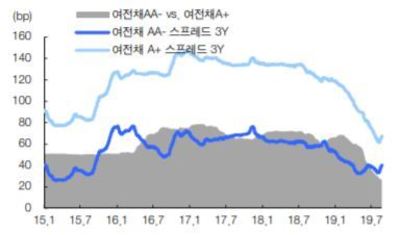

28일 금융투자협회에 따르면 AA+등급 10년 만기 여전채 금리는 지난 27일 기준 1.92%로 같은 등급 회사채 1.80% 대비 0.12%포인트 스프레드를 기록해 6개월 전 0.07%포인트 대비 5bp가량 확대됐다. 일반 회사채와 여전채의 스프레드 확대는 발행 주체인 카드사의 조달비용 상승을 의미한다. 즉 카드사는영업을 위해 더 비싸게 돈을 빌려와야 한다는 것.

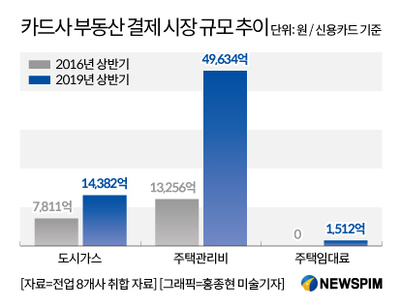

여전채는 여신전문금융사(카드·캐피탈 등)들이 자금 조달을 위해 발행하는 회사채다. 여전사는 수신기능이 없어 채권 발행을 통해 자금을 조달한다. 이렇게 조달한 자금에 가산금리를 붙여 신용공여나 대출을 하고 발생하는 이자로 수익을 내는 구조다.

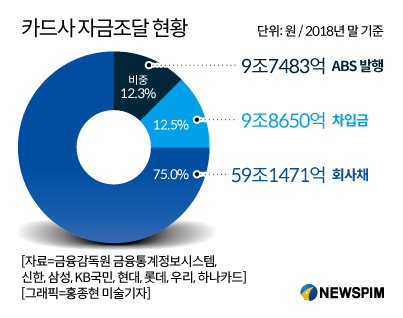

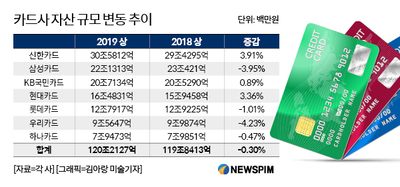

지난해 말 기준 신한·삼성·KB국민·현대·롯데·우리·하나카드 등 7개 전업계 카드사의 전체 자금 조달 규모는 78조7606억원이다. 이중 여전채 발행 비중은 약 75%다. 여전채 약세로 금리가 높아지면 카드사의 조달 비용 상승이 불가피해진다.

여전체가 지금과 같은 수준을 유지해 같은 등급의 회사채보다 금리가 낮다면, 카드사들은 연간 약 700억원의 추가 금융비용이 들 것으로 추산된다. 이는 카드사들의 연간 당기순이익의 약 5%에 해당한다. 카드사와 관련 없는 DLS 사태로 애꿎은 카드사의 수익이 줄어들게 될 수 있다는 것.

김민정 한화투자증권 크레딧 애널리스트는 "주로 헤지 용도로 수요가 증가했던 여전채는 이번 사태로 발행수요도 줄어들 뿐만 아니라 여전채 자체에 대한 수요도 줄어드는 등 투자 매력도가 많이 떨어질 것"이라며 "이 때문에 가격 측면의 약세요인으로 카드사 입장에선 조달 비용이 확대될 수 있다"고 말했다.

지난해에도 금리 인상에 대비해 여전채 발행이 늘면서 여전사들의 자금조달 비용이 증가했다. 금융투자협회에 따르면 2018년 여전사들이 발행한 여전채 규모는 56조6305억원으로 2017년(49조5301억원) 대비 7조1004억원 증가했다. 이 때문에 여전사의 조달 비용은 2조7818억원으로 전년(2조4159억원) 대비 3659억원 늘었다.

카드업계 관계자는 "여전채 약세로 동일 등급 회사채 대비 스프레드가 더 벌어졌지만, 기본적으로 시장 금리가 내려가고, 기준 금리 인하 기대감이 있어 여전채 자체 금리가 급격하게 오르고 있진 않다"며 "여전채 비중이 높긴 하지만 단기물과 장기물로 적절하게 포트폴리오가 구성돼 있고 다른 자금 조달 수단도 있는 만큼 영향은 제한적일 것"이라고 말했다.

하지만 전문가들 분석은 카드사와 좀 다르다. 여전채 발행 규모를 줄이기 힘든 구조다보니 카드사들의 조달금리도 증가할 수밖에 없다는 쪽에 무게가 실린다.

윤종문 여신금융연구소 연구위원은 "시장 상황에 따라서 조달 비용은 달라질 수 있다"면서도 "여전채 발행은 영업자산 대신 신용도를 기반으로 발행하기 때문에 채권을 기반으로 마진을 얹은 금액에 조달해야 하는 금융기관 차입이나 재조달이 필요한 ABS 발행 등 보다 비용 측면에서 훨씬 유리해 여전채 약세로 인한 비용 상승 영향은 일부 불가피하다"라고 설명했다.

clean@newspim.com

영상

영상