[서울=뉴스핌] 김승동 기자 = 홍콩항셍중국기업지수(HSCEI, 이하 항셍지수)가 지난 4월 고점 대비 16% 넘게 급락했지만 항셍지수를 기초자산으로 한 ELS변액보험 안정성은 아직까지 별다른 위험이 감지되지 않고 있다.

ELS변액보험은 자산가들이 일시납으로 목돈을 투자하는 상품으로 DLS와 상품구조가 거의 같다. 손실구간 미만으로 기초자산가격이 낮아지면 대규모 원금손실이 발생할 수 있다. 다만 장기상품이라는 점을 감안, △장기ELS에 선별 투자 △낮은 손실확정구간 설정 △노녹인(NO-Knock In) 구조 등 3중으로 원금손실 가능성을 차단했다.

KB생명(KB지주), 하나생명(하나지주), 카디프생명(신한은행) 등 은행지주 계열의 보험사들은 ELS변액보험을 판매한다. 변액보험 총자산(약 100조원) 중 ELS변액보험 비중은 약 2%인 2조원 가량이다.

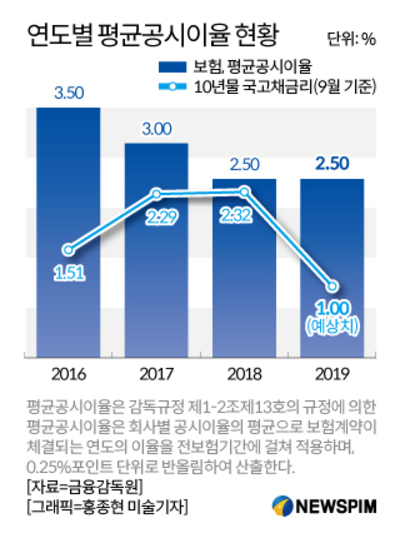

이들 보험사들은 예·적금의 낮은 금리에는 만족하지 못하며 주식 직접투자는 부담스러워하는 자산가를 타깃으로 설정, 방카슈랑스(은행에서 보험 판매)를 통해 ELS변액보험을 권했다. ELS변액보험에서 투자하는 ELS의 쿠폰(확정수익)은 연 6% 내외다.

이 상품은 만기가 3년 이상인 ELS에 투자하며 항셍지수 등 주요 국가의 주가지수를 기초자산으로 한다. 기초자산이 주가지수면 개별종목보다 변동성이 낮아 ELS의 안정성이 높아진다.

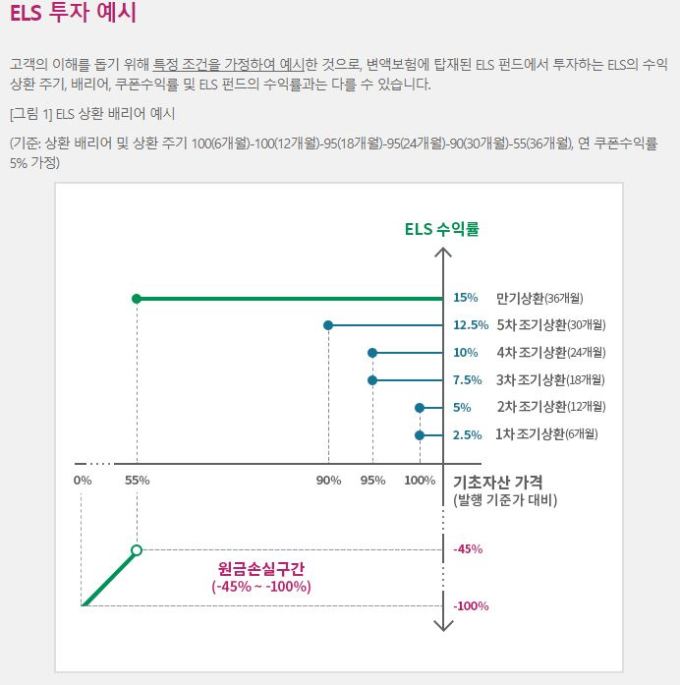

베리어(손실확정구간)는 상품마다 조금 상이하지만 통상 90-90-85-80-75-60(55)이다. 6개월마다 기초자산 가격이 베리어 이하로만 하락하지 않으면 조기상환 된다. 조기상환시 비슷한 구조의 ELS에 재투자된다.

여기에 노녹인(NO-Knock In)구조를 갖췄다. 노녹인이란 투자원금손실 하한기준이 없는 ELS구조를 뜻한다. ELS 투자 기간 중에는 기초자산이 베리어 이하로 하락해도 만기시에만 베리어 60(55) 이상을 유지하면 수익을 낼 수 있는 구조다. 참고로 대부분의 ELS는 녹인(Knock In)구조이며, 녹인 ELS는 투자기간 중 한번만이라도 기초자산이 베리어 이하로 하락하면 원금손실이 확정된다.

가령 ELS 투자 시점에 기초자산 가격이 1000일 때 6개월 후 900 이상이면 조기상환 된다. 하지만 900 이하로 낮아지면 다음 조기상환 시기(6개월 후)까지 기다려야 한다. 투자기간 중에 기초자산이 500까지 떨어져도 원금손실 없이 다음 조기상환을 기다릴 수 있다. 만기에 기초자산이 600 이상이면 3년치 확정 수익이 발생한다.

ELS변액보험은 이 같은 구조의 ELS에만 투자하기 때문에 항셍지수가 16% 이상 하락해도 원금손실 리스크가 없다. 최근 설정된 일부 ELS의 경우 조기상환만 되지 않을 뿐이다. 항셍지수가 40% 이상 폭락할 경우만 원금손실 리스크가 생기는 것. 다만 이 경우도 그 당시 만기를 맞은 ELS만 원금손실이 발생할 뿐이다.

보험업계 관계자는 “최근 홍콩의 항셍지수는 고점이 약 3만포인트(4월)였다”며 “변액보험으로 투자한 ELS에서 손실 가능성이 발생하려면 40% 하락한 1만8000포인트 이하로 내려와야 한다”고 설명했다.

이어 이 관계자는 “주가지수가 40% 이상 폭락하는 가능성은 높지 않으며, 또 폭락한 지수가 반등하지 않고 유지될 가능성은 더 낮다”며 “ELS변액보험은 최근 문제가 된 DLS보다 안정적으로 장기투자가 가능할 수 있다”고 덧붙였다.

한편, ELS변액보험에서 투자하는 ELS의 기초자산은 항셍지수 이외에 KOSPI200(한국), S&P500(미국), DAX(독일), FTSE100(영국), EUROSTOXX50(유럽), NIKKEI225(일본) 등이다.

0I087094891@newspim.com

영상

영상