[서울=뉴스핌] 김형락 기자 = 올해 연말정산을 앞두고 TDF(Target Date Fund) 상품에 대한 투자자들의 관심이 높아지고 있다. 세액공제 혜택을 받을 수 있는 연금저축, 개인형 퇴직연금(IRP) 계좌를 통해 TDF로 투자금이 유입되면서다.

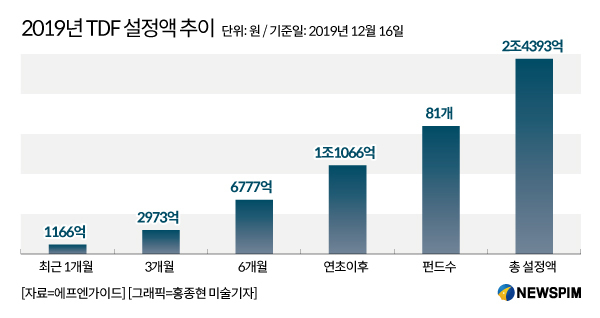

17일 에프엔가이드에 따르면 올해 81개 TDF에 1조1066억원이 새로 들어왔다. 연금저축, 퇴직연금 펀드에서 TDF로 자금 유입이 늘었다.

연말 연금저축, IRP로 세태크를 준비하는 투자 수요가 늘며 TDF 상품도 주목 받고 있다. TDF는 연금저축, IRP 계좌로 가입할 수 있는 연금펀드다. 금융위원회가 작년 8월 퇴직연금 감독 규정을 개정해 퇴직연금 확정기여형(DC)과 IRP는 자산 100%를 TDF에 투자할 수 있다.

TDF는 은퇴시점(Target Date)을 기준으로 생애주기에 따라 포트폴리오를 자동으로 조정하는 펀드다. 예컨대 사회초년생 시기에는 기대수익률을 높여 위험자산(주식)을 중심으로 투자를 하고, 은퇴시기가 가까워질수록 안전자산(채권)으로 투자비중을 늘리는 식이다.

운용사마다 투자비중을 나누는 자산배분 곡선(글라이드 패스)은 다르지만, 장기 글로벌 자산배분이라는 큰 틀의 전략은 유사하다.

TDF 뒤에 붙는 숫자 '2030, 2040' 등은 가입자가 선택한 은퇴시점이다. 예를 들어 2050년에 투자를 마치는 상품은 'TDF2050'다.

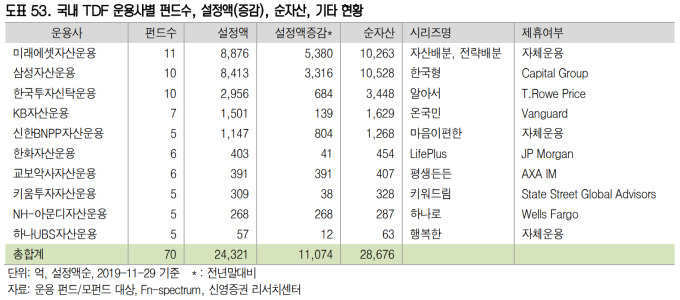

현재 10개 자산운용사가 80여개 TDF를 운용중이다. 전체 설정액은 약 2조4000억원이다. 미래에셋자산운용, 삼성자산운용, 한국투자신탁운용 등 상위 3개 운용사가 전체 TDF 시장의 80%를 차지한다.

대부분 글로벌 TDF 운용사와의 제휴를 맺어 운용하고 있다. 미래에셋운용, 신한BNPP자산운용, 하나UBS자산운용은 자체 글라이드 패스를 개발했다.

올해 신한BNP운용의 성과가 돋보였다. 2030, 2035, 2040, 2045 유형에서 수익률이 가장 높았다. 연초 이후 수익률은 각각 △신한BNPP마음편한TDF2030 18.25% △신한BNPP마음편한TDF2035 22.94% △신한BNPP마음편한TDF2040 23.18% △신한BNPP마음편한TDF2045 22.88%를 기록하고 있다.

미국 뿐만 아니라 일본, 유럽 등 다양한 선진국으로의 자산배분과 환 노출 전략이 성과로 이어졌다. 신한BNP운용은 국내자산을 액티브펀드와 상장지수펀드(ETF)로, 해외자산은 ETF로 TDF 포트폴리오를 구성했다.

수익률이 가장 높은 '신한BNPP마음편한TDF2040'이 담고 있는 상위 5개 종목(지난 10월 1일 기준)은 △S&P500 지수를 추종하는 'SPDR S&P 500 ETF Trust(펀드 내 비중 21.44%)' △유럽 순수익률 지수를 추종하는 'Lyxor MSCI Europe (DR) ETF Dist A/I(15.06%)' △MSCI 신흥시장지수를 추종하는 'Amundi IS MSCI Emerging Markets ETF-C $(9.96%)' △일본 대표지수인 토픽스(TOPIX) 지수를 추종하는 'Nomura TOPIX ETF(9.50%)' △MSCI의 일본제외 아시아태평양 지수(Asia Pacific ex Japan)를 추종하는 'iShares MSCI Pacific ex Japan ETF(7.83%)'다.

국가별 비중은 △미국 32.33% △일본 11.29% △중국 7.26% △오스트레일리아 5.34% △브라질 2.94% 등이다.

류두형 신한BNPP자산운용 연금솔루션센터장은 "올해는 글로벌 주식과 채권이 동시에 오른 특별한 해"라며 "TDF는 해외자산 비중이 높아 전체적으로 15% 이상 성과를 보였다"고 말했다.

그 중에서도 신한BNP운용이 돋보였던 이유는 자산배분 전략 차이 때문이라고 분석했다.

류 센터장은 "프랑스 BNPP 산하 자산배분 전문 계열사인 MAQS 자문을 받기 때문에 미국 위주인 다른 TDF보다 이머징, 일본, 유럽 비중이 골고루 담겨 상대적으로 지역 분산이 잘 됐다"며 "올해 특정기간 이머징 채권, 일본 주식이 미국 채권·주식 보다 성과를 낸 부분이 작용했다"고 평가했다.

환 노출 전략도 수익률에 기여했다. 그는 "올해 해외주식과 달러가치가 올라 양방향에서 성과가 났다"며 "다만 환 노출 전략은 환으로 수익을 추구하는 게 아니라 해외주식이 떨어졌을 때 하방을 막는 전략으로 사용하고 있다"고 설명했다.

TDF에 투자할 때는 과거 성과뿐만 아니라 자산배분 정도, 환율 전략 등을 살펴한다고 조언했다.

류 센터장은 "대부분 TDF가 선진국으로 자산배분을 하기 때문에 선진국의 어느 지역으로 나뉘어 있는지, 분산 비율은 어떤지 등을 살펴야 한다"며 "해외주식 가치가 떨어질 경우 방어 전략은 무엇인지, 환율 전략은 어떻게 가져가는지 등도 따져보고 가입해야 한다"고 전했다.

■ 용어설명

* 연금저축: 개인 노후생활 보장 및 장래 생활안정을 목적으로 5년 이상 납입(연간 한도 1800만원)한 금액을 적립해, 만 55세 이후 10년 이상 분할해 연금으로 수령하는 상품. 연간 납입액 중 400만원 한도(종합소득금액 1억원(근로소득만 있는 경우 총급여액 1억2000만원) 초과자는 300만원) 안에서 13.2%를 세액공제 받을 수 있다. 종합소득금액이 4000만원 이하이거나, 근로소득만 있는 경우, 연간 총급여액이 5500만원 이하인 거주자는 세액공제율이 16.5%다.

* 개인형 퇴직연금(IRP): 회사가 노동자에게 지급하는 퇴직금과 별도로 노동자(자영업자도 가능) 개인이 퇴직금 계좌를 만들어 불입하는 금융상품. 최소 납입기간은 5년이다. 55세 이후 연금 또는 일시금으로 찾아 쓸 수 있다. 연간 납입액 중 연금저축을 합쳐 최대 700만원까지 세액공제 혜택을 받을 수 있다. 총 급여가 500만원 이하일 경우 16.5%, 5500만원을 넘는 경우 13.2% 세액공제율을 적용받아 세금을 돌려받을 수 있다.

rock@newspim.com

영상

영상