[서울=뉴스핌] 김성수 기자 = 최근 롯데건설과 한화건설, 한신공영, 동부건설 신용등급이 잇달아 개선됐다. 이들 건설사는 회사채 차환뿐 아니라 신규 발행에도 한결 숨통이 트일 것으로 기대된다.

11일 금융투자업계에 따르면 롯데건설(시공능력평가순위 8위), 한화건설(12위), 한신공영(16위), 동부건설(36위)은 모두 작년 말부터 신용등급이 높아졌다.

우선 한국신용평가는 작년 12월 10일 롯데건설의 무보증사채 신용등급을 A/긍정적에서 A+/안정적으로, 기업어음 신용등급을 A2에서 A2+로 상향 조정했다.

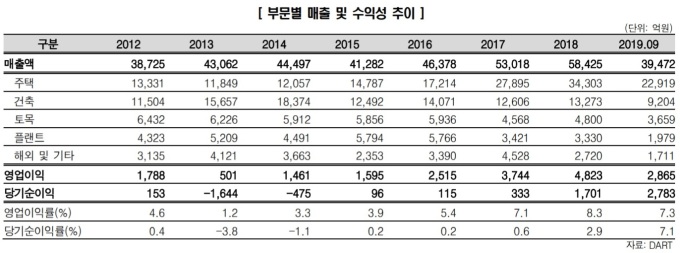

롯데건설은 주택부문 호조로 수익성이 개선됐고 양호한 수주잔고로 영업실적이 당분간 유지될 것으로 예측됐다. 롯데건설이 보유한 공사물량(미착공 포함)은 27조7000억원으로 매출액의 5.3배(작년 3분기 매출액의 연환산 기준) 규모다. 또한 순이익률(매출에서 당기순이익이 차지하는 비율)이 지난 2018년 2.9%에서 작년 9월 7.1%로 상승했다.

한국기업평가는 작년 12월 24일 한신공영의 무보증사채와 기업어음 신용등급을 기존 BBB(긍정적)/A3에서 BBB+(안정적)/A3+로 상향했다.

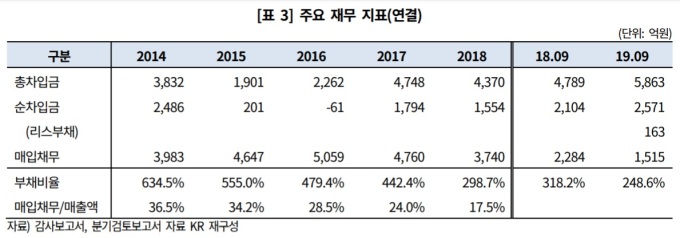

한신공영이 ▲양호한 수익창출력을 유지하고 있고 ▲재무구조 개선이 빠르게 이뤄지고 있으며 ▲높아진 재무안정성이 유지될 것이라는 전망을 반영한 결과다. 한신공영의 부채비율은 지난 2015년 500%를 웃돌았으나 작년 9월 말 기준 248.6%로 떨어졌다.

또한 한국기업평가는 지난 3일 동부건설의 기업 신용등급을 BBB(안정적)으로 신규 평가했다. 동부건설이 투자적격등급을 받은 것은 투기등급인 'BB+'로 떨어진 지난 2014년 6월 이후 5년 8개월 만이다.

투자적격등급이란 장기신용등급 기준 AAA(최상의 신용상태)에서 BBB-(신용상태 적절)까지 포함한다. 이보다 신용등급이 낮은 채권은 '투기등급 채권', 또는 '정크본드'라고 부른다. BB+에서 CCC-까지는 투자주의등급(투자 주의 대상), CC에서 D까지는 투자부적격등급(신용상태 최악)이다.

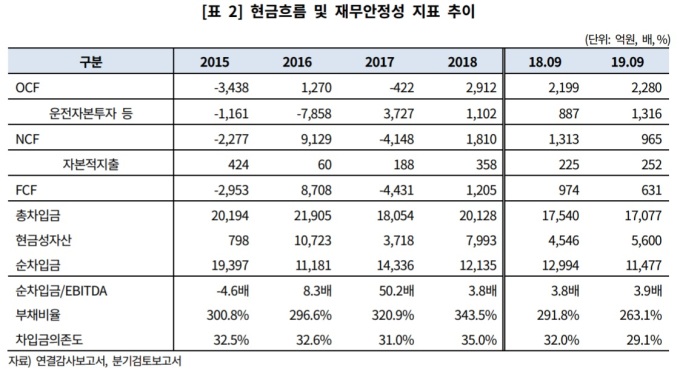

동부건설의 등급 상승에는 ▲시장지위, 브랜드 인지도, 수주잔고 등에 기반한 양호한 사업안정성 ▲회생절차 종료 이후 지속적인 재무구조 개선 ▲외형 및 이익 성장을 바탕으로 현 수준의 재무안정성을 유지할 것이라는 전망이 반영됐다.

한화건설은 3대 신용평가사로부터 신용등급이 A-급으로 올랐다. 한국신용평가는 지난 3일 한화건설의 무보증사채 신용등급을 A-/안정적으로 부여했다. 또한 한국기업평가는 작년 12월 13일 한화건설의 무보증사채와 기업어음 신용등급을 기존 BBB+(긍정적)에서 A-(안정적)으로 높였다. 나이스신용평가도 지난달 31일 한화건설 회사채 신용등급을 A-/안정적으로 한 단계 올렸다.

이번 등급 상향은 한화건설이 ▲계열 물량 증가, 이라크사업 정상화로 외형 및 이익규모가 성장한 점 ▲확대된 현금흐름을 바탕으로 재무구조가 개선된 점 ▲수주잔고 및 진행사업 현황을 감안하면 현 수준의 재무안정성을유지할 수 있을 것으로 전망되는 점을 반영했다.

한화건설은 신용등급 상향 후 첫 회사채 수요 예측에서 흥행에 성공했다. 한화건설이 지난 5일 실시한 800억원 규모의 회사채 발행 수요예측에는 1190억원의 주문이 들어왔다. 이에 따라 한화건설은 발행 규모를 930억원으로 늘리기로 했다.

만기는 3년이며 예상금리는 3.2% 수준이다. 직전 발행한 3년물 회사채 금리가 3.379%였던 것에 비하면 이자 부담이 낮아질 것으로 예상된다. 또한 한화건설은 이번 회사채 발행으로 자금조달 구조가 개선될 전망이다. 3~6개월짜리 단기차입금을 상대적으로 만기가 긴 회사채로 갚을 예정이기 때문.

전문가들은 한화건설 뿐만 아니라 신용등급이 오른 다른 건설사들도 회사채 발행 여건이 좋아질 것으로 내다봤다. 한신공영은 올해 410억원(오는 9월) 규모의 회사채 만기가 도래한다. 한신공영은 만기를 맞는 회사채를 차환(증권을 새로 발행해 얻은 돈으로 이미 발행된 증권을 상환)하기 위해 올해 회사채 발행에 나설 계획이다.

롯데건설은 올해 600억원 규모의 회사채가 만기를 맞는다. 다만 만기가 되는 회사채 규모가 예년대비 크지 않아서 이를 상환하기 위해 회사채를 추가 발행할지 여부는 미정이다.

최한승 한국기업평가 수석연구원은 "신용등급이 오른 업체의 경우 회사채 발행금리가 낮아질 가능성이 있다"며 "새로 평가된 등급 수준에 맞게 금리도 재평가될 것"이라고 말했다.

sungsoo@newspim.com

영상

영상