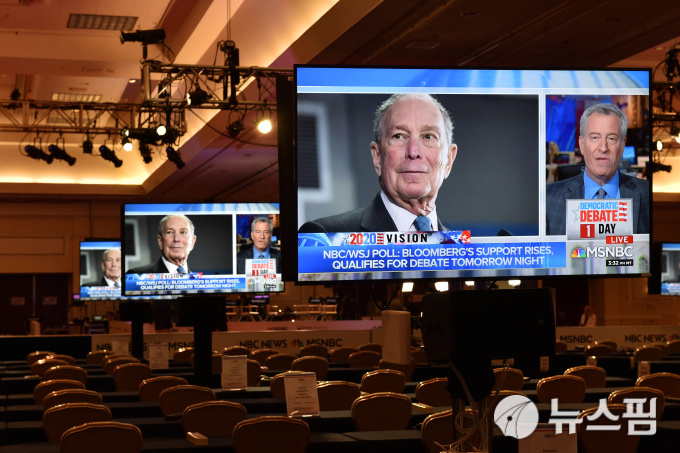

[서울=뉴스핌] 이영기 기자 = 올해 미국 대선 민주당 경선후보인 마이클 블룸버그 전 뉴욕시장이 당선될 경우 이해충돌을 피하기 위해 매각하겠다는 미디어그룹 블룸버그엘피(LP)의 매각 예상 가격이 500억달러(약 60조원)를 훌쩍 넘을 것이란 평가가 나온다. 하지만 통신 매각 자체로 그 목적인 이해충돌을 피할 수는 없을 것이라는 진단도 함께 제기된다.

19일(현지시간) 파이낸셜타임즈(FT)는 렉스(LEX)칼럼에서 '대통령 당선자가 팔려는 물건을 사겠다는 사업자는 과연 사업 그것 만을 보고 거래를 하지는 않을 것이고, 당연히 당선자의 환심을 사려할 것'이라며 블룸버그엘피 매각 자체의 이해충돌 문제를 제기했다.

블룸버그 측은 국정 운영의 최고 결정권자가 자신의 사업체를 계속 보유할 경우 이해충돌의 문제에 발목이 잡힐 수 있다고 봐 대통령 당선이 되면 통신을 매각하기로 결정했다. 가족들이 호텔사업 등을 여전히 유지해 비판을 받고 있는 도널드 트럼프 대통령의 경우와 차별화하는 의도도 있다.

FT는 글로벌금융정보업체 레피니티브의 사례에 비추어 블룸버그엘피의 매각가격이 500억달러를 넘어갈 것으로 예상했다. 블랙스톤과 톰슨로이터가 보유한 레피니티브의 매각에서 기업가치는 270억달러였고, 이는 매출과 상각전영업이익(EBITDA)의 5.5배 및 13.5배를 적용한 가격수준이다.

블룸버그엘피 연 매출 110억달러와 EBITDA 40억달러를 이 사례에 적용하면, 예상 매각 가격은 540억달러에서 600억달러(약 65조~72조원)가 된다.

이 정도 규모의 매각 거래에는 전략적 투자자가 독자적으로 덤비지 않는 것이 기업 거래의 통상관례다. 하지만 블룸버그엘피는 국부펀드와 대형 연기금 등의 컨소시엄에는 딱 적격이고, 특히 이들은 낮은 수익률에도 만족할 것으로 예상된다고 신문은 주장했다.

또 FT는 거래 규모의 절반 수준인 300억달러 정도를 빌리는 차입매수(LBO)도 가능하다고 관측했다. 2007년 미국 텍사스전력회사 TXU 매각은 대표적인 LBO거래로서 시장에서 300억달러를 부채로 조달한 전례가 있기 때문이다.

500억달러 대에 이르는 막대한 기업 거래지만 예상보다 순조로울 수 있다는 낙관 속에서도, 정작 문제는 블룸버그엘피 매각을 통해 블룸버그가 원하는 이해충돌 배제라는 목적을 달성할 수 없다는 것이라고 FT는 지적했다. 블룸버그가 대통령으로 당선되면 블룸버그엘피를 가질수도 없고 내다팔 수도 없는 골치덩어리가 될 가능성을 지적한 것이다.

FT는 "매각 자체가 함정을 가지고 있다"면서 "매수가는 향후 블룸버그 행정부와 잘 해보려는 의도를 가질 수 있기 때문에 그가 대통령에 당선돼 매각에 착수하면 계속 보유할 때 만큼이나 많은 이해충돌이 일어날 것"이라고 진단했다.

007@newspim.com

영상

영상