[서울=뉴스핌] 김형락 기자 = 신약개발기업 에이치엘비가 대규모 유상증자와 함께 무상증자를 실시한다. 3300억원 규모 주주 배정 유상증자 직후 보통주·우선주 10주당 1주를 무상 배정하는 무상증자도 진행한다. 이처럼 유·무상증자를 동시에 진행하는 것은 유상증자 결정에 따른 주가 하락 위험을 다소 상쇄하려는 전략으로 풀이된다.

6일 한국거래소에 따르면 에이치엘비는 전날보다 0.45%(400원) 오른 8만9000원에 거래를 마쳤다. 이날 소폭 올랐지만, 지난 3일 3000억원 넘는 유상증자 결정 이후로는 5.2% 내렸다.

에이치엘비는 지난 3일 장 마감 후 3270억원 규모 주주 배정 후 실권주 일반공모 유상증자를 결정했다고 공시했다. 보통주 430만9157주를 1주당 7만5900원(예정 발행가로 오는 5월 25일 최종 확정)에 신주 발행한다.

신주 배정 기준일(오는 4월 20일) 주주명부에 등재돼 있는 주주에게 보통주 1주당 신주 0.1주 인수권을 배정한다. 보통주 10주를 가진 주주는 신주 1주를 인수할 권리를 가진다.

구주주 청약 및 초과청약 결과 발생한 실권·단수주는 일반 투자자에게 공모한다. 일반 공모 뒤 남은 실권주는 주관사인 한국투자증권과 하나금융투자가 인수한다.

조달 자금은 △자회사 엘레바(Elevar Therapeutics)의 기존 파이프라인(신약후보물질) 임상비용 및 신규 파이프라인 라이센스 인(기술도입) 비용 지원 등을 위한 유상증자 참여에 2192억원 △어드벤첸연구소(Advenchen Laboratories)가 보유한 리보세라닙 중국·글로벌 원천 특허 권리 인수자금 608억원 △이뮤노믹테라퓨틱스(Immunomic Therapeutics, 뇌종양치료제 임상 2상을 진행중인 미국 바이오의약품 연구개발기업) 경영권 취득자금 365억원 등에 쓸 예정이다.

유상증자 직후 보통주 473만53주, 우선주 324주를 신주 발행하는 무상증자도 실시한다. 주주에게 보통주·우선주 10주당 1주를 대가 없이 배정(자사주 제외)하는 방법으로다.

이번 유상증자로 발행한 신주도 무상증자 대상이다. 무상증자 신주 배정 기준일(오는 6월 8일)이 유상증자 납입일(오는 6월 5일) 이후이기 때문이다.

증권가에선 에이치엘비가 유상증자와 동시에 무상증자 계획을 밝힌 건 유상증자에 따른 주가 하락 위험을 상쇄하려는 전략이라고 풀이한다.

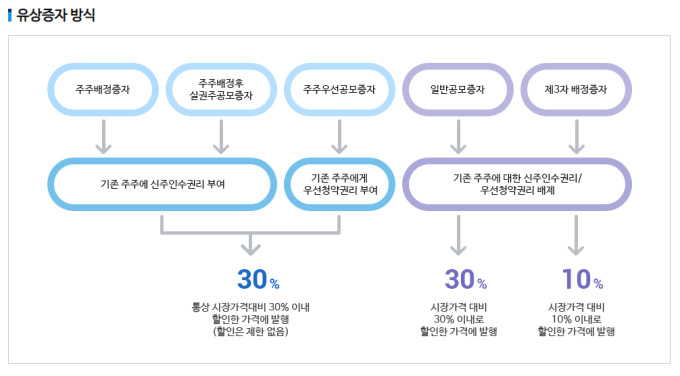

보통 유상증자 공시 이후 해당 기업 주가가 내리는 경우가 많다. 기존 주주들이 주식 매도하면서다. 기업이 자금을 유치하기 위해 신주를 시가보다 싸게 발행하는 유상증자를 하면, 새로운 주주는 주식을 싸게 취득할 수 있다. 유상증자에 참여하지 않는 기존 주주들은 상대적으로 손해보는 셈이다. 에이치엘비도 이번 유상증자 발행 신주에 할인율 20%를 적용했다.

신주 발행으로 주식 유통 물량이 늘어나는 것도 주가에 부담으로 작용할 수 있다. 발행 주식수 증가는 주가 희석요인이기 때문이다. 보통 주당순이익(EPS, 기업이 일정 기간 올린 순이익을 발행 주식수로 나눈 값)이 클수록 투자가치가 있는 주식으로 본다. 기업이 유상증자로 조달한 자금을 활용해 추후 이익을 늘릴 수 있겠지만, 증자 직후에는 발행주식 수가 늘어 주당순이익이 낮아진다.

반면 무상증자는 주식시장에서 단기 호재로 해석되는 경향이 있다. 주주 입장에서는 공짜로 보유 주식을 늘릴 수 있기 기회이기 때문에 투자심리에 긍정적으로 작용하기도 한다.

한 기업금융 담당 임원은 "이론적으로 따지면 무상증자 이후 주식수가 늘어나는 만큼 주가가 희석되기 때문에 주가가 내려야 하는데, 실제로는 증자분만큼 내려오지 않는다"며 "주주들이 보유 주식수를 늘릴 기회로 보면서 투자심리에 긍정적으로 작용하기 때문"이라고 설명했다.

이어 "유상증자는 주주 입장에서 통상 악재로 받아들이는데, 무상증자랑 같이 진행하면 이를 방어하는 측면이 있다"며 "지금처럼 코로나19(신종 코로나 바이러스 감영증)로 주식시장 여건이 안 좋거나, 주주들의 유장증자 참여를 유도하려 할 때 유상증자와 무상증자를 동시에 하기도 한다"고 말했다.

무상증자만으로 기업 펀더멘털(기초체력)이 바뀌지 않는다는 점도 유의해야 한다. 무상증자는 회사 이익금을 재원으로 신규 주식을 발행해 기존 주주에게 무상으로 배정하는 증자 방법이다. 회계상으로 기업이 가진 잉여금을 자본금으로 옮기는 것이기 때문에 본질적으로 기업가치 변동을 수반하지 않는다.

이번 에이치엘비 무상증자 신주 재원은 주식발행초과금이다. 무상증자로 주식을 발행하면 주식 액면가와 발행 주식수 곱만큼 회계상 재원이 필요한데, 그 재원을 기존에 쌓아둔 주식발행초과금으로 쓰겠다는 의미다. 무상증자 이후 재무제표에서 주식발행초과금은 줄고 자본금은 늘겠지만, 둘 다 회계상 자본계정에 속해 자본총계는 변하지 않는다. 주식발행초과금이란 주식을 발행했을 때 액면을 초과한 금액으로 발행금액과 액면금액의 차액이다.

에이치엘비는 100% 자회사 엘레바를 통해 항암 치료 신약후보물질 '리보세라닙' 연구개발을 진행중이다.

리보세라닙 글로벌 위암 임상 3상 종료 직후인 지난해 6월 전체생존기간(OS)이 최종 임상 목표치에 도달하지 못했으며, 미국 식품의약국(FDA) 승인 진행이 불투명하다는 내용으로 3상 결과 발표를 한 바 있다.

이후 에이치엘비 자체적으로 임상 3상 데이터를 분석한 뒤, 리보세라닙의 신약 가치가 충분하다고 판단했다. 작년 10월에는 FDA와 신약 허가 신청을 위한 사전미팅(Pre-NDA 미팅)을 진행했다. 최종 데이터 분석 및 적절한 허가 전략을 수립해 신약허가를 신청할 계획이다.

에이치엘비는 증권신고서를 통해 "임상 결과에 대한 해석과 판단은 에이치엘비의 의견"이라며 "지난해 임상 3상 결과를 토대로 리보세라닙의 신약허가 취득을 보장할 수 없다"고 밝혔다.

rock@newspim.com

영상

영상