[서울=뉴스핌] 백지현 기자 = 정부가 42조원 규모의 금융시장 공급성 투입을 예고한 가운데 두산중공업, 대한항공, 아시아나항공, 현대로템 등 하위(BBB) 등급들의 수혜 여부에 관심이 쏠리고 있다. 이들은 올해 대규모 회사채 만기가 도래하는 만큼 지원 확보에 총력을 다할 것으로 보인다.

채권안정펀드는 20조원으로 지난 2008년의 2배에 달하는 규모로 역대 최대 규모다. 그렇지만 당시처럼 'AA-이상' 등급제한을 두고 우량채 매입에 활용될 가능성이 크다.

하위 등급에 초점이 맞춰진 P-CBO(유동화회사보증) 프로그램과 회사채 신속인수제도는 'BBB' 등급을 하단에 둘 전망이다. P-CBO는 6조7000억원, 회사채 신속인수제도는 2조2000억원으로 총 10조원 가량이다.

지원 후보로는 두산중공업(BBB0), 대한항공(BBB+), 아시아나 항공(BBB-), 현대로템(BBB+) 등이 있다. 이들은 최근 경영악화를 겪고 있으며 거액의 회사채 상환을 코 앞에 두고 있다.

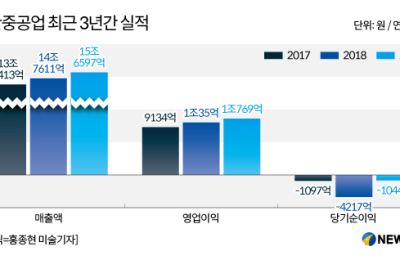

우선 명예퇴직 신청을 받기로 한 두산중공업은 올해에만 1조2500억원 회사채의 만기가 도래한다. 이중 4997억원 규모의 신주인수권부사채(BW)는 오는 2022년 만기지만 최근 실적악화로 전액에 대한 풋옵션(조기상환권) 발동이 확실시된다. 또 CP(기업어음) 및 단기사채는 올해 987억 규모가 만기가 도래한다.

산업은행과 수출입은행 등 국책은행이 회사채를 인수해주지 않으면 회사 사정이 매우 어려워질 수밖에 없는 상황이다.

실제로 두산중공업은 이날 오후 단기차입금 증가결정을 공시하며 "금융기관의 한도여신 제공 관련 차입 및 계약체결 위한 건"이라고 발표했다. 그러나 기자단에게 보낸 메일에선 산업은행, 수출입은행과 1조원 규모의 대출 약정을 이미 맺었다고 밝혔다.

이는 사실과 다른 것으로 수출입은행과 산업은행 측은 "대출신청조차 없었다"고 반발했다.

이 때문에 시장은 혼란에 휩싸였다. 더욱이 정부의 대기업 금융 지원안 논의를 하루 앞두고 나온 소식에 혼란이 더욱 가중됐다. 특히 내일 관계부처가 모여 대기업 지원방안을 논의할 예정이어서, 두산중공업 지원이 이미 결정된 것처럼 받아들여졌다.

한 크레딧업계 관계자는 "한번 물꼬를 트면 걷잡을 수 없게 된다. 정부가 은행처럼 대출심사를 해줘야하는 꼴이 되기 때문에 정부 입장에서 두산중공업에 대한 지원이 쉽지 않다"고 말했다.

두산중공업은 이후 공시 수정을 통해 이사회에서 국책은행에 대출 신정할 계획을 승인했다고 밝혔다.

이밖에 대한항공은 올해 무보증사채 5297억원 만기가 도래한다. 이중 당장 다음달에 2400억원을 갚아야 한다. 아시아나항공의 올해 만기도래 사채는 650억원이다. 전환사채 100억원에 대해서도 조기상환 요청이 유력하므로 총 상환금액은 750억원에 달한다. 현대로템(BBB+)도 올해 1300억원 회사채 만기가 도래하고 있다.

크레딧 업계에선 코로나19에 직격타를 맞은 항공업종이 아닌 두산중공업과 현대로템에 대한 지원 여부에 의문이 있었다.

lovus23@newspim.com

영상

영상