[서울=뉴스핌] 백지현 기자 = 지난해 연봉 1위를 기록한 에쓰오일이 직원들을 대상으로 희망퇴직 설명회를 연 사실이 알려지면서 정유사들의 재정사정에 대한 우려가 커지고 있다. 정유업계에선 1분기에만 1조원 상당의 적자를 기록할 것으로 추정되고 있다.

2일 크레딧업계에 따르면 GS칼텍스(AA+), SK이노베이션(AA+), 에쓰오일(AA+), 현대오일뱅크(AA-) 등 정유 4사에 대한 모니터링을 강화할 예정이다.

정유업계를 짓누르는 건 수익성의 핵심지표인 정제마진 악화다. SK증권에 따르면 복합정제마진은 작년 4분기 배럴당 4.7달러에서 올해 1분기 3.9달러로 하락했다.

정유상품의 가격 하락은 사우디와 러시아 등 산유국들이 감산합의 실패에 따른 국제유가 하락과 코로나19 전세계적 확산으로 인한 수요 감소에 기인한다. 뉴욕거래소에서 WTI 가격은 배럴당 20달러대로 작년말 대비 40달러 가까이 하락했다.

통상 저유가는 국내 정유사의 석유 구매 비용을 줄여 수익에 긍정적 영향을 미쳤다. 하지만 최근 글로벌 경기가 위축된 상황에선 영향이 제한적이다.

원민석 하이투자증권 연구원은 "현재 유가가 2015, 2016년 때와 비슷하나 당시는 글로벌 경기가 워낙 좋았기 때문에 수요가 뒷받침해줬다. 그러나 지금은 코로나19가 전세계적으로 확산하면서 수요를 막고 있는 상황"이라고 설명했다.

이에 정유사가 1분기에 조 단위 적자를 기록할 수도 있다는 관측이 나온다. 손지우 SK증권 애널리스트는 보고서를 통해 "정유 커버리지의 영업이익 합계치는 1조4000억원 적자로 추정돼 전분기 대비 6000억원 대폭 적자전환을 예상한다"고 전했다.

신용평가사는 이같은 상황을 반영, 등급 하향을 검토하고 있다. 글로벌 신용평가사 S&P는 에쓰오일의 차입금을 지적하며 등급전망을 '부정적' 검토 대상에 등재했다. 에쓰오일은 2016~2018년간 약 4조8000억원을 투자해 잔사유 고도화 시설(RUC)과 올레핀 다운스트림 설비(ODC)로 구성된 복합석유화학시설을 완공했다. 이에 2016년 2조원 이하였던 차입금 규모가 2018년 6조원으로 증가했다.

에쓰오일의 순차입금/EBITDA는 5.5배로 신용평가사들의 하향 검토 기준인 4배를 상회한다. 현대오일뱅크의 순차입금/EBITDA 역시 4배를 나타내고 있어 트리거인 3배를 뛰어넘었다.

최근 비상경영에 돌입한 현대오일뱅크는 조정부채비율이 161%에 달한다. 엎친데 덮친격으로 주요 계열사인 현대오일뱅크는 지주사인 현대중공업의 재무부담까지 떠안고 있다. 한국신용평가는 "대우조선해양 인수 작년 3월 한국산업은행과 대우조선해양 인수 관련 본계약을 체결했다. 향후 인수가 최종 확정될 경우 그룹 내 조선·해양부문의 사업 비중과 실적 불확실성이 증대될 가능성도 배제할 수 없다"고 밝혔다.

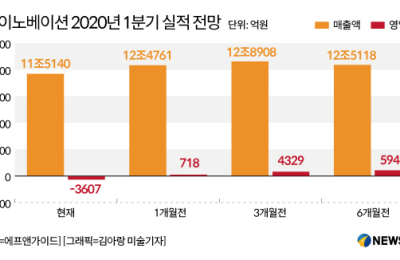

한편, SK이노베이션도 상황이 좋지 않다. SK이노베이션은 정유 4사 중 적자가 가장 클 것으로 보인다. 하이투자증권과 SK증권은 SK이노베이션이 1분기에 각각 9530억원, 1조434억원의 적자를 낼 것으로 예측했다. 또한 LG화학과의 2차 전지 소송에서 조기패소해 배터리 사업 타격이 불가피하다.

lovus23@newspim.com

영상

영상