[서울=뉴스핌] 백지현 기자 = 한국은행이 증권사 등 비금융기관에 회사채를 담보로 대출을 시작했지만 사흘째 신청이 없는 것으로 나타났다. 증권사들의 자금 사정이 개선됐기 때문이라고 보기엔 '시기상조'라는 지적이 나온다. 저신용 회사채 스프레드가 금융위기 당시 수준인데다 내달 4조원 규모의 회사채 만기가 도래하는 탓이다.

◆ 증권사들, 한은 직접대출 일단 보류

6일 한은에 따르면 '금융안정특별대출제도'의 신청건수가 0건이다.

한은은 지난달 16일 임시 금융통화위원회 회의를 열고 '금융안정특별대출제도'를 신설했다. 사상 처음으로 회사채를 담보로 취급해 증권, 보험사 등 비은행 금융기관에 직접 자금을 빌려주기로 한 것이다.

담보물 조건은 일반기업이 발행한 잔존만기 5년 이내 채권으로 'AA-' 등급 이상이다. 제도는 이달 4일부터 8월 4일까지 한시적으로 운영되며 기관당 10조원 한도에서 최장 6개월까지 대출이 가능하다.

이는 기업어음(CP)과 ABCP 차환 발행 부담이 있던 증권사들은 물론 일반기업들의 자금확보를 돕기 위한 결정이었다. 증권사들은 코로나19로 해외증시가 급락함에 따라 미국 및 유로지역 주식 연계 파생상품 운영에 타격을 입게 됐다. 마진콜로 단기자금압박에 시달리게 되자 보유하고 있던 CP와 회사채를 모두 시장에 내놓으면서 회사채 시장은 급격히 경색됐다.

이후 정부의 시장안정화 대책과 증권사별 자구안이 나오면서 자금조달 압박이 서서히 풀리고 있다. A 증권사 관계자는 "연초 코로나19로 발생한 자금경색 때문에 유동성 공급 대안으로써 나온 조치로 보인다"며 "이후 시장심리가 많이 풀리면서 유동성이 생겼다"고 전했다.

우량채를 중심으로 발행시장은 어느 정도 정상화되는 모습이다. 최근 수요예측을 실시한 대한제당(A-), 동아쏘시오홀딩스(A0) 현대자동차(AA+)는 흥행에 성공했다. 특히 3년만에 회사채 시장 돌아온 현대차는 수요예측에서 예정액인 3000억원 보다 많은 1조4100억원이 몰리며 2배인 6000억원을 발행하기로 했다.

◆ "대출조건 유리하지 않아"...유통시장 경색 여전

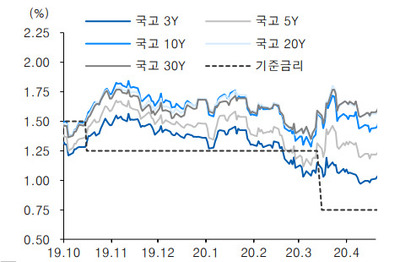

다만, 일각에선 수요가 없는 이유에 대해 대출조건이 까다롭기 때문이라는 시각도 있다. 대출금리는 통안증권 6개월물 금리에 85bp(1bp=0.01%p)를 가산한다. 지난 4일 기준 1.55% 수준이다.

B 증권사 관계자는 "당사 자금이 부족한 상황은 아니라 당분간 대출을 신청할 계획은 없다"면서도 "한은에서 제공하는 대출의 기본 조건이 유리하다고 보긴 어렵다"고 말했다.

한은은 위험자산인 회사채를 담보로 인정해주는 만큼 벌칙성 금리를 적용할 수 밖에 없다는 입장이다. 한은 관계자는 "미 연방준비제도(연준)도 CP를 매입할 때 일종의 벌칙성 금리를 설정하고 있다. 우리나라의 콜금리에 해당하는 OIS(Overnight Index Swap) 3개월물 금리에 110~200bp를 가산한다"고 전했다.

지난달 가동된 채권안정펀드 역시 여신전문기업들과 당국이 금리를 두고 이견을 보이며 삐그덕대는 모습을 보여왔다.

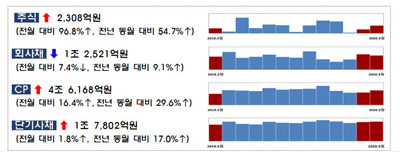

CP 및 회사채 시장이 안정가도에 들어섰는지 확신하기 위해선 좀더 지켜볼 필요가 있다. 올해 총 25조7876억원 규모 회사채 만기가 도래하며 일단 6월에 상환해야하는 금액만 4조1701억원이다.

비우량채에 대한 투심 회복도 과제로 남아있다. 'BBB-'급 3년만기 회사채와 국고채 간 금리 스프레드는 4일 기준 7.467로 2009년 8월 12일(7.47) 이후 최대수준이다.

따라서 시행예정인 회사채 신속인수제도·기간산업안정기금·저신용 등급 회사채 인수기구(SPV) 등의 추진 과정이 시장 심리 향방을 가를 전망이다. 윤여삼 메리츠종금증권 연구원은 "증권사들 뿐 아니라 일반기업에 자금조달 확보 우려가 남아있다. 5월말~6월초엔 SPV와 기간산업안정기금 운영방안 가닥이 잡혀야 한다"고 말했다.

lovus23@newspim.com

영상

영상