[서울=뉴스핌] 김유림 기자 = 올해 기업공개(IPO) 시장의 대어로 꼽히는 SK바이오팜의 유가증권시장(코스피) 입성을 앞두고 관련 계열사들의 주가가 들썩이고 있다. 회사 측은 예정대로 IPO 일정을 소화하고, 다음 달 코스피 시장에 상장한다는 계획이다.

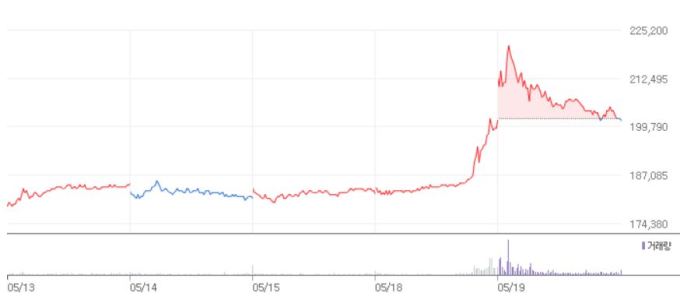

19일 한국거래소에 따르면 SK의 이날 주가는 20만1500원에 거래를 마쳤다. 최근 3거래일 동안 11.33% 급등했다. 자회사 SK바이오팜의 상장으로 지분가치가 부각될 것이라는 전망 때문이다. 상장신청일 기준으로 SK는 SK바이오팜 지분 100%를 보유하고 있다.

정대로 미래에셋대우 연구원은 "시장에서 기대하는 SK바이오팜 기업가치는 4~5조원 수준으로 이는 현재 SK 시가총액 12조8000억원 대비 약 30~40% 해당하는 규모다"며 "따라서 SK바이오팜 기업공개 과정에서 SK 보유 지분 가치가 계속해서 부각될 것"이라고 분석했다.

앞서 SK바이오팜은 지난해 12월 30일 거래소로부터 코스피 시장 상장예비심사 승인을 받았다. 코스피 상장규정에 따르면 심사 승인 이후 6개월 안에 공모와 청약, 납입을 마치고, 신규상장신청서를 제출해야 한다. 따라서 SK바이오팜은 오는 6월 30일까지 모든 상장작업을 완료해야 한다.

당초 코로나 여파로 상장기한을 연기할 것이란 전망도 나왔다. 하지만 회사 측은 이달 중 증권신고서를 제출하고, 다음달 수요예측부터 일반 청약, 공모 납입, 증권 상장까지 모두 완료하는 빡빡한 일정을 소화할 계획이다.

SK바이오팜 상장 대표주관사는 NH투자증권과 씨티그룹글로벌마켓증권이고 공동주관사는 한국투자증권과 모건스탠리다.

SK바이오팜 관계자는 "현재로선 변동사항 없이 예정된 일정대로 상장절차를 진행할 예정이다"며 "증권신고서 제출부터 선행한 이후 수요예측 등 IPO의 공식적인 큰 일정들은 6월에 진행될 것으로 예상하고 있다"고 말했다.

일각에서 나오는 상장 연기 가능성과 관련해 "그런 일정 옵션은 회사에서 고려하지 않고 있다. 조만간 내부일정이 확정되면 일정을 발표할 것"이라며 "현재로선 주어진 일정 내에 완료하는 게 회사의 기본 방침이다"고 덧붙였다.

SK바이오팜은 2011년 4월 1일 설립된 중추신경 관련 신약 개발 바이오사다. 최태원 SK그룹 회장의 장녀 최윤정(31)씨가 SK 계열사 중 처음으로 근무를 시작할 정도로 신성장동력으로 키우고 있다. 최씨는 미국 시카고대학교 생물학과 출신으로 베인 앤드 컴퍼니 등에서 일하다가 지난 2017년 6월부터 약 2년 동안 SK바이오팜에 근무한 후 미국 유학길에 올랐다.

SK바이오팜은 신약 후보물질 발굴부터 글로벌 임상 시험, 미국 식품의약국(FDA) 신약 판매 허가 신청 등 전 과정을 독자적으로 진행해왔다. 지난 2일 뇌전증 신약 '세노바메이트(미국 제품명 엑스코프리)'를 미국 시장에 공식 출시했다. 국내 제약사가 신약을 기술 수출하지 않고 FDA에 직접 판매 허가를 신청해 승인받은 첫 사례다.

urim@newspim.com

영상

영상