[서울=뉴스핌] 백진규 기자 = 저신용등급 회사채 매입을 위해 정부·산업은행·한국은행이 10조원 규모 특수목적법인(SPV)을 설립한다. SPV에서 손실이 발생할 경우 정부와 산업은행이 우선적으로 피해를 떠안기로 했다.

김용범 기획재정부 1차관은 20일 오전 서울 정부청사에서 금융위원회, 한국은행 등 관계자와 함께 합동브리핑을 갖고 "이번 SPV 설립은 정부, 한국은행, 산업은행의 협업이 돋보인 결과"라고 설명했다.

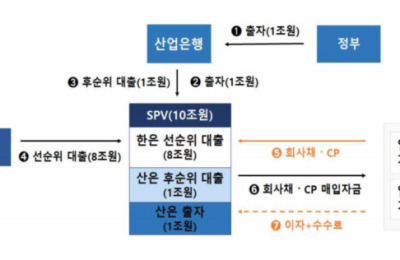

이번 SPV는 1차적으로 10조원을 조성한다. 정부가 산업은행에 1조원을 출자하고, 산업은행은 SPV에 1조원을 출자하는 동시에 1조원을 후순위로 대출한다. 또한 한국은행은 SPV에 8조원을 선순위 대출한다. 필요할 경우 20조원까지 규모를 확대하기로 했다.

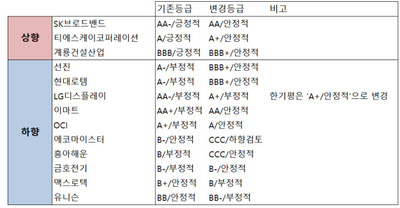

지원 대상은 투기등급 회사채와 CP까지 포함한다. BB등급은 코로나19 충격으로 신용등급이 투자등급에서 투기등급으로 하락한 이른바 '추락천사'(Fallen angel) 기업에 한정했다.

김 차관은 "기존 채권시장안정펀드와 P-CBO 등은 CP 매입이 어려웠으나, 이번 SPV는 비우량등급 CP까지 매입한다"며 "충분한 지원을 통해 시장 자금경색을 방지할 수 있을 것"이라고 설명했다.

저신용등급 기업 지원에 따른 손실 위험에 대해 김 차관은 "정부는 1조원을 출자하고, 산업은행이 후순위대출 1조원을 지원하는 만큼 SPV손실 20% 까지는 정부와 산업은행이 부담하게 된다"고 밝혔다.

다만 기업들이 SPV에 과도하게 의지하지 않고, 시장조달 노력도 지속하도록 할 방침이다. 이날 브리핑에 참석한 손병두 금융위 부위원장은 "시장금리 수준에 맞는 가산금리를 적용하고, 등급별 바스켓을 운영해 손실을 방지하겠다"고 말했다.

윤면식 한국은행 부총재는 저신용등급 자금조달 경색이 지속되던 상황에서 회사채매입 SPV 설립이 시장안정에 도움이 될 것이라고 설명했다. 윤 부총재는 "저신용등급 기업의 영업규모가 축소될 경우 소비위축, 실적악화, 부실증대 등 위험이 있어 추가 지원이 필요하다고 판단했다"며 "시장에 명확한 의지를 전달한 것"이라고 말했다.

bjgchina@newspim.com

영상

영상