[서울=뉴스핌] 김민수 기자 = SK바이오팜이 상장 첫날 상한가를 기록한 가운데 거래 초반 수급에 대한 과도한 기대는 경계해야 한다는 분석이 나왔다.

신한금융투자는 3일 보고서를 통해 SK바이오팜에 패시브 관련 수요가 상당량 유입된 것으로 추정된다고 설명했다.

강송철 신한금융투자 연구원은 "코스피200 지수의 경우 9월10일 선물만기일을 기점으로 조기편입이 예상된다"며 "모건스탠리캐피털인터내셔널(MSCI) 조기편입 공지는 없으나 11월 반기 리뷰 시기 진입을 노려볼 수 있는 상황"이라고 진단했다.

또 그는 "시가총액 10조원을 가정할 경우 코스피200 편입에 따른 패시브 매입수요 1500억원, MSCI 편입에 따른 패시브 매입수요은 1000억원이 예상된다"며 "FTSE 지수 편입 기대 매입수요까지 포함하면 최대 3000억원에 달할 것"이라고 덧붙였다.

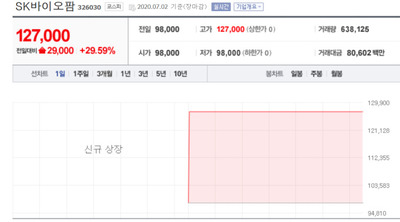

앞서 전날 유가증권시장에 상장된 SK바이오팜은 거래 첫날 상한가에 진입하며 시가총액 10조원 돌파를 눈앞에 뒀다. 종가 기준 코스피 전체 시가총액 대비 0.71%를 차지하며, 시총 순위는 26에 이름을 올렸다.

그러면서 과거 다른 대형 IPO 상장 종목들의 사례를 볼 때 패시브 수급 관련 과신은 금물이라고 강조했다.

강 연구원은 "일반 공모 기관배정 물량 중 절반 이상이 의무보유 확약 물량임에 따라 향후 3~6개월까지는 유통가능 물량이 제한될 수 밖에 없다"며 "더구나 MSCI 편입은 시일 걸릴 가능성이 높은 상황"이라고 설명했다.

이어 "과거 셀트리온헬스케어, 넷마블, 삼성바이오로직스 등 대형 IPO 종목들도 MSCI, 코스피200, 코스닥150 편입시점까지 주가가 상승했던 경험이 있다"며 "하지만 SK바이오팜은 상장 첫날 공모가 대비 160% 상승하며 과거 이들 종목의 수익률을 이미 상회했다는 점을 감안해야 할 것"이라고 전했다.

mkim04@newspim.com

영상

영상