[서울=뉴스핌] 배상희 기자 = "중국 증시가 질주(犇)한다!"

최근 중국 증시 추이를 한마디로 표현하면 이와 같다. 불마켓(중국어로 牛市,강세장)을 의미하는 뉴(牛·niu, 소를 의미함)라는 글자가 세 번이나 들어간 이 한자는 분(奔, 빠르게 내달리다를 의미함)의 이체자(음과 뜻은 같으나 모양이 다른 한자)로서, 최근 가파른 상승 랠리 곡선을 그리고 있는 중국 증시를 표현하는 말로 자주 인용되고 있다.

상반기 신종 코로나바이러스 감염증(코로나19)과 미중 갈등 등의 대형 악재들에 직면해 지지부진한 흐름을 보여온 중국 증시는 하반기에 들어서면서 무서운 기세로 상승하고 있다.

여기에는 중국 경제의 빠른 회복세 속에 A주(중국 본토 증시에 상장된 주식) 기업들의 실적이 빠르게 개선되고 있다는 점이 가장 큰 이유로 작용했다. 이 같은 이유로 중국 A주는 다른 글로벌 시장에 비해 비교적 리스크가 적은 안전한 투자처로 평가를 받으면서, 해외 자금 또한 빠르게 유입되고 있다.

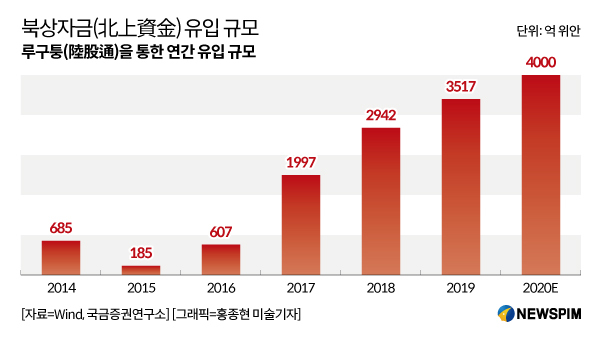

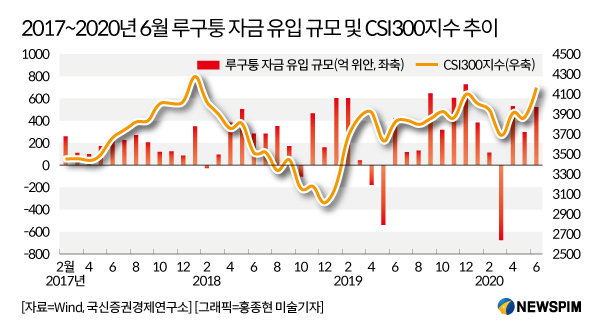

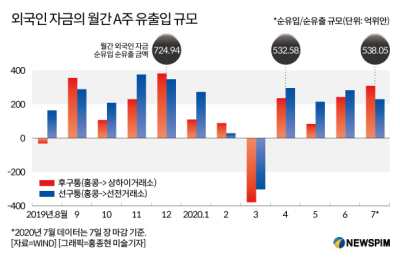

상반기 루구퉁(陸股通, 홍콩거래소를 통한 외국 자본의 상하이와 선전 주식 거래로 후구퉁과 선구퉁으로 구성됨)을 통해 A주로 유입된 북상자금(北上資金, 홍콩거래소를 통해 중국 A주로 유입된 해외 자금)은 1182억 위안(약 20조2100억원)이며, 그 중 6월 한달 간 유입된 해외 자금은 절반에 가까운 526억8000만 위안에 달했다.

구체적으로 후구퉁(滬股通, 홍콩거래소를 통한 상하이 주식 거래)을 통해 유입된 규모는 244억2000만 위안, 선구퉁(深股通, 홍콩거래소를 통한 선전 주식 거래)을 통해 유입된 규모는 282억6000만 위안에 달했다. A주로 유입된 해외 자금 대부분은 소비와 과학기술주, 유동성과 펀더멘털(기초 체력)이 우수한 우량 기업에 대거 몰렸다.

전문가들은 하반기 A주로 유입되는 해외 자금은 최대 3000억 위안(51조3200억원)에 달할 것으로 예상한다. 이는 하반기 월평균 500억 위안 정도의 해외 자금이 유입된다는 뜻으로, 이 같은 추세가 이어질 경우 올해 전체 유입되는 북상자금은 4000억 위안을 넘어설 전망이다.

최근 해외 자금이 A주로 빠르게 유입되는 이유는 크게 △미중 금리차 확대 속에, 중국 증시가 비교적 안전한 투자처로 주목받고 있다는 점 △수익성과 성장성이 높은 소비주의 투자 매력이 높아지고 있다는 점 △중국 증시 최대 변수로 떠오른 미중 갈등에 따른 영향이 과거 대비 크지 않았다는 점 등의 3가지로 압축된다.

◆ 미중 금리차 확대, 안전 투자의 '피난처'로 부상

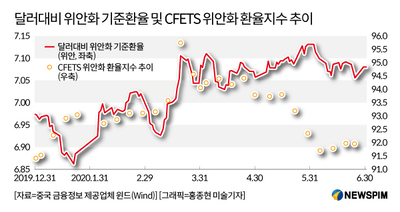

중국 증시는 코로나19 사태 속에서도 리스크가 비교적 적은 안전한 글로벌 자산 투자처로 평가로 평가되고 있다. 이 같은 평가에는 전세계적인 양적 완화(QE) 정책 기조 속에 미중 간 금리차가 확대되고, 중국 경제가 견고한 펀더멘털을 바탕으로 코로나19 사태의 충격에서 빠르게 회복되고 있다는 점이 그 이유로 작용했다.

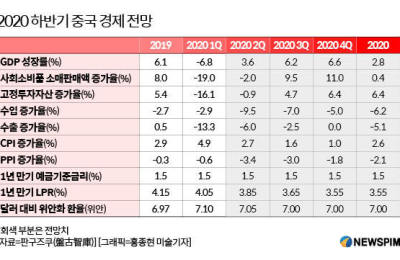

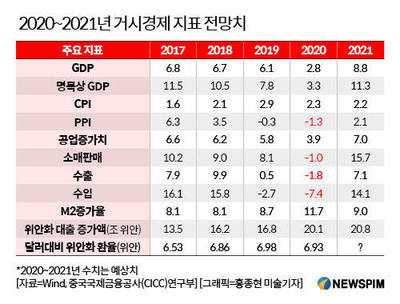

코로나19 사태 발생 이후, 미국 연방준비제도(Fed∙연준)는 종료 시한이 정해져 있지 않은 '무기한 양적 완화(open-ended QE)' 정책을 통해 '제로 금리'를 추진했고 미중 간 금리차는 더욱 벌어졌다. 5월 하순 기준 미국과 중국의 장기물 국채 금리차는 2%에 달해 10년래 최고치를 기록하기도 했다. 중국 경제의 가시적인 회복세와 비교해, 올해 2~3분기 미국 경제는 심각하게 둔화되고 미국의 올해 전체 경제성장률은 -8.0% 수준(IMF 6월 전망 기준)으로까지 하락할 것으로 예상되면서, 미국과 중국의 금리차는 더욱 커질 것으로 예상된다.

이 같은 이유로 글로벌 자본 시장에서 위안화의 매력이 확대되는 동시에, 중국 A주가 다른 해외 시장에 비해 코로나19 사태의 충격에서 빠르게 탈피한 양질의 자산으로 평가되면서 해외로부터의 자금 유입이 늘어나고 있다는 설명이다.

◆ A주 소비주 '高성장성·수익성' 앞세워 투자매력 확대

일각에서는 현재 A주에 상장돼 있는 소비주의 밸류에이션(가치 평가)이 비교적 높다는 평가가 나온다. 보통 밸류에이션이 낮을수록 주가가 저평가돼 투자 가치가 높다고 판단하는 만큼, 투자자들은 통상 밸류에이션이 낮은 종목에 투자하는 것을 선호한다.

그럼에도 불구하고 올해 상반기 해외 투자자들은 식음료 대표 종목인 귀주모태(貴州茅臺 600519.SH), 오량액(五糧液, 000858.SZ), 칭다오맥주(青島啤酒 600600.SH), 이리구펀(伊利股份 600887.SH), 해천미업(海天味業 603288.SH)을 비롯해 가전 대표 종목인 거리전기(格力電器 000651.SZ)와 메이디그룹(美的集團 000333.SZ), 제약바이오 대표 종목인 항서의약(恒瑞醫藥 600276.SH) 등의 소비주들을 대거 사들였다.

전문가들은 전세계 소비주와 비교할 때 현재 A주 소비주들의 주가는 적정선에서 평가돼 있는 상태며, 수익성과 성장성에서 강점을 갖고 있다는 점을 들어 투자 매력이 높다고 판단한다.

국성책략(國盛策略)이 발표한 '전세계 대표 종목 비교 : A주 소비 업종의 대형 우량주 밸류에이션은 어떠한가?'라는 보고서에 따르면, 미국 소비주와 비교해볼 때 현재 A주 대표 소비주의 대부분은 순이익대비 주가 수준을 보여주는 주가수익비율(Price Earning Ratio, PER)이 비교적 높은 편이다.

다만, A주 대표 소비주들에 부여된 밸류에이션에 할증(Valuation Premium)은 대부분 높은 성장성에 따른 것이며 실적 또한 미국 증시에 상장된 소비주보다 높다는 평가가 나온다. 이에 주가이익성장비율(PEG, PER을 향후 2년간 주당순이익<EPS>의 예상 증가율로 나눈 값) 관점에서 판단할 때, 현재 A주에 상장된 대표 소비주의 가치는 적정 수준에서 평가되고 있는 것으로 풀이할 수 있다는 설명이다.

또, 현재 A주에 상장된 소비주의 자산가치대비 주가 수준을 보여주는 주가순자산비율(Price Book-value Ratio, PBR)은 적당한 수준으로, PBR-ROE 측면에서 A주 대표 소비주의 가치는 적정 수준에서 평가되고 있다고 판단할 수 있다. 자기자본수익률(ROE)은 순이익을 자기자본으로 나눈 지표로, 기업이 투입한 자기자본을 이용해 얼마만큼의 이익을 나타냈는지를 보여준다. 통상 ROE가 높으면 PBR도 높아지며, 주주가 투자한 자본에 비해 많은 이익을 거뒀다는 뜻으로 풀이된다.

아울러 대내외 코로나19 사태 속에서도 A주에 상장된 소비주들은 빠르게 수익률을 회복하고 있으며, 미국 증시에 상장된 소비주와 비교해 내수 중심의 A주 소비주의 실적이 훨씬 우수한 것으로 나타났다.

◆ 올해 미중 갈등, A주 위험선호도 영향 크지 않아

올해 코로나19 사태를 계기로 재점화된 미중 무역 갈등은 중국 증시 동향을 좌우할 핵심 변수로 꼽힌다. 하지만 전문가들은 미중 갈등이 처음으로 촉발됐던 지난 2018년과 양국 갈등이 정점으로 치달았던 2019년과 비교해서는 A주의 위험선호도에 미친 파급력이 크지 않았다는 판단을 내리고 있다.

전문가들은 단기간 내 미중 갈등이 크게 악화될 가능성이 크지 않다는 점과 함께, 지난 2년간 양국 간의 팽팽한 갈등 국면을 겪으면서 국내 과학기술 기업들 또한 기술의 자급력 확대를 위한 충분한 준비를 해온 만큼 미중 갈등으로 과학기술주가 입을 타격도 예전만큼 크지 않을 것이라는 점을 강조한다.

미중 갈등이 격화되던 지난 5월, 미국 정부는 중국 견제를 위해 미국 연방퇴직저축투자위원회(FRTIB)에 중국 주식 투자를 못하도록 압박했다. 이에 FRTIB가 일부 중국 기업에 대한 투자 계획을 무기한 연기하며 중국 증시에서 우려의 목소리가 커졌음에도, 눈에 띄는 해외자금 이탈은 발생하지 않았다. 이는 중국 기업에 대한 미국의 제재에도 중국 증시에 대한 타격은 크지 않았음을 입증한 것이라고 전문가들은 판단한다.

올해 3월 말을 기준으로 해외 투자자들이 루구퉁, 적격외국기관투자자(QFII), 위안화 적격외국기관투자자(RQFII)를 통해 사들인 A주 규모는 1조8900억 위안이다. 그 중 루구퉁을 통해 들어온 북상자금이 보유하고 있는 규모는 1조3000억 위안, QFII와 RQFII를 통해 들어온 해외자금의 보유 규모는 6000억 위안 정도다.

전체 해외자금이 보유하고 있는 A주 규모에서 미국이 차지하는 비중은 8.6~9.0% 정도이고, 전체 A주에서 해외자금이 차지하는 비중은 3.5% 정도다. 그 중 미국에서 들어온 해외자금이 직접적으로 보유하고 있는 A주의 시가총액은 0.3% 정도로, 단기간 내 미국의 자금이 이탈한다 해도 실제 중국 증시에 미칠 타격은 상대적으로 제한적일 것이라는 설명이다.

pxx17@newspim.com

영상

영상