[서울=뉴스핌] 이윤애 기자 = #. 1960~1970년대 시멘트 산업은 기간산업으로 국가 산업화와 경제발전의 원동력으로 꼽혔다. 철도·발전시설·항만·아파트 등 건설에 필수원료로 사용됐고 1980년대에는 해외에 생산기술을 수출할 정도로 인정도 받았다. 하지만 2000년대 건설경기 침체로 수요가 줄고 공해유발산업으로 낙인 찍히며 사양산업이 됐다. 매출이 감소하며 국내외 경쟁 격화, 영업 마진 감소 등으로 업계가 어려움을 겪게 됐다.

휘발유·경유 등을 화석연료로 쓰는 내연기관차가 종말을 향해가면서 정유산업의 미래 고민이 깊어지고 있다.

일각에서는 정유산업을 '시멘트산업'에 빗대기도 한다. 30~40년간 기간산업으로 경제발전의 1등 공신이었지만 친환경 요구가 높아지자 천덕꾸리기 신세를 눈앞에 뒀다. 각국 정부가 나서 내연기관차를 친환경차로 전환을 추진하며 설자리가 좁아지고 있다. 석유제품 판매 감소, 정제마진 악화 등은 정해진 수순이다. '지는 해'라는 말이 나올 정도로 정유산업 태동 이후 최대 위기다.

국내 1등 정유사인 SK에너지의 조경목 사장은 "석유수요 감소는 코로나19로 인한 일시적 효과가 아니라 에너지 시장의 구조적 변화의 시작"이라며 "석유 사업 중심의 사업 만으로는 살아남을 수 없다"고 했다. 위기 속 미래 준비는 더 이상 미룰 수 없는 생존의 영역이라는 변화의 인식이 깊게 베어 있는 발언이다.

◆ 서울시, 2035년 내연기관차 '신규 등록' 금지 추진…유럽, 2025년 내연기관차 '판매'도 금지

1일 관련업계에 따르면 지난 6월 기준 국내 등록된 전기차는 총 11만1307대다. 올해 들어 처음으로 10만대를 넘어섰다. 지난 2016년 1만대를 넘어선 이후 10만대까지 불과 4년 밖에 걸리지 않았다. 수소차도 7682대로 올해 안에 1만대를 채울 것으로 예상된다.

정부의 강력한 지원을 등에 업고 전기·수소차의 보급 속도는 앞으로 더 빨라질 것으로 보인다. 정부는 2030년 전기차 300만대, 수소전기차 85만대를 목표로 정책을 추진중이다.

서울시도 최근 발표한 그린뉴딜 정책에서도 오는 2035년부터 내연기관 차량의 신규 등록을 금지하고 2050년에는 서울 시내 운행을 제한하도록 법 개정을 추진하겠다고 밝혔다.

해외 분위기도 다르지 않다. 유럽연합은 역내 탄소배출량을 2050년까지 제로로 낮추는 그린 딜 정책을 확정했고 2021년부터는 이산화탄소 배출량 95g/㎞을 초과하면 규제 대상이 된다.

특히 2025년 이후로는 노르웨이를 시작으로 주요 국가들이 내연기관차 판매 금지를 추진 중이다.

◆정제마진, 상반기 내내 마이너스 행진…정유4사, 최악의 실적으로 '휘청'

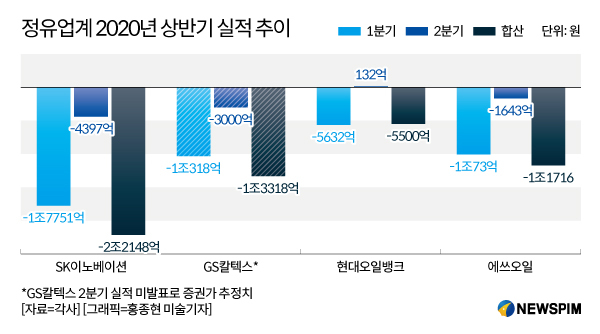

SK이노베이션, GS칼텍스, 현대오일뱅크, 에쓰오일 등 국내 정유 4사는 '최악의 한해'를 보내고 있다. 지난 1분기에만 정유 4사 합산 4조원이 넘는 영업 손실을 기록한데 이어 2분기도 적자 행진이다.

정유업계 맏형인 SK이노베이션은 1분기 1조7751억원, 2분기 4397억원 등 상반기에 2조2148억원의 영업적자를 냈다. 지난 한해동안 벌어들인 영업이익(1조2693억원)을 이미 다 날린셈이다. 나머지 정유사들의 상반기 적자 규모는 에쓰오일은 1조1716억원(1분기 1조 73억원, 2분기 1643억원), 현대오일뱅크는 5500억원(1분기 5632억원, 2분기 영업이익 132억원), 아직 2분기 실적발표를 하지 않은 GS칼텍스는 1조3318억원(추정치, 1분기 1조318억원, 2분기 시장추정치 3000억원) 등으로 집계된다.

이는 코로나19 여파로 석유제품 수요가 급감하면서 단기간에 유가가 곤두박질치며 재고평가손실, 정제마진 부진으로 고전한 결과다. 한국신용평가는 유가가 1달러 하락할 때 정유4사의 합산 영업이익이 약 700억 감소한다고 추산했다. 정유업계 한 관계자는 "1분기 정유4사 전체 적자의 70%가 유가 급락에 따른 재고평가손실이었다"고 말했다.

2분기에는 유가 인상에 따른 '재고평가이익'을 기대했지만 생각만큼의 실적 개선을 이루지 못했다. 정제마진 부진의 영향이다. 국내 정유사들이 기준으로 삼는 싱가포르 복합정제마진은 올해 3월 셋째주부터 마이너스를 기록하다 6월 넷째주 배럴당 0.1달러로 올라섰지만 7월 둘째주 또 다시 마이너스로 돌아섰다. 정제마진 손익분기점은 배럴당 4~5달러다. 그밑으로는 팔수록 손해라는 얘기다.

◆"향후 정제마진 좋아질 희망 별로없다…장기적 대안 모색해야"

정유사업의 수익성이 국제유가 급변, 정제마진 등 외부 변수에 취약하다는 점은 고질적인 문제로 지적돼 왔다. 2018년 말 저유가, 2019년 미중 무역전쟁으로 인한 경기침체기, 올해 코로나19 펜데믹 속에서 정제마진 부진 문제는 정유업계를 옥죄었다.

물론 정유업계에서는 탈정유 등 체질 개선에 대한 절박감이 상당 하지만 거대한 자본을 투입하는 대규모 장치 산업의 특성상 주력사업 전환이 쉽지 않다. 하지만 변화가 어렵다고 그대로 주저 앉으면 '도태'될 수밖에 없는 절체절명의 순간이다.

허은녕 서울대 에너지시스템공학부 교수는 "향후 정제마진이 좋아질 것이라는 희망이 별로없는 상황"이라면서 "장기적인 대안 모색을 위한 고민이 필요하다"고 말했다.

황규원 유안타증권 연구원은 "40년동안 국내 뿐만 아니라 전 세계의 캐시카우 역할을 해오던 사업 포트폴리오를 미래 30~40년을 이끌 사업으로 바꿔야 한다"면서 "단기간에 되진 않겠지만 지속성과 의지, 추진력을 갖고 해야할 것"이라고 제언했다.

yunyun@newspim.com

영상

영상