[서울=뉴스핌] 배상희 기자 = 지난 1978년 토지법 등을 제정하며 이론적 토대를 마련한 중국 부동산 시장은 1998년 전면적인 주택제도 개혁을 통해 본격적으로 성장하기 시작했다. 중국 당국의 적극적인 투자 개발 움직임 속에 중국 부동산 시장은 빠르게 확대됐고, 이와 함께 굴지의 대형 부동산 개발사들이 하나둘씩 탄생했다.

바오리부동산(保利地產∙ POLY REAL ESTATE)도 그 중 하나다. 중국 국무원 직속 국유자산감독관리위원회(국자위)의 관리를 받는 중앙기업(央企)인 바오리부동산은 중국 정부라는 든든한 지원세력을 등에 업고 성장 탄탄대로를 달려왔다.

바오리부동산을 소유하고 있는 바오리그룹(保利集團)은 한국의 삼성으로 비유된다. 한국을 거론함에 있어 삼성을 빼놓을 수 없는 것처럼, 중국에서 바오리그룹의 입지가 그러하다.

중국을 대표하는 또 다른 중앙기입들인 국유 전력망 관리업체 국가전망공사(國家電網·State Grid)나 양대 석유기업인 페트로차이나(中石油)∙시노펙(中石化) 등과 견줄 때, 바오리부동산의 매출 규모는 비교할 수 없을 정도로 적다. 하지만 국제무역, 부동산개발, 경공업, 문화∙예술, 금융업 등 중국 산업 전반을 아우르는 광범위한 영역의 업무를 담당하며 중국 경제에 적지 않은 영향을 미친다는 점에서 이 같은 평가가 나온다.

바오리그룹 산하의 자회사 중 여섯 곳이 중국 A주(중국 본토 증시에 상장돼 있는 주식)시장 또는 홍콩시장에 상장돼 있다. 그 중 바오리부동산(保利地產 600048.SH)은 바오리그룹의 상장 자회사 여섯 곳 중 가장 높은 시총을 자랑하는 기업으로 꼽힌다.

◆ 28년 '초창기-성장기-안정기' 3단계 성장과정

바오리부동산은 중국 정부의 지원 속에 지난 28년간 안정적인 성장 흐름을 보여왔다. 28년간의 성장과정은 크게 △1992~2002년 '초창기' △2002~2011년 '성장기' △2011~현재 '안정기'의 3단계로 나눌 수 있다.

우선 초창기인 1992년 '광저우바오리부동산개발유한공사(廣州保利房地產開發有限公司)'라는 이름으로 부동산 시장에 처음 이름을 알린 바오리부동산은 2010년 '세 가지를 중심으로, 세 가지를 결합한다'라는 슬로건을 내걸고 본격적으로 전국적으로 영향력을 확대하기 시작한다.

해당 슬로건은 '부동산 사업, 성도(省會∙수도 도시)와 주요도시, 주택개발을 중심으로', '경영규모 확대 및 개발효율 제고의 결합, 개발수익 및 경영수익의 결합, 자산경영과 자본경영의 결합'을 추진한다는 의미가 담겨 있다. 이와 함께 2006년 7월 31일 상하이증권거래소에서 기업공개(IPO)를 추진하며 규모를 더욱 확대한다.

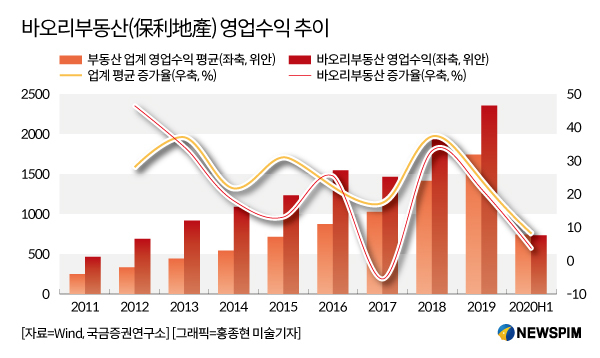

안정기인 2012년 바오리부동산은 영업수익(매출) 1000억 위안을 돌파하며 '1000억 클럽' 기업 반열에 들어섬과 동시에 시장 점유율 2위를 자랑하는 부동산 기업으로 올라선다.

2018년에는 '부동산 투자 개발 사업을 중심으로 종합서비스 및 부동산금융의 양 날개를 단다'는 의미를 담고 있는 '일주양익(一主兩翼)' 전략을 앞세워 3대 사업을 중점적으로 추진하겠다는 뜻을 밝힌다. 이와 함께 국내외 100여개 도시로 사업을 확대하며, 2019년에는 홍콩증권거래소에서 IPO를 추진, A+H 동시 상장 부동산 기업이라는 타이틀도 남긴다.

◆ '양(量)'과 '질(質)' 모두에서 경쟁력 보유

부동산 판매 규모에 있어 바오리부동산은 중국 부동산 업계에서는 다섯 손가락 안에 꼽히고, 부동산 중앙기업 중에서는 최고 수준을 기록하고 있다.

지난 2016년부터 2019년까지 바오리부동산의 부동산 판매액 연평균복합성장률(CAGR)은 30%에 달해 3년 연속 업계 5위 자리를 차지했다.

지난해 부동산 판매계약 체결 규모는 4618억 위안으로 전년동기대비 14.1%, 같은 기간 계약 면적은 3123만 평방미터로 전년동기대비 12.9% 늘었다. 올해 상반기 판매계약 체결 규모는 2245억 위안으로 부동산 업계에서 4위, 부동산 중앙기업 중에서는 1위를 차지했다.

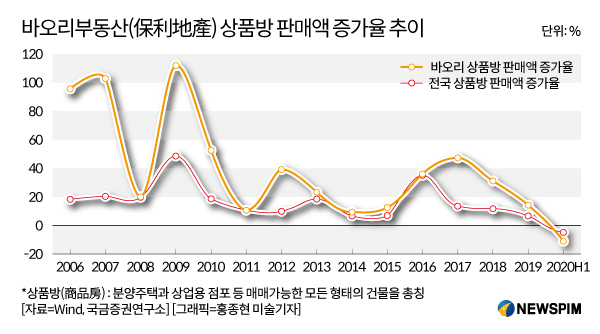

지난 2016년 이후 바오리부동산의 상품방(商品房∙분양주택과 상업용 점포 등 매매 가능한 모든 형태의 건물을 총칭) 판매액 증가율은 전국 평균 수준을 크게 상회했다. 이와 함께 2005~2020년 상반기 판매액 기준 시장 점유율은 0.2%에서 3.4%로 가파르게 상승했다.

이와 함께 지난해 영업수익은 2359억8100만 위안, 순이익은 279억5900만 위안으로 전년동기대비 각각 21.3%와 47.9% 늘었다. 특히, 같은 기간 부동산개발을 통해 거둬들인 수익은 2237억3000만 위안으로 전체 영업수익의 95%를 차지했다. 올해 코로나19 사태 속에서도 바오리부동산은 양호한 실적을 기록, 상반기 영업수익은 737억1000만 위안, 순이익은 101억2000만 위안으로 전년동기대비 각각 3.6%와 1.7% 증가했다.

이처럼 높은 판매율을 보일 수 있었던 것은 전국 각지로 퍼져 있는 광범위한 경영 및 판매 네트워크에 따른 것으로 풀이된다. 바오리부동산은 지난 2015년 60개 도시에서 지난해 말 국내외 112개 도시와 지역으로 네트워크 망을 빠르게 확대했다.

바오리부동산은 비축 토지 규모에 있어서도 업계 상위 수준이다. 지난해 말 기준 바오리부동산이 보유하고 있는 토지 비축량은 2억1300만 입방미터로, 그 중 38개 핵심 도시의 토지 비율이 58%를 차지했다.

올해 상반기말 기준 바오리부동산이 개발을 앞두고 있는 토지 면적은 6727만 평방미터로, 약 1조5000억 위안의 판매가치를 지닌다. 이는 향후 2~3년간의 개발 수요를 만족시킬 수 있는 수준이다.

채무 변제 능력에서도 경쟁력을 갖고 있다. 지난해 바오리부동산의 매입채무회전 일수는 178일로 같은 기간 판매액 상위권 5위를 기록한 기업의 평균일수인 310일을 훨씬 밑돌았다. 매입채무회전 일수란 매입채무의 변제 능력을 보여주는 지표로서, 해당 일수가 짧을수록 기업의 자금융통이 잘 되고 있다는 것을 말해준다.

지난해 부동산 판매액 기준 상위권 10위 기업의 자산부채율을 살펴보면, 바오리부동산은 77.79%로 비구이위안(碧桂園, 88.54%) 완커(萬科, 84.36%), 중궈헝다(中國恒大, 83.75%), 수낙차이나(融創中國, 88.12%)에 이어 5위를 기록했다. 77.79%의 부채율은 높은 수준이지만 3278억 위안의 선수금을 제외하면 바오리부동산의 부채율은 46% 정도 수준이다.

◆ 높은 배당매력 보유한 시총 3위 'A+H' 부동산 대표주

2006년 7월 31일 상하이증권거래소에서의 상장 당일 발행가는 1주당 13.95위안이었고, 종가는 44.87% 뛴 20.24위안을 기록하며 완커의 뒤를 잇는 2대 부동산 대표주로 거듭났다. 이와 함께 바오리부동산의 보유 자산은 2006년 165억 위안에서 2015년 4038억 위안으로 10년간 24.5배 늘었다.

바오리부동산은 해외투자자들에게도 인기가 높은 A주 종목으로 꼽힌다. 지난 2018년부터 해외투자자들이 바오리부동산 주식을 본격적으로 사들이기 시작하면서 올해 1월 기준 해외자본의 바오리부동산 주식 보유 규모는 1억주에서 3억7100주로 늘어났다. 이를 당시 주가 기준으로 환산하면 시총 합계는 57억6300만 위안으로 A주 종목 중창구(重倉股) 순위에서 41위를 차지했다. 중창구란 펀드기관이 유통시가총액의 20% 이상을 보유하고 있는 주식 종목을 일컫는다.

중국 5대 부동산 기업의 시총을 비교해보면 9월 30일 기준 바오리부동산의 시총은 1902억 위안으로 완커A(萬科A 000002.SZ)의 3255억2900만 위안과 중궈헝다(中國恒大 03333.HK)의 2586억4600만 홍콩달러(2253억2120만 위안)에 이어 세 번째로 높은 수준을 기록하고 있다. 이어 비구이위안(碧桂園 02007.HK)의 2066억9200만 홍콩달러(1800억3000만 위안), 수낙차이나(融創中國 01918.HK)의 1403억200만 홍콩달러의 순이다.

바오리부동산이 보유한 높은 현금 배당률 또한 투자자들을 끌어당기는 매력 중 하나다.

지난 2006년 상장 후 2012년까지 누적 현금배당 규모는 55억 위안으로, 전체 순이익의 16.86%를 차지했다. 이후 지난 2017년부터 지난해까지 바오리부동산은 높은 수준의 현금 배당을 실시해 왔으며, 지난해 한 해 기준 누적 현금배당 규모는 97억8500만 위안에 달했다. 이는 같은 기간 순이익의 35%를 차지하는 규모다. 바오리부동산 측은 1주당 0.82위안의 현금배당을 계획 중이다.

화안증권(華安證券)은 2020~2022년 바오리부동산의 주당순이익(EPS)을 2.67위안, 3.17위안, 3.65위안으로, 같은 기간 주가수익비율(PER)을 6.2배, 5.2배, 4.5배로 예측하면서 '매수' 투자의견을 제시했다.

국금증권(國金證券) 또한 '매수' 투자의견을 제시하면서 같은 기간 EPS를 2.57위안, 2.88위안, 3.18위안으로, PER을 6.63배, 5.92배, 5.37배로 평가했다.

EPS는 당기순이익을 주식수로 나눈 값으로, EPS가 높아진다는 것은 해당 기업의 경영실적이 호전되고 배당 여력도 많아져 그만큼 투자 가치가 높아진다는 것을 의미한다. PER은 주가를 EPS로 나눈 값으로 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. PER이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com

영상

영상