[서울=뉴스핌] 배상희 기자 = 올해 신종 코로나바이러스 감염증(코로나19) 여파로 중국 대형 은행들의 상반기 수익은 글로벌 금융위기 이후 10년 만에 처음 감소했다. 중국 정부가 중소 기업 지원을 위해 중국 상업은행에 대출금리 인하, 대출금 상환 유예 등의 지시를 내리면서 은행의 수익률을 감소시킨 것이 주된 이유가 됐다.

부진했던 업계 실적은 중국증시 은행 업종의 주가에도 영향을 미쳤다. 국태군안증권(國泰君安證券)에 따르면 올해 들어 3개 분기 동안 상하이종합지수는 5.51% 상승한 반면 은행업종 주가지수는 12.52% 하락했다. 선완연구소(申萬研究所)가 선정하는 28개 업종 지수 순위에서도 가장 큰 낙폭을 기록한 업종으로 꼽혔다.

하지만, 4분기의 시작을 알리는 10월 1일 국경절(國慶節)을 기점으로 은행주는 앞서 3개 분기와는 전혀 다른 주가 흐름을 연출하고 있다. 은행 업종 주가는 지속적인 상승세를 기록했고, 다수의 대표 은행주 주가가 최고가를 경신했다. 10월 23일 기준 은행업종 주가지수는 8.77% 상승했고, 선완연구소 선정 28개 업종 지수에서도 가장 높은 상승폭을 기록한 업종으로 선정됐다.

이와 함께 중국 증시에 상장된 대표 은행주들의 주가 동향에 대한 투자자들의 상승 기대감 또한 높아지고 있다. 중국 국유 은행으로서 높은 자금력과 폭넓은 고객 커버리지 등의 경쟁력을 보유한 중국건설은행(中國建設銀行∙CCB)도 그 중 하나다.

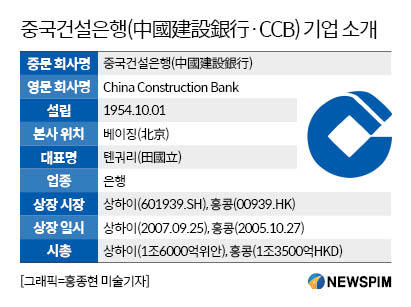

◆ 70년 역사 자랑하는 중국 대표 국유은행

지난 1954년 10월 1일 설립된 중국건설은행(中國建設銀行·CCB, 이하 건설은행)은 중국공상은행(中國工商銀行∙ICBC), 중국농업은행(中國農業銀行∙ABC), 중국은행(中國銀行∙BOC), 교통은행(交通銀行), 우정저축은행(郵政儲蓄銀行)과 함께 중국 6대 국유은행으로 불린다.

자산 규모로는 6대 국유은행 중 세 번째로 많다. 2019년 3분기 기준 6대 국유은행의 총자산 비중은 각각 공상은행(24.84%) > 농업은행(20.31%) > 건설은행(20.02%) > 중국은행(18.46%) > 우정저축은행(8.26%) > 교통은행(8.11%)의 순이었다. 같은 기간 건설은행의 총자산은 24조5200억 위안이었다.

글로벌 금융전문지 '더 뱅커'에 의해 2018년 중국 최고의 은행으로 선정된 데 이어, 전세계 4000개 은행의 기본자본(Tier 1)비율·수익률 등을 기준으로 선정한 '2019년 전세계 1000대 은행' 순위에서도 공상은행에 이어 2위를 차지했다.

영구적 성격을 지닌 실질 순자산 비율을 나타내는 은행의 기본자본(Tier 1)비율은 은행의 자산건전성을 판단할 수 있는 지표로, 수익률과 함께 은행의 핵심업무 발전 역량과 리스크 대응 능력을 평가하는 데 활용된다.

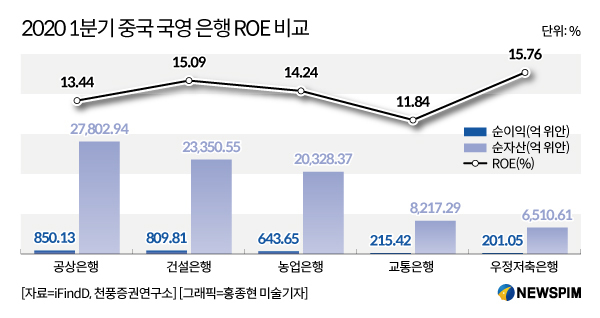

건설은행은 개인 은행 업무에서 다른 국유은행 대비 강점을 보유하고 있고, 이를 통해 오랜 기간 투자수익률과 순이자마진(NIM) 측면에서 국유은행 평균 수준을 웃돌았다. 이를 통해 건설은행은 오랜 기간 국유은행 평균치 대비 높은 수준의 자기자본이익률(ROE)을 유지해 왔다.

건설은행은 신용카드, 전자은행, 대행업무, 위탁업무 등 중개 업무를 통한 수익창출에 강점을 드러내고 있다. 지난해 상반기 기준 전체 수수료 수익 중 이들 4개 업무를 통해 벌어들인 수익 비중은 68.82%에 달했다.

설립 후 70년간 건설은행은 중국 당국의 지원 속 폭넓은 고객 커버리지와 국내외 광범위한 네트워크망을 구축해 왔다.

지난해 6월 말 기준 건설은행은 홍콩, 싱가포르, 독일, 남아프리카, 일본, 한국, 미국, 영국, 베트남 등 30개 국가와 지역으로 사업영역을 확대했다. 아시아, 런던, 러시아, 유럽, 뉴질랜드, 브라질, 말레이시아 등지에 전액 출자 자회사도 보유하고 있다. 지난해 상반기 해외지사에서 벌어들인 순이익은 43억3700만 위안에 달했다.

2005년 10월 27일 홍콩증권거래소(00939.HK)에 상장한 중국건설은행은 중국 4대 국유 상업은행 중에서는 최초로, 중국 6대 국유 상업은행 중에서는 두 번째로 상장에 성공한 은행이라는 이정표도 남겼다. 당시 조달자금 규모는 725억5000만 위안이었다. 이후 2007년 9월 25일 상하이증권거래소(601939.SH)에서도 기업공개(IPO)를 추진하며 양대 증시에 상장한 'A+H 국영은행주'로 거듭났다.

건설은행의 지분 보유 현황을 살펴보면 10대 주요 주주가 양대 증시에서 보유하고 있는 지분은 전체의 97.33%로 대부분을 차지하고 있다. 구체적으로 H주 보유 비중은 95.94%, A주 보유 비중은 1.39%로 A주 보유 비중은 비교적 적은 편이다.

중국 국유 전력망 관리업체인 국가전망공사(國家電網∙State Grid), 중국 최대 수력발전 기업 중국장강전력주식유한공사(中國長江電力股份有限公司∙CYPC∙장강전력), 바오산강철주식유한공사(寶山鋼鐵股份有限公司∙BaoSteel∙바오스틸) 등 국가 자본으로 움직이는 초대형 국영 기업들이 주요 주주로 포진돼 있다.

◆ 포스트코로나 '수익성∙자산품질 개선' 도전과제 직면

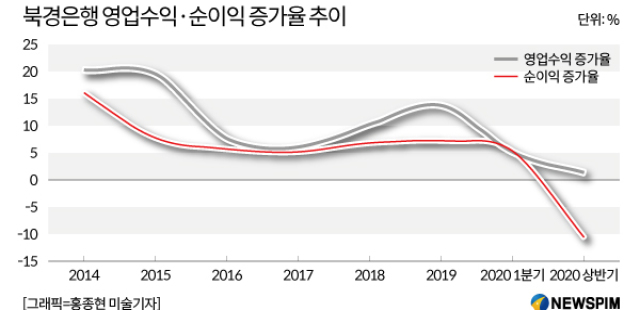

상반기 건설은행이 거둬들인 영업수익과 순이익은 각각 3891억900만 위안과 1376억2600만 위안으로 전년동기대비 증감률은 각각 7.65%와 -10.74%였다. 영업수익 증가율은 다소 둔화됐으나, 6대 은행 중에서는 가장 높은 수준을 기록했다.

다만 오랜 기간 높은 수준을 유지해왔단 자기자본이익률(ROE)은 전년동기대비 하락했다. 상반기 건설은행이 기록한 ROE는 12.65%로 전년동기대비 2.97%포인트 하락했다. ROE는 쉽게 말해 내가 투자한 돈으로 회사가 얼마만큼의 돈을 벌고 있는 지를 보여주는 지표다. ROE가 높을수록 투자자들에게 그 만큼 많은 이익을 돌려준다는 뜻으로 해석되는 만큼, 투자 매력도 크다는 평가를 받는다.

올해 상반기까지 건설은행이 보유한 자산은 27억6600만 위안으로 연초 대비 8.72% 늘었다. 대출 규모 증가속도는 더욱 빨라진 반면, 순이자마진(NIM) 압박은 더욱 커졌다. 전세계적인 저금리 추세로 건설은행을 비롯한 대형 은행들의 순이자마진은 하락하는 추세다.

상반기 대출 총액은 16조4700억 위안으로 전년동기대비 13.3% 늘었다. 이는 2017년 이래 최대 증가폭으로 상반기 코로나19 사태에 따른 저금리 기조 속 국영 상업은행으로서 적극적인 대출 정책을 펼친 데 따른 것으로 풀이된다.

같은 기간 예금 총액은 20조2000억 위안으로 전년동기대비 11.9% 증가했다. 이 또한 2017년 이래 가장 높은 증가폭으로 상반기 부채 중 예금 비중은 83.9%로 연초 대비 1.75%포인트 상승했다.

상반기 순이자마진은 2.14%로 1분기 대비 5bp(1bp=0.01%) 하락했고, 지난해 대비 12bp 하락했다. 상반기 이자수익률은 전년대비 12bp 하락한 3.74%를 기록했다.

순이자마진은 은행의 자산단위당 이익률을 보여주는 것으로, 은행의 수익성을 판단하는 지표로 활용된다. 은행들의 순이자마진이 커질수록 은행의 대출과 관련된 수익성은 좋아지지만, 은행에 돈을 맡긴 고객의 수익성은 악화된다는 의미로 해석할 수 있다. 순이자마진이 높다는 것은 그만큼 경제 펀더멘털 압박에 대한 대응력이 강하다는 것으로도 해석할 수 있다.

전문기관에서는 올해 5월 들어 시장의 은행 이자가 상승하는 추세인 만큼, 순이자마진 하락폭은 제한적일 것으로 예상했다.

코로나19 사태로 자산품질 및 자산건전성 개선 압박은 더욱 커졌다.

올해 상반기 건설은행의 불량대출률은 1.49%로 연초대비 7bp 늘었다. 같은 기간 연체대출률은 1.14%로 연초 대비 6bp 상승했고, 요주의 여신 비율은 2.99%로 연초대비 7bp 올랐다.

은행의 자산건전성은 △정상 △요주의 △고정 △회수의문 △추정손실의 5단계로 분류된다.

요주의 여신이란 은행의 특별한 주의가 필요한 대출로서, 대출자가 원금과 이자를 상환할 능력은 있지만 현재 상환을 하기에는 불리한 영향을 끼치는 잠재적 요인이 존재하고, 이 같은 요인이 지속될 경우 대출자의 채무상환능력을 저하시킬 수 있는 자산을 의미한다. 요주의 여신은 연체대출률과 함께 자산의 품질과 자산건전성 수준을 가늠할 수 있는 지표로 활용된다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com

영상

영상