[편집자] 글로벌 반도체 업계에서 수 십조원에 달하는 굵직한 인수·합병(M&A) 소식이 연이어 들려오고 있습니다. 잘 하는 분야에 집중하자는 '선택과 집중' 전략을 구가하는가 하면 한편에선 활발한 합종연횡을 통해 승부수를 띄우고 있습니다. 글로벌 반도체 시장의 지각변동 속에서 한국 기업들의 위치와 생존전략을 점검합니다.

[서울=뉴스핌] 심지혜 기자 = 전세계 파운드리 시장은 1위를 공고히 하고 있는 TSMC와 이를 뒤쫓고 있는 삼성전자의 구도로 좁혀지고 있다. 최첨단 반도체 제작의 핵심인 극자외선(EUV) 노광장비를 확보, 양산경쟁을 벌이고 있는 곳이 두 곳에 불과해서다.

TSMC는 올 3분기 EUV를 적용한 5나노 제품을 양산하면서 최대 매출을 기록한 데 이어, 본격적으로 최첨단 초미세공정 제품을 만들기 위해 내년에는 공급되는 EUV 대부분을 확보하려 하고 있다.

삼성전자도 꾸준한 성장을 나타내고 있다. 올 3분기 사상 최대 분기 매출을 달성한 데 이어 4분기에도 최고치를 기록할 것으로 전망되고 있다. 이에 더해 2022년에는 TSMC를 앞서는 3나노 기술을 개발, 시장 격변을 예고하고 있다.

◆ '넘사벽' TSMC...1등 뺏겠다는 삼성전자

삼성전자의 목표는 2030년 전세계 파운드리 시장 1등이다. 이를 위해 삼성전자는 지난해 4월, 133조원을 투자해 파운드리 등 시스템 반도체에서 1위를 달성하겠다는 내용의 '반도체 비전 2030'을 발표했다. 투자금 중 73조원은 연구개발(R&D)에, 60조원은 EUV 노광장비 등 최첨단 생산 인프라에 투입한다.

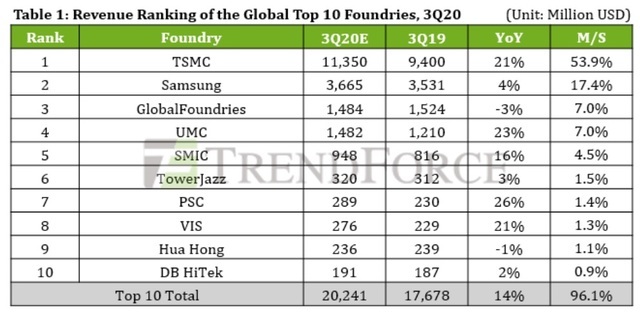

아직은 시장 1위인 TSMC와 격차가 큰 2위지만 메모리에 이어 파운드리에서도 1등을 차지한다는 포부다. 시장조사업체 트렌드포스에 따르면 올 3분기 파운드리 시장 점유율은 TSMC가 53.9%로 압도적 1위다. 삼성전자는 2위지만 17.4%로 크게 뒤쳐진다.

최근 이재용 부회장의 네덜란드 해외 출장도 1등 달성에 속도를 내기 위한 노력으로 풀이된다. 네덜란드에는 삼성전자와 TSMC에 EUV 노광 장비를 독점 공급하는 ASML이 있다.

EUV 노광 기술은 극자외선 광원을 사용해 웨이퍼에 반도체 회로를 새기는 기술이다. 기존보다 세밀한 회로 구현이 가능해 인공지능(AI)·5G 이동통신·자율주행·고성능 컴퓨팅(HPC) 등에 필요한 최첨단 고성능·저전력·초소형 반도체를 만드는데 필수적이다. 파운드리 공정은 미세화 될수록 크기가 작고 성능 높은 반도체 생산에 유리하다.

삼성전자는 최근 IBM의 서버용 중앙처리장치(CPU)를 비롯해 엔비디아의 그래픽처리장치(GPU), 5G 스마트폰용 애플리케이션프로세서(AP) 칩 등 이전과 달리 각 분야 선두 주자들의 전략 제품을 잇따라 수주하기 시작했다.

이같은 성과를 이어가기 위해서는 7~5나노(nm) 등 최첨단 반도체 생산 중심에 있는 EUV 장비 확보가 절실하다. 특히 파운드리 시장에 공급부족 이슈가 나타나고 있어 삼성전자는 EUV 라인 확대, TSMC가 소화하지 못 한 물량을 차지한다는 계획이다. 이에 삼성전자는 올 초 화성에 EUV 전용라인을 마련한 데 이어 평택으로 생산라인을 확장하고 있다.

◆ 파운드리 핵심 'EUV 장비' 확보 경쟁 치열

TSMC와 삼성전자는 파운드리 초미세 공정 핵심인 EUV 장비 확보에서 치열한 경쟁을 벌이고 있다. 대당 가격이 1500억원 안팎으로 초고가지만 없어서 못 사가는 상황이다.

최첨단 공정에 EUV 장비를 적극적으로 도입하는 곳이 삼성전자와 TSMC 두 곳 밖에 없지만 ASML 한 곳에서 받아야 하다 보니 물량 확보가 쉽지 않은 것이다.

현재 TSMC는 30여대의 EUV 장비를 확보하고 있는 반면 삼성전자는 2018년 선제적으로 EUV를 도입했지만 현재 보유한 장비 수는 15대 안팎인 것으로 알려졌다.

이런 가운데 TSMC가 목표로 하는 내년 EUV 추가 확보 물량이 ASML이 계획한 생산량과 40여대로 비슷해 비상이 걸렸다. TSMC는 오랜 기간 시장 강자로 자리 잡고 있어 삼성전자가 장비 확보에 있어서도 이 벽을 넘는 것이 쉽지가 않다는 분석이다.

상황이 이렇다 보니 삼성전자에선 이 부회장이 직접 나섰다. 네덜란드 ASML 본사를 방문, EUV 장비 확보에 나선 것이다.

이 부회장은 ASML 본사에서 피터 버닝크(Peter Wennink) CEO, 마틴반 덴 브링크(Martin van den Brink) CTO 등을 만나 차세대 반도체 기술 개발을 위한 협력 강화 방안을 논의했다.

이 부회장과 버닝크 CEO는 ▲7나노 이하 최첨단 반도체 생산에 필수적인 EUV 장비 공급계획 및 운영 기술 고도화 방안 ▲AI 등 미래 반도체를 위한 차세대 제조기술 개발협력 ▲코로나19 사태 장기화에 따른 시장 전망 및 포스트 코로나19 대응을 위한 미래 반도체 기술 전략 등에 대한 의견을 나눴다.

지난달 14일 김포 비즈니스항공센터로 귀국한 이 부회장은 EUV 장비 공급확대에 대해 논의했냐는 질문에 "EUV 협력 방안을 논의하고 왔다"며 긍정적으로 답했다.

◆ 삼성, 3나노 기술에선 TSMC 제칠 듯

삼성전자는 상황 역전을 위해 기술 경쟁에서 TSMC를 제친다는 계획이다. 3나노 제품 양산이 예상되는 2022년부터 승기를 잡겠다는 것이다.

삼성전자는 올 상반기 EUV 공정을 적용한 7나노 제품을 출하한 데 이어 연내에는 6나노 제품을 양산할 예정이다. 지난 4월에는 5나노 공정 개발에 성공했다. 5나노 공정은 기존 7나노 공정 대비 로직 면적을 25% 줄일 수 있으며, 20% 향상된 전력 효율 또는 10% 향상된 성능을 제공한다.

4나노 공정도 개발하고 있다. 삼성전자는 지난 2분기 실적 컨퍼런스콜에서 "4나노 1세대 공정 개발과 양산 준비가 차질 없이 진행되고 있으며 4나노 2세대 공정도 개발하고 있다"며 "응용처 및 제품 경쟁력 확대를 지속 추진할 것"이라고 밝혔다.

3나노부터는 TSMC를 앞지를 가능성도 있다. SK증권 분석에 따르면 삼성전자 7나노 제품이 TSMC 대비 10~20%정도 전력효율이 떨어지고 5나노에서는 반도체 면적과 밀도 측면에서 TSMC 대비 30%가량 차이가 난다.

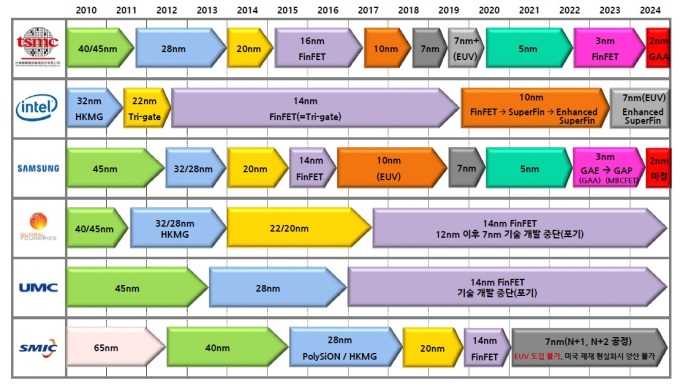

삼성전자는 2022년 3나노 제품부터는 공정 구조를 바꿔 기존의 핀펫(FinFET) 구조에서 차세대 반도체 구조로 불리는 GAA(Gate-All-Around) FET 공정으로 판도는 뒤집는다는 전략이다. 이미 지난해 올해 GAA의 1세대 기술인 GAE를 고객사에 공개했으며 2세대인 GAP도 준비 중이다.

삼성전자의 3GAE 공정은 최신 양산 공정인 7나노 핀펫 대비 칩 면적을 45% 가량 줄일 수 있으며, 약 50%의 소비전력 감소와 약 35%의 성능 향상 효과가 기대된다.

이와 관련, 김영우 SK증권 연구원은 "2022년에는 삼성전자와 TSMC의 기술이 갈릴 것"이라면서 "삼성은 GAA 구조로 가는 반면 TSMC는 핀펫을 유지한다"고 설명했다.

김영우 연구원은 "GAA는 이론적으로 더 우수한 기술이라 차세대 공정에서는 TSMC를 앞설 것"이라며 "삼성전자가 3나노 양산에 성공할 경우 퀄컴 제품을 단독 수주하는 등 기회를 잡을 수 있을 것"이라고 말했다.

◆ 1위 지키려는 TSMC...2나노 기술 개발 선공

TSMC도 파운드리 시장 1위 자리를 공고히 하기 위해 기술 계발을 계속하고 있다.

TSMC는 이미 지난 2018년부터 7나노 제품을 양산했으며 올 상반기에는 5나노 양산에 돌입했다. 5나노 제품은 애플 신제품 아이폰12에 탑재된 것으로 전해진다. 3나노 제품은 2022년, 이듬해부터는 2나노 제품 양산을 시작할 것으로 예상된다.

이를 위해 TSMC는 지난 8월, 대만 신주에 2나노 연구개발(R&D) 센터 운영을 시작하고 인근에 생산 공장을 구축하겠다고 발표했다. 내년부터 운영을 시작할 R&D 센터에는 8000여명의 인력을 투입할 계획이다.

TSMC는 2나노부터 핀펫 구조가 아닌 GAA 기술을 사용할 것으로 전해진다. 삼성전자는 아직 2나노 계획에 대해서는 공식 발표한 것이 없다.

김영우 연구원은 "TSMC와 삼성전자가 3나노와 2나노에서 엇갈린 로드맵을 보이고 있다"며 "2022~2024년은 하이엔드 파운드리 산업의 격변기가 될 것"이라고 설명했다.

아울러 늘어나는 파운드리 수요에 대비하기 위해 120억 달러를 들여 미국 애리조나에 5나노 파운드리 공장 짓는다는 계획이다.

TSMC는 실적에서도 승승장구하고 있다. 올 3분기 순익은 1373억 대만 달러로 사상 최대치를 기록했다. 이는 전문가 전망치 1260억 대만 달러를 웃도는 수준이다. 전세계 프리미엄급 반도체 생산을 독점하다시피 하면서 실적이 증가한 것으로 보인다.

매출 중 7나노 공정 반도체가 35%로 가장 많았고, 올 3분기에 시작한 5나노 공정도 8%를 차지했다.

TSMC는 올해 매출이 30% 이상 증가할 것으로 내다봤다. 이는 앞선 전망치인 20% 증가에서 상향 조정한 것이다.

한편, TSMC와 삼성전자 초미세 공정에서 치열한 경쟁을 벌이면서 후발 업체들과의 격차는 점점 더 벌어지고 있다.

종합 반도체 기업인 인텔은 7나노 제품 생산에 차질을 겪으면서 TSMC에 외주를 준 것으로 알려졌으며, 파운드리 시장 3위인 글로벌파운드리는 아직 14나노 제품을 양산 중이다. 12나노 이후 7나노 기술 개발은 중단한 것으로 전해진다.

중국 최대 파운드리 업체 SMIC는 미국의 제재로 기술 및 장비 확보가 어려워지면서 생산 차질이 예상되고 있다.

sjh@newspim.com

영상

영상