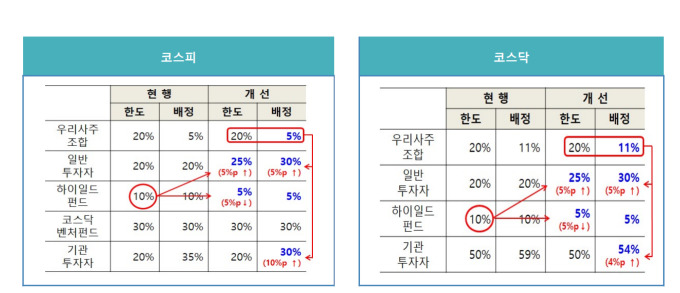

[서울=뉴스핌] 김신정 기자 = 일반청약자 배정물량을 기존 20%에서 30%까지 확대하고 증권사 복수계좌 청약을 제한한다는 내용의 기업공개(IPO)제도 개편안이 윤곽을 드러냈다.

우리사주조합 미달물량에 한해 최대 5%까지 일반 청약물량으로 돌리고, 기존 하이일드펀드 공모주 10% 배정 중 5%를 일반청약자에 배정한다는게 주요골자다. 또 공모주 일반물량 중 절반은 추첨 등을 통해 균등배정하고, 절반은 현행대로 증거금을 기준으로 배분하기로 했다. 소액 청약자의 공모주 투자 기회가 제한된다는 지적에 따른 것이다.

한국금융투자협회는 12일 이같은 내용이 담긴 '공모주 배정 및 IPO 제도개선' 관련 토론회를 열었다. 이석훈 자본시장연구원 선임연구위원이 발표자로 나섰다.

이 자리에선 공모주 일반청약자 배정물량 확대 방안과 배정 방식 등이 거론됐다. 우선 발행기업의 임직원들을 대상으로 한 우리사주 배정에서 미달이 발생한 실권주 물량을 기관이 아닌 개인에 돌리기로 했다. 우리사주조합 미달물량에 한해 최대 5%까지 일반청약자에게 배정하는 방식이다. 미달물량이 5% 미만인 경우에는 미달물량 전부를 대상으로 한다.

또 올 연말 일몰 예정인 하이일드펀드(저신용기업 채권 구성)의 공모주 우선 혜택 10%배정을 5%로 줄이고, 나머지 5%를 일반청약자에 배정하기로 했다. 오는 2023년까지 시행된다.

공모주 일반청약 배정방식도 바뀔 예정이다. 공모주 일반물량 중 절반은 균등배분하고, 절반은 현행대로 증거금을 기준으로 배분하기로 했다.

균등방식으로는 일괄청약방식, 분리청약방식, 다중청약방식이 제시됐다. 일괄청약방식은 모든 청약자에 균등하게 배정한 뒤 남은 절반을 현재와 마찬가지로 청약 수요 기준으로 비례 배정하는 방식이다.

분리청약방식은 일반청약자 배정물량을 각각 A타입과 B타입으로 나누고 청약자는 A타입과 B타입 중 선택해 청약하는 방식이다. 예컨대 A타입은 추첨과 균등배정 등의 방식을 적용해 당첨자간 동일한 물량을 배정하고, B타입은 현재와 마찬가지로 청약수요 기준으로 비례배정하는 식이다.

다중청약방식은 A타입 청약접수시 적당한 수요량을 청약자가 선택하는 방식이다. B타입 청약자는 A타입의 수요량을 초과하는 범위에서 원하는 수량을 청약하는 식이다. A타입은 추첨이나 균등배정, B타입은 비례배정을 하는 안이다.

주관사인 증권사가 예상 청약경쟁률과 예상 공모가, 기업의 특성 등을 감안해 자율적으로 배정방식을 정해 적용시킬 방침이다.

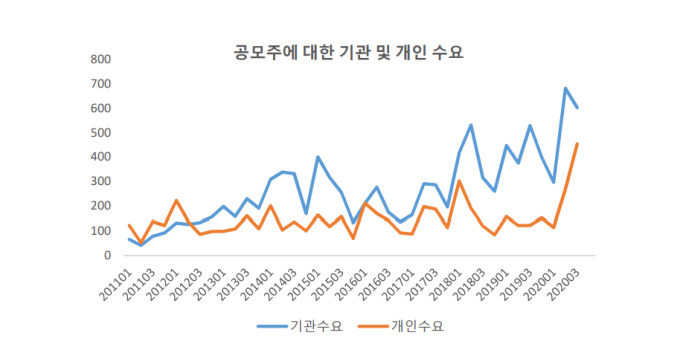

또 여러 증권사를 통해 중복 청약하는 행위도 제한된다. 고액자산가들의 공모주 쏠림현상을 막기위해 여러 증권사를 통한 복수계좌 청약을 금지하기로 한 것이다.

별도의 전산시스템을 구축할 예정인데 청약증거금 예치업무를 수행중인 한국증권금융이 시스템을 구축할 계획이다.

아울러 IPO를 통한 혁신기업 투자 활성화를 위한 제도도 담겼다. 주관사가 사전 지정한 연기금 등 대형 기관투자가가 IPO 전 공모주를 인수하기로 미리 약정하는 '코너스톤인베스터' 제도가 대표적이다. 이 연구위원은 "코너스톤 투자자의 사전유치를 통해 IPO 기업의 성장가능성, 경영투명성에 대해 시장에 확신을 제공할 수 있다"고 설명했다.

기업 상장후 안정적인 IPO시장을 위한 개선책도 마련됐다. 앞서 카카오게임즈, 빅히트엔터테인먼트가 상장 후 주가가 급격히 떨어지며 개인 투자자들의 손실이 컸다. 이런 IPO시장 변동성을 완화하기 위해 초과배정옵션 규제도 완화하기로 했다. 현행 장내 매수시 가격을 기존 공모가의 90%에서 80%이상으로 완화하기로 했다.

초과배정옵션은 공모 주식의 최대 15%까지 상장 주관사가 추가로 배정할 수 있는 제도다. 주관사는 초과 배정하는 공모주에 해당하는 물량만큼 대주주에게 빌리는 방식을 취한다. 주가가 떨어질 때 주관사의 매수세가 유입되며 급격한 주가 하락을 일부 방지할 수 있다.

이석훈 자본시장연구원 선임연구위원은 "상장 초 공모주 투자수요 및 주가에 따라 공급물량을 조절, 공모주 가격급락이나 변동성을 완화할 수 있다"고 말했다.

이와함께 주가안정에 기여한 기관투자자에 신주 배정시 우대가 가능한 '기관투자자 신주배정 가이드라인'도 내놨다. 수요예측 참여기관 중 기여도가 낮은 기관투자자에 대해서는 신주 배정을 제한한다는 게 주요 내용이다.

금융당국과 금투협은 이날 토론회에서 IPO 제도 개편안 관련 의견수렴을 거친 뒤, 이르면 이달 중 금투협 규정인 '증권 인수 업무 등에 관한 규정'을 개정할 계획이다.

aza@newspim.com

영상

영상