[서울=뉴스핌] 김기락 기자 = 포스코가 철광석 등 세계 원료값 상승에도 웃고 있다. 원료값 상승에 따라 철강재 이익이 줄어드는게 일반적이지만 40년에 달하는 해외 자원 개발 사업이 결과적으로 효자가 됐다.

포스코는 그동안 투자한 전 세계 광산에서 원료를 직접 확보할 수 있는 만큼 원료값이 오를수록 고수익성을 기대할 수 있을 것이란 분석이다.

◆ 철강재 값 오를수록 포스코 '여유'

22일 철강 업계에 따르면 포스코는 1981년부터 캐나다, 호주, 브라질 등 6곳에서 철광석 투자 사업을 본격 추진하며 원료 공급원을 확보하고 있다. 원료 수급에 그치지 않고 철강재의 재료인 자원을 개발해온 것이다.

이 같은 해외 자원 개발 사업은 전 세계가 코로나19를 조금씩 벗어나면서 새삼 부각되고 있다. 미국과 중국 등 주요국이 경기 부양 기조를 보이는 것과 동시에 자국 산업을 강화해 자원 의존도가 높아졌기 때문이다.

자동차를 비롯한 조선, 중공업, 건설 등에 공급하는 철강재 값이 오르는 이유는 원료값이 급등해서다. 철강재 값은 국제 철강 시세에 따라 등락을 반복하는 데, 원료값 증가로 인해 전 산업에 걸친 철강재 값이 고공행진하고 있다.

포스코는 1982년 캐나다 브리시티컬럼비아주 동남부에 위치한 그린힐스(Greenhills) 탄광 개발에 지분 20%를 투자했다. 연간 500만톤(t)의 강점탄을 생산하는 그린힐스 광산은 합작계약 체결 뒤 지금까지 안정적인 원료탄을 공급해오고 있다.

이와 함께 1995년 브라질 현지 국영 철광석 공급사인 CVRD(현 Vale)와 합작계약을 체결하고, 이듬해 현지 합작법인인 코브라스코를 설립했다. 이를 통해 포스코는 전 세계 펠릿(Pellet) 수요 증가에도 수급난을 겪지 않고 있다. 펠릿은 철광석의 한 종류다.

이를 통해 철강 제조원가의 약 70% 비중을 차지하는 원료비를 절감할 수 있고, 투자 금액은 배당금 등으로 되돌아오고 있다.

2000년대 들어 포스코는 호주 포스맥(POSMAC) 광산에 투자했다. 포스맥 광산에서 생산되는 마라맘바광은 제철산업에서 대중적으로 판매, 사용되고 있다. 포스코 투자 후, 2000년대 중반 중국 철강 산업의 고속 성장에 따라 철광석 가격이 최고점을 찍었다. 이로부터 포스코는 총 13억 호주달러(한화 1조1000억원 규모)의 수익을 얻었다.

또 포스코가 2010년 투자한 호주 로이힐로부터 지난해 500억원에 이어 올해 3월 1500억원을 배당받았다. 포스코는 로이힐 지분의 12.5%를 보유 중이며 연간 소요량의 25% 이상에 해당하는 1500만톤의 철광석을 로이힐로부터 공급받고 있다. 로이힐 광산은 호주 최대 단일광산으로, 철광석 매장량은 23억톤. 연간 5500만톤 규모의 철광석을 생산 중이다.

철강 업계 관계자는 "포스코는 해외 광산으로부터 원료를 들여오며 오프테이크(Offtake) 방식으로 할인받고 있다"며 "광산 투자 덕에 원료 구매비를 최소화할 수 있는 셈인데, 원료 값이 인상될수록 타 철강사 대비 고수익성을 내는 구조"라고 말했다.

◆ 철강 외에도 배터리 업계 등으로 자원 확보 확산

해외 자원 개발 사업은 원료값 등락 및 정권에 따라 평가가 엇갈렸다. 해외 자원 개발 투자가 한창인 2010년대 이명박과 박근혜 정권 당시 '자원 외교'라는 이름으로 주목을 받았다가, 문재인 정부 들어 정부의 투자가 쪼그라들어 찬밥 대우를 받게됐다.

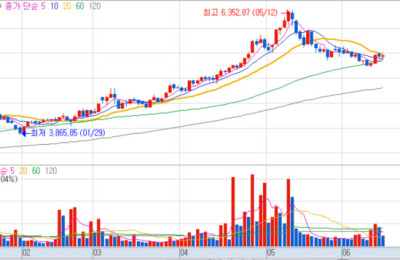

하지만 코로나19가 상황을 반전시킨 것으로 해석된다. 산업통상자원부에 따르면 중국 칭다오항 기준(CFR) 철광석 가격은 208~220달러/t 수준을 이어가고 있다. 이는 지난해 같은 기간 약 100달러/t 대비 두 배 이상이다. 철광석 가격은 지난해 5월부터 오르다가 지난달 12일 237.57달러의 역대 최고치를 경신했다.

철광석 외에도 고철 생철, 열연 코일, 제철용 원료탄 등 철강 원자재 가격이 전부 오름세다. 고철 생철은 현재 52만원/t으로, 지난해와 비교해 80% 치솟았고, 연초 대비로도 38% 올랐다. 철강 업계는 원료가 귀해지는 만큼 원료 값도 향후 완만한 상승세를 나타낼 것으로 보고 있다.

자원 확보 경쟁은 자원 종류와 산업 경계도 무너뜨리고 있다. 연장선상에서 포스코가 지난달 호주 니켈 생산 회사인 '레이븐소프(Ravensthorpe Nickel Operation)' 지분 30%를 2억4000만 달러(한화 약 2700억원)에 인수 계약한 점도 이 같은 맥락으로 풀이된다.

니켈은 전기차 배터리의 양극재 핵심 원료다. 양극재는 니켈·코발트·망간 등 금속으로 구성되는데, 이차전지의 충전 용량을 높여 전기차의 주행거리를 늘리는 데 결정적 역할을 하고 있다. 포스코는 2024년부터 전기차 18만대에 공급할 수 있는 니켈 가공품을 공급받을 수 있게 됐다.

에너지 시장조사업체 SNE리서치 김광주 대표는 지난달 '차세대 이차전지 세미나(NGBS) 2021'에서 "그동안 리튬이 이슈였지만 이제는 니켈이 부상하고 있다"며 "최근 톤당 2만달러까지 올랐다가 진정되고 있다"고 공급부족(쇼티지) 문제를 우려했다. 이르면 2023년부터 쇼티지가 현실화될 것이란 게 그의 판단이다.

런던금속거래소(LME) 니켈 시세는 1만7320달러/t로 지난해 같은 기간에 견줘 약 5000달러 올랐다. 지난 2월1만9500달러로, 2만 달러 문턱까지 치솟다가 이달 1만7500~1만8000달러를 오가고 있다. 전기차용 배터리 등 니켈 수요 증가 덕이다.

한편 LG에너지솔루션도 이달 8일 호주 니켈, 코발트 제련 기업인 'QPM(Queensland Pacific Metals) 지분 7.5%를 인수 계약하기로 하는 등 포스코와 유사한 움직임을 보이고 있다. 자원 확보가 비단 포스코처럼 철강사에만 해당되지 않는다는 반증으로 분석된다. 앞서 SK이노베이션도 2019년 호주 오스트레일리안 마인즈와 황산코발트, 황산 니켈을 구매하기로 계약한 바 있다.

peoplekim@newspim.com

영상

영상