[서울=뉴스핌] 김준희 기자 = '오징어 게임'의 글로벌 흥행으로 K-콘텐츠의 협상력이 강화된 가운데 새해엔 편성 확대로 양적 성장까지 이뤄낼지 주목된다. 그동안 부진했던 '드라마 편성' 정상화가 기대되면서 스튜디오드래곤 등 대형주를 중심으로 매출 증대가 기대되고 있다.

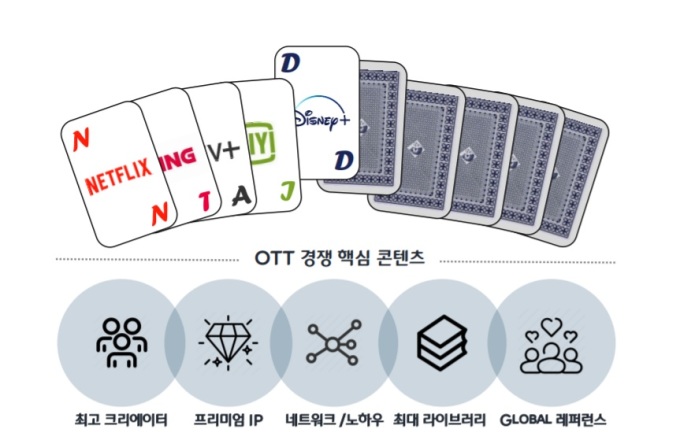

6일 금융투자업계에 따르면 지난해 '오징어 게임'의 성공 이후 국내 드라마 제작사들의 리쿱율(제작비 회수율)이 가파른 상승 추세다. 넷플리스, 디즈니플러스, 티빙 등 국내외 OTT의 콘텐츠 확보 경쟁 속에서 콘텐츠의 몸값이 상승하고 있다는 분석이다.

하나금융투자가 분석한 결과 2017~2020년에 100~150% 수준이던 합산 리쿱율은 지난해 이후 140~170% 가량으로 올라왔다.

이기훈 하나금융투자 연구원은 "드라마 제작사 전반적으로 작년 대비 가파른 편성 회복과 리쿱율 상향이 예상돼 높은 관심이 필요하다"며 "이는 (오는 11월로 예정된) 스튜디오드래곤의 넷플릭스 재계약 전후로 예상했던 것보다 1년 가까이 빠른 시점"이라고 설명했다.

과거보다 콘텐츠 제작사들의 협상력이 커졌지만 변수는 '드라마 편성'이다. 지난해에도 국내 제작사들의 구작 판매단가(ASP)가 상승하는 등 질적 성장 측면에서는 합격점을 받았으나 방송사들의 드라마 편성 축소로 편성매출 감소 등 외형 성장에 어려움을 겪었다.

올해는 주요 콘텐츠 제작사들이 일부 작품의 드라마 편성을 확정한 만큼 '편성 정상화'가 기대되는 상황이다. 가장 가시적인 성과를 보이는 제작사는 약 30편의 드라마 편성이 기대되는 스튜디오드래곤이다.

스튜디오드래곤의 작년, 재작년 방영 편수는 각각 25편, 26편 수준. 증권가에서는 올해 보수적으로 잡아도 30편 이상이 방영될 것으로 전망하고 있다. 티빙, 넷플릭스 등 OTT 편성이 늘며 편성이 과거 수준으로 회복했다는 평가도 나온다.

특히 스튜디오드래곤의 경우 연말 넷플릭스와의 재계약이 강한 주가 모멘텀이 될 전망이다. 넷플릭스에 공급할 콘텐츠 제작 편수와 리쿱율을 논의하는데, OTT 경쟁이 심화되는 환경을 고려하면 리쿱율 상향이 예상된다. 이 연구원은 "스튜디오드래곤의 재계약은 한국 드라마 제작 산업 전체의 기준이 될 가능성이 높아 높은 관심을 가질 필요가 있다"고 말했다.

주가도 연말부터 서서히 온기가 반영되고 있다. 지난 12월 초 8만3600원까지 떨어졌던 주가는 한 달 새 10% 이상 오르며 우상향 추세다. 증권사들의 최근 2개월 평균 목표주가는 12만8000원 수준이다.

제이콘텐트리도 연말부터 2주 연속 상승세다. 좀비 바이러스가 퍼진 학교 배경의 넷플릭스 오리지널 '지금 우리 학교는'이 이달 말 개봉을 앞두고 기대를 모으고 있다. 지난해 'D.P.', '지옥' 등 꾸준한 작품성과도 한 몫 했다. 제이콘텐트리는 국내에서 가장 많은 넷플릭스 오리지널 콘텐츠를 제작한 곳이다.

'D.P.'의 시즌2 제작이 확정된 가운데 '지옥'의 다음 시즌도 기대를 모으고 있다. 증권가에서는 제이콘텐트리가 시즌제 작품을 확대하고 있다며, 편성 가치를 높게 사고 있다. 제이콘텐트리의 경우 올해 25편 내외로 콘텐츠 편성이 예상된다.

김회재 대신증권 연구원은 "지난해 말 디즈니플러스와 애플TV+에 이어 올해 초 HBO Max의 한국 진출과 한국 OTT의 오리지널 콘텐츠 확보 경쟁 속에 본격적인 4차 웨이브가 진행될 것"이라며 "한국에서 경쟁력 입증을 계기로 스튜디오드래곤을 선두로 중국과 미국에 직접 진출하는 사례도 등장할 것"이라고 내다봤다.

zunii@newspim.com

영상

영상