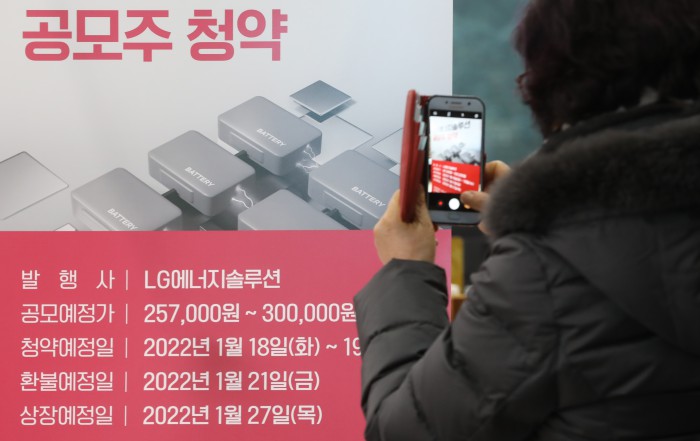

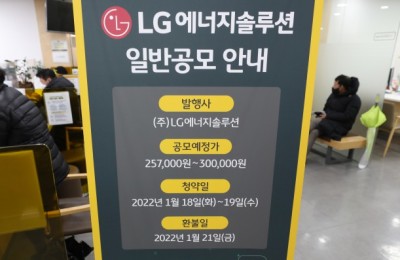

[서울=뉴스핌] 박지혜 기자 = 국내 기업공개(IPO) 역사상 최대어인 LG에너지솔루션 공모주 청약에서 첫날에만 237만명이 몰리는 등 흥행을 기록하고 있다. 이에 주관 증권사들이 챙기는 수수료 수익이 역대급에 달할 것으로 보인다.

19일 금융투자업계에 따르면 LG에너지솔루션의 전체 공모주식수는 4250만주로, 증권사들은 배분된 물량에 대한 인수 대가로 공모 금액의 0.7%를 수수료로 받는다. 공모가 30만원을 감안하면 11개 증권사의 수수료 수익은 총 892억원으로 추산된다.

여기에 흥행 여부에 따라 공모 성과 인센티브로 최대 0.3%가 추가 지급된다면 수수료 수익은 더 증가할 수 있다.

LG에너지솔루션의 공동대표 주관사인 KB증권이 인수하는 LG엔솔 주식은 22%(935만주)로 가장 많다. KB증권의 수수료는 196억원에 달한다. 지난 한 해 IPO 관련 수수료(약 700억원)의 30% 가량을 한번에 거둬들이는 것이다.

여기 더해 0.3%가량의 추가 인센티브가 지급될 경우 KB증권의 수수료 수익은 300억원을 넘어설 전망이다. 이는 국내 IPO 수수료 역대 최대 규모로 지난해 크래프톤 상장 당시 미래에셋증권이 챙겼던 107억원의 3배에 달한다.

공모 주식 중 각각 11%(467만5000주)씩을 인수하는 대신증권과 신한금융투자도 98억원 가량을 챙긴다. 신한금융투자가 작년 한 해 동안 거둔 수수료 수익인 32억원의 3배가량 수익을 LG에너지솔루션 1건으로만 챙기는 것이다.

공모 주식의 1.0%(42만5000주)씩을 인수하는 미래에셋증권, 하나금융투자, 신영증권, 하이투자증권도 각각 9억원 가량의 수수료 수익을 얻게 된다.

앞서 증권사들은 지난해 IPO 호황으로 두둑한 수수료를 챙긴 바 있다. SK아이이테크놀로지의 상장 주관과 인수를 맡은 6개 증권사가 받은 수수료는 총 179억원에 달한다.

JP모건과 공동 대표 주관을 맡은 미래에셋증권이 47억원의 수수료를 받았다. 한국투자증권이 32억원, 인수회사로 참여한 SK증권이 14억원을 챙겼다. 또 다른 인수회사인 삼성증권과 NH투자증권은 3억6000만원가량의 수수료 수익을 올렸다.

LG에너지솔루션은 19일 일반 청약을 마무리한 뒤 오는 27일 유가증권시장에 상장한다. 공모가(30만원) 기준 시가총액은 70조2000억원으로 증권가는 시가총액이 100조∼120조원까지 상승할 수 있는 여력이 있다고 보고 있다.

wisdom@newspim.com

영상

영상