[서울=뉴스핌] 박지혜 기자 = 올해 국내 증시 기업공개(IPO) 사상 최대어로 꼽히는 LG에너지솔루션을 시작으로 IPO 공모주 청약에는 성공했지만, 주가가 크게 하락하는 등 투자 심리가 냉각하고 있다. 글로벌 긴출 여파로 증시가 크게 하락하면서 수급 등에 악영향을 받아서다. 올해 대기하고 있는 IPO 물량이 지난해보다 크게 늘어날 것으로 보여 향후 공모주 투자 전망도 부정적이다.

1일 금융투자업계에 따르면 올해 현대오일뱅크, 원스토어, CJ올리브영, 컬리 등 조단위 기업 가치를 자랑하는 대어급들이 줄줄이 상장을 대기하고 있다. 현대엔지니어링도 공모주 일정을 연기했지만 올해 안에 나올 예정이다. 당초 수요예측에서 공모가 희망 범위 하단(5만79000원)으로 예상해도 시총은 4조6300억원 수준이었지만, 수요예측을 다시 해야해서 공모가는 이보다 낮아질 전망이다.

다음 주자는 SK그룹 반도체·ICT 투자 전문기업인 SK스퀘어의 자회사 원스토어가 될 것으로 보인다. 지난해 11월 26일 한국거래소에 코스피 상장예비심사청구서를 제출했다. 통상 예비심사에 2~3개월 가량이 소요되기 때문에 이르면 상반기 중 상장이 가시화될 것으로 전망된다.

현대오일뱅크는 지난해 12월 13일 IPO 관련 서류를 거래소에 제출하고 예비심사를 받고 있다. 지난 2012년과 2018년에 이어 이번이 세 번째 IPO 도전이다. 기업가치는 최대 10조원에 달할 것으로 추정된다.

이커머스업계 대어들도 IPO 준비를 마쳤다. 마켓컬리·SSG닷컴·오아시스는 연내 상장을 목표로 IPO를 추진하고 있다.

마켓컬리는 2월 초 상장 예비심사 청구를 신청하고 본격적인 상장 절차에 돌입한다. 당초 목표로 잡은 상반기 내 상장 계획에는 무리가 없을 것으로 보인다. 앞서 컬리는 지난해 12월 홍콩계 사모펀드앵커에쿼티파트너스에서 2500억원 규모의 프리IPO(상장 전 지분 투자)를 받으면서 기업가치로 4조원을 인정받았다.

경쟁사인 SSG닷컴은 2023년 상장 계획 목표를 올 하반기로 앞당겨 상장을 추진 중이다. 증권업계에서 거론되는 SSG닷컴의 기업가치는 10조원 수준이다. 오아시스는 NH투자증권과 한국투자증권을 대표 주간사로 선정한 뒤 하반기 상장을 추진하고 있다.

카카오는 올해 카카오엔터테인먼트와 카카오모빌리티를 상장할 계획이었으나 카카오페이 경영진의 주식 매도 논란으로 인해 상장 일정이 불투명해졌다. IPO 일정을 전면 재검토하겠다고 밝힌 상태다.

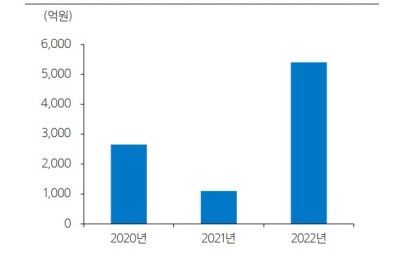

이외에 ▲쏘카(3조원) ▲교보생명보험(3조원) ▲SK쉴더스(4조) 등 다양한 산업군의 대형 기업들도 상장을 준비하고 있다. 이에 올해 IPO 공모 규모가 지난해(20조원)를 뛰어넘는 25조원 중반대를 기록할 것으로 전망된다.

최종경 흥국증권 연구원은 "올해 공모 규모는 전년의 역대급 규모를 상회하는 25조4000억원일 될 것"이라며 "단일 최대 공모액인 LG엔솔에 더해 1조원 이상 주요 기업의 등장이 이뤄지기 때문"이라고 분석했다.

wisdom@newspim.com

영상

영상