[서울=뉴스핌] 최유리 기자 = 롯데손해보험이 퇴직연금 조직을 그룹으로 격상시키고 다시 영업 드라이브를 건다. 사모펀드에 인수된 후 수익성 높은 장기인보험을 강화했지만 여의치 않자 퇴직연금으로 유턴한 것이다. 그러나 이 같은 전략 변화는 향후 수익구조에 부메랑이 될 것이라는 분석이다. 사업 수익성은 낮은 반면 자본금 부담이 커졌기 때문이다.

3일 보험업계에 따르면 롯데손보는 지난달 조직개편을 통해 퇴직연금 조직을 팀에서 그룹으로 격상시켰다. 소속 인원도 늘렸다. 지난해 3분기 기준 롯데손보 총 자산 중 퇴직연금 비중은 41.1%에 이른다.

조직을 키운 것은 사업을 확대하기 위해서다. 지급여력(RBC) 비율 안정화로 어느 정도 자본여력을 갖췄다는 판단 아래 퇴직연금에 힘을 주겠다는 설명이다.

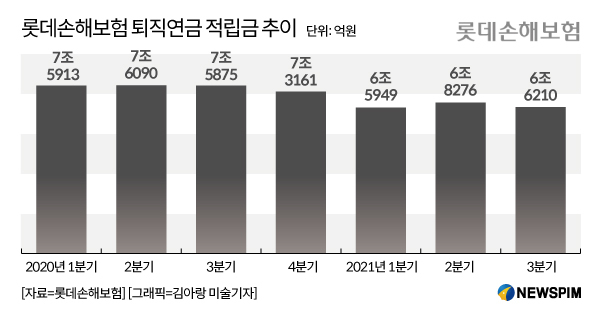

롯데손보 퇴직연금 적립금은 지난해 9조6027억원으로 전년 7조3161억원 대비 31.3% 늘었다. 2019년 사모펀드 JKL파트너스에 인수된 후 퇴직연금 규모를 줄여왔으나 다시 증가세로 돌아섰다.

업계는 이를 '고육책'으로 보고 있다. 퇴직연금 의존도를 줄이기 위해 보험 포트폴리오 개편을 추진했지만, 여의치 않자 퇴직연금을 다시 확대한 것이라는 분석이다.

JKL은 롯데손보를 인수한 후 수익성과 효율성에 집중해왔다. 만년적자 상품인 자동차보험을 줄이고 수익성이 좋은 장기보험을 확대했다.

실제로 지난해 자동차보험의 원수보험료는 1821억원으로 전년 대비 24.9% 감소했다. 같은 기간 장기보험은 1조7255억원으로 15.0% 늘었다.

그러나 세부지표를 살펴보면 장기보험에 대한 드라이브는 약해지고 있다. 장기보험 사업비율은 지난해 3분기 21.5%(2693억원)로 전년 동기 대비 3.4%포인트(p) 감소했다. 법인보험판매대리점(GA) 채널 점유율도 2020년 8.4%에서 지난해 5.2%로 줄었다.

자동차보험은 보험 판매를 일부러 줄이는 디마케팅 전략이 먹혔지만 장기보험은 성과를 내기 어려운 구조다. 판매를 위해 보험료를 낮추거나 보장을 강화하면 손해율이 높아지고, 손해율을 잡기 위해 보험료를 높이면 판매력이 약해지기 때문이다.

손해율 축소에 나서며 장기보험 확대 전략을 사실상 포기한 것이라는 얘기도 나온다. 롯데손보 내부사정에 정통한 관계자는 "설계사 수당을 확대해야 영업력이 올라가는데 손해율을 줄이라고 해 혼선이 크다"고 전했다.

대신 퇴직연금으로 눈을 돌렸지만 이는 부메랑으로 돌아올 것이라는 우려가 크다. 퇴직연금은 규모를 빠르게 키울 수 있는 장점이 있지만 수익성이 낮기 때문이다. 여기에 자본금 부담이 커졌고 롯데손보 퇴직연금을 뒷받침하고 있는 롯데 계열사 효과도 제한적인 상황이다.

금융당국은 RBC비율에 퇴직연금 신용위험과 시장위험을 반영하고 있다. 신용위험 반영 비율은 2018년 30%에서 2019년 6월 70%, 2020년 6월 100%로 점차 늘어났다. 같은 규모의 퇴직연금 사업을 하더라도 필요한 자본이 확대됐다는 의미다.

롯데계열사 물량도 불확실성이 크다. 현재 퇴직연금 중 롯데계열사 비중은 37.6%다. 2019년 JKL이 회사를 인수하면서 롯데 계열사 물건을 5년간 유지하기로 했지만 그 이후에는 자산을 지킬 구속력이 없어진다.

업계 관계자는 "JKL이 인수했을 당시 중장기전략으로 퇴직연금 의존도 축소를 내세웠지만 지금은 다시 확대를 얘기하고 있다"며 "재매각을 염두해 둔 JKL이 장기적인 체질개선보다는 단기성과에 집중한 것으로 보인다"고 말했다.

yrchoi@newspim.com

영상

영상