[실리콘밸리=뉴스핌]김나래 특파원=일본 소프트뱅크가 영국 반도체업체 ARM(암)의 나스닥 상장을 위해 상장 주관사를 골드만삭스로 선정한 것으로 나타났다.

24일(현지시간) 로이터통신은 이 사안에 정통한 세 명의 소식통을 인용해 이같이 보도했다. 규모는 600억 달러가 될 전망이다. 이번 기업공개(IPO) 준비는 소프트뱅크가 암을 엔비디아에 매각하려 했으나, 각국 규제당국의 반대로 무산되면서 나온 조치다. 소프트뱅크는 앞서 2023년 3월까지 암을 나스닥에 상장할 가능성이 높은 것으로 알려졌다.

한 소식통은 소프트뱅크는 지난 몇 주 동안 암의 IPO를 위해 투자은행(IB) 등을 인터뷰하고 약속의 일부로 신용 한도를 제공할 것을 요청했다고 밝혔다. 골드만삭스가 신용 한도에 얼마를 제안했는지는 알 수 없다고도 덧붙였다.

이 사안에 정통한 관게자는 소프트뱅크의 계획이 시장 상황에 따라 달라질 수 있으며 거래를 진행하지 않기로 결정될 수 있다고도 언급했다. 이에 대해 소프트뱅크, 암과 골드만삭스는 입장을 밝히지 않았다.

소프트뱅크는 암을 2016년 비공개로 전환했다. 소프트뱅크에 따르면 암의 순매출은 칩에 대한 높은 수요로 인해 12월까지 9개월 동안 40% 급증한 20억 달러를 기록했다. 이는 IPO에 좋은 징조이지만 단기적으로 엔비디아와의 거래가 성사되지 못한 점은 부담이 될 수 있다.

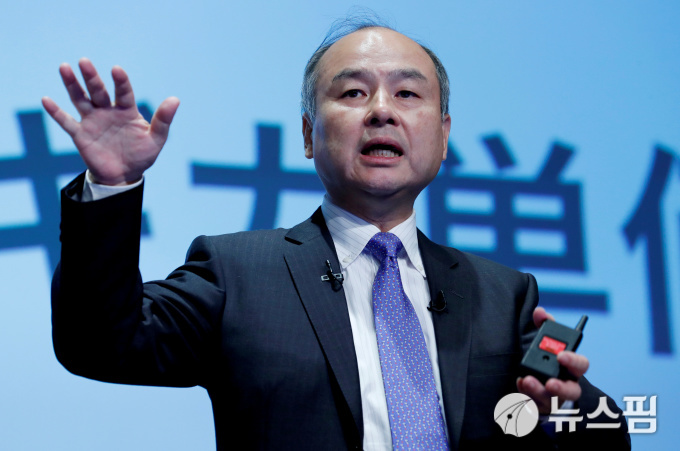

손정의 소프트뱅크 창업자는 지난달 투자자들에게 암의 상장에 대해 언급하며 "반도체 역사상 가장 큰 IPO를 목표로 할 것"이라고 말했다.

ticktock0326@newspim.com

영상

영상