[서울=뉴스핌] 고인원 기자= 미 연방준비제도(연준)의 긴축 강화 우려에 미국의 장기 금리가 급등하며 지난 40년간 이어온 하락채널 상단을 돌파했다. 이에 따라 장기 금리 상승세가 이어지며 2013년과 같은 긴축발작(테이퍼 텐트럼)이 재연될 것이란 경고도 나오고 있다.

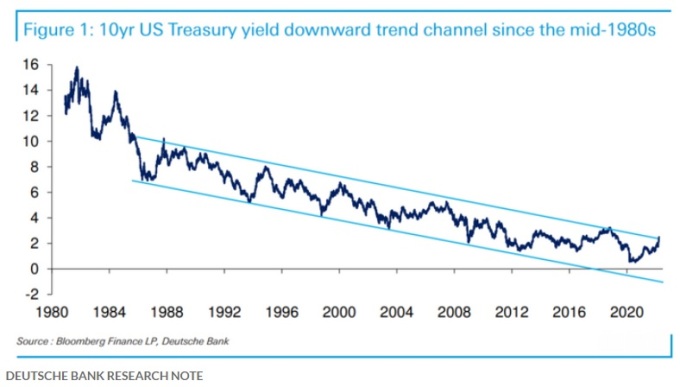

다우존스 마켓 데이터에 따르면 25일(현지시간) 미국의 10년물 국채금리는 34.5bp(1bp=0.01%포인트) 급등한 2.491%로 2019년 9월 이후 주간으로 최다 상승했다. 이로써 10년물 금리는 2019년 5월 6일 이후 최고치를 기록했다. 40년간 이어져 온 추세의 상단인 2.375%도 가볍게 뚫었다.

이와 관련 도이체방크의 짐 레이드 전략가는 28일(현지시간) 투자노트에서 "지금의 하락채널이 유지되려면 2030년까지 미국의 명목금리(10년물 채권 금리)가 마이너스로 떨어져야 하는데 이는 불가능하다"며 "향후 몇 년 내에 하락채널이 깨지는 건 기정사실인데 최근 장기금리가 급등하며 그 시기가 앞당겨지고 있다"고 진단했다.

그는 연준이 올해 남은 6번의 연방공개시장위원회(FOMC) 정례회의에서 금리를 한 번에 50bp 인상할 수 있다는 사실을 시장이 깨닫기 시작하며 국채금리가 치솟기 시작했다며, 연준 위원들도 '빅 스텝' 가능성을 지지하거나 이에 크게 반대하는 목소리를 내지 않았다고 지적했다.

월가의 금리 전망도 점점 과감해지고 있다. 가장 과감한 전망을 내놓은 건 씨티다. 씨티는 5월부터 네번의 FOMC에서 연준이 각 50bp 금리를 인상하고 남은 두 번(10월, 12월) 회의에서는 각 25bp 인상할 것으로 예상했다. 올해 기준금리를 총 275bp(2.75%포인트) 올릴 것으로 예상한 셈이다.

시장의 금리 인상 전망이 빠르게 강화되며 채권시장에 긴축 발작이 일어날 수 있다는 경고도 나왔다.

데이터트랙리서치는 10년물 금리 급등에도 아직 실질금리가 마이너스지만, 시장의 금리 전망이 급작스럽게 강화되며 채권시장이 2013년 겪었던 '텐트럼(발작)'을 겪을 수 있다고 경고했다.

2013년 5월 벤 버냉키 당시 연준 의장이 완화적 정책 철수를 시사하자 금리가 상승하고 미 달러화가 강세를 보였다. 5월 1.6%대였던 미국의 10년물 국채금리는 4달 후인 9월 3%까지 치솟았다. 전 세계에서 가장 안전한 자산인 미 국채 금리가 3%로 오르자 신흥국에서 자본이 빠르게 유출되며 신흥국 통화와 주가가 급락했다.

데이터트랙의 니콜라스 콜라스 창업자는 당시 버냉키 의장의 발언이 나오고 불과 한 달 만에 미국의 실질금리가 플러스로 올라섰다며, 최근 들어 금리 인상 기대감이 빠르게 강화되고 있는데 이로 인해 명목금리(10년물 채권 금리)가 빠르게 뛰며 2013년과 같은 긴축발작이 일어날 수 있다고 경고했다.

실질금리는 명목금리(10년물 채권 금리)에서 기대인플레이션을 뺀 금리다. 시장의 금리 인상 전망이 빠르게 강화되며 명목금리가 기대인플레 이상으로 뛰어올라 현재 마이너스에 머물고 있는 실질금리가 플러스로 돌아설 수 있다는 의미다.

실질금리가 플러스로 돌아서면 기업의 투자활동 위축되고 부채 부담은 급격히 가중돼 주식시장에는 커다락 악재로 작용할 수 있다.

한국시간으로 30일 오후 1시 현재 미국채 10년물 금리는 전장에 비해 5.3bp 내린 2.349%를 가리키고 있다. 하지만 데이터 트랙의 콜라스는 10년물 금리 상승세가 아직 멈추지 않았다며, 실질금리가 플러스로 돌아설 가능성이 크다고 경고했다.

koinwon@newspim.com

영상

영상