[서울=뉴스핌] 김준희 기자 = 올해 기업공개(IPO) 한파로 NH투자증권이 직격탄을 맞았다. 상장 주관을 맡은 초대형 기업들이 줄줄이 증시 상장을 포기하면서 IPO 실적이 전년도의 10분의 1 수준에도 미치지 못하고 있다. 하반기 상장을 앞둔 컬리와 골프존카운티, 케이뱅크 등의 완주 여부에 올해 IPO 성적이 판가름 날 전망이다.

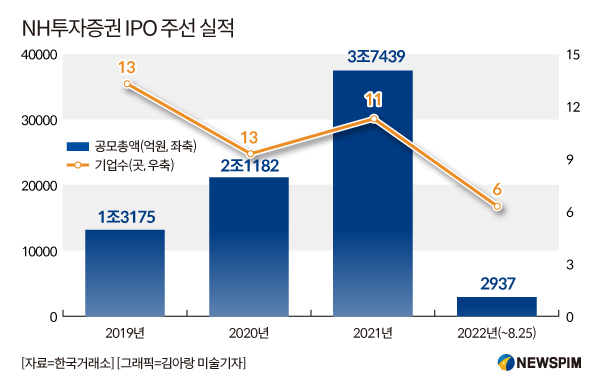

26일 한국거래소에 따르면 NH투자증권이 올해 주선한 IPO 기업은 6곳, 공모총액은 2937억원이다. 지난해 공모총액이 3조7439억원 수준이었음을 고려하면, 남은 기간을 고려해도 턱없이 기존 실적에 못 미친다. NH투자증권가 주선한 IPO 공모총액은 공모주 인기가 높아지기 전인 2019년에도 1조3175억원 수준이었다.

NH투자증권은 최근 3년 간 SK바이오팜, 하이브(구 빅히트엔터테인먼트), SK바이오사이언스 등 굵직한 IPO 딜을 연이어 성사시키며 'IB 명가'로 이름을 높였다. 국내 대형 증권사 중에서도 3년 연속(2019~2021년) 조(兆) 단위 공모총액을 끌어낸 곳은 NH투자증권이 유일하다.

올해는 IB 명가로서 자존심을 지키지 못하고 있다. 이달까지 상장 주선을 마무리한 기업은 총 6곳인데, 모두 규모가 작은 코스닥 기업이다. 지난 3월 비씨엔씨를 시작으로 루닛, 이지트로닉스, 범한퓨얼셀, 에이프릴바이오, HPSP 등의 상장을 주관했다. 이 가운데 루닛, 에이프릴바이오는 수요예측에 실패하며 기업의 희망공모가 하단보다 20~30% 낮은 수준에 공모가를 확정했다.

상장 주관사는 공모 기업의 인수물량에 따라 1% 내외의 수수료를 받는다. 공묘 규모가 커질수록 수익도 늘어나는 구조다. 공모가가 희망공모가 상단으로 결정될 경우 성과 수수료가 지급되기도 한다. 이를 고려하면 올해 IB 실적은 크게 기대하기 어려운 상황이다.

NH투자증권은 올해 상장을 준비했던 원스토어와 SK쉴더스, 현대오일뱅크 등의 대표 상장주관사를 맡았다. 문제는 이들이 시장 상황을 이유로 줄줄이 상장 계획을 포기하면서 주선인 업무 비용을 한 푼도 건지지 못하게 됐다. IPO 상장 주선 업무는 상장까지 완주를 끝내야 수수료를 정산 받을 수 있다.

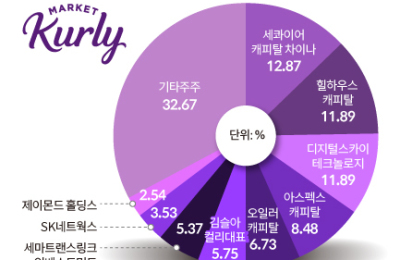

올해 증시 상장까지 기대할 수 있는 대어로는 컬리와 골프존카운티가 남았다. 이들은 지난 22일 한국거래소 상장예비심사를 통과하면서 증권신고서 제출을 앞두고 있다. 시장에서는 두 기업 모두 증권신고서에서 몸값 수준을 어떻게 제시하느냐에 따라 흥행 여부가 갈릴 것으로 보고 있다.

컬리의 경우 지난해 12월 기업 가치를 4조원대로 평가받고 프리IPO(상장 전 지분 투자)를 진행했는데, 올해 거론되는 적정 가치는 2조원대 내외 수준이다.

한 IPO업계 전문가는 "NH투자증권이 올해 기대할 수 있는 딜은 이제 컬리, 골프존카운티가 있고 거래소 심사를 기다리는 케이뱅크 정도"라며 "컬리는 물론 골프존카운티도 비싸다는 얘기가 있어서 시장상황을 좀 더 봐야 할 것"이라고 말했다.

한편 NH투자증권은 지난 6월 IPO 업무를 맡는 주식자본시장(ECM) 본부 부서장 3명을 모두 40대 젊은피로 채웠다. 영업활동 강화로 기존 'IPO 명가' 이미지를 재건하기 위해서다. 업계 관계자는 "모든 부서장을 교체한 것으로 보아 경질설이라기보다는 분위기 쇄신을 위한 것으로 보인다"고 말했다.

zunii@newspim.com

영상

영상