[시드니=뉴스핌] 권지언 특파원 = 뉴욕증시가 지난 6월 이후 가장 공포스러운 한 주를 보낸 가운데, 이번 주 열릴 연방공개시장위원회(FOMC)에 세간의 이목이 집중되고 있다.

월가는 오는 20~21일 열릴 FOMC에서 연방준비제도(연준)가 기준금리를 3회 연속으로 75bp(1bp=0.01%p) 올릴 것으로 확신하고 있다.

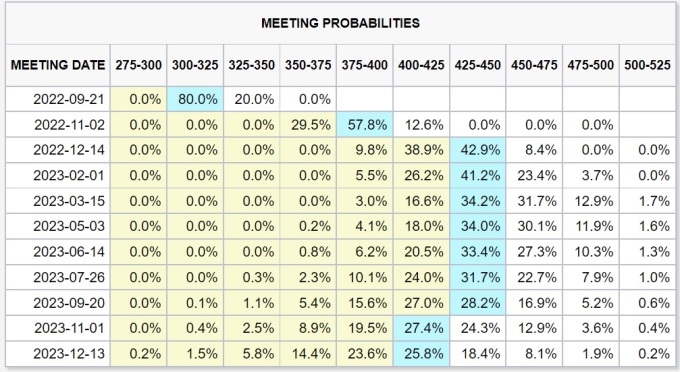

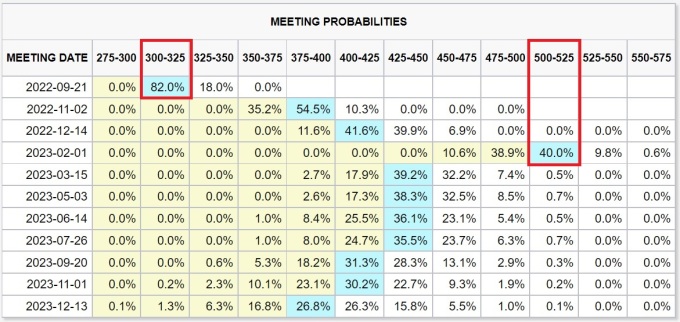

시카고상품거래소(CME) 페드워치에 따르면 한국시간 기준 19일 현재 시장에서는 연준이 3차례 연속 75bp 인상(자이언트 스텝)에 나설 가능성을 80%로 보고 있으며 100bp 인상 확률은 20%로 평가했다.

이달 연준의 자이언트 스텝 가능성이 시장에 선반영되면서 뉴욕증시는 지난주 4~5% 수준의 주간 낙폭을 기록한 상태다.

하지만 시장은 이제 이달 금리 인상폭에서 나아가 최종 금리 전망치로 포커스를 빠르게 이동 중으로, 전문가들 사이에서 4% 넘는 기준금리 수준이 내년 이후까지 이어질 수 있다는 전망까지 나오면서 증시에도 먹구름을 드리우고 있다.

◆ 연준 긴축, '언제 어디까지'가 관건

18일(현지시각) CNN 비즈니스는 연준이 이달 기준금리를 3%까지 75bp를 올리든, 이례적으로 3.25%까지 100bp를 한 번에 올리든 역대급 회의로 기록될 것은 불 보듯 뻔하며 문제는 연준의 이후 행보라고 지적했다.

월가가 오는 11월 연준이 금리를 계속 공격적 속도로 올릴지, 아니면 물가 지표가 확실히 꺾이면서 연준 긴축 속도도 더뎌질지를 두고 갈팡질팡 하고 있다는 것이다.

선물 시장에서도 당장 11월 예상 기준금리로 3.5~4.25%까지를 점치고 있으며, 12월 예상 금리 범위는 3.75~4.5%까지 더 넓게 분포돼 있다.

내년 중 최종 금리 수준도 5~5.25% 가능성이 등장했다가 다시 꼬리를 내리는 등 전망치도 오락가락 뒤바뀌고 있다.

BMO의 채권 전략가 벤 제프리는 "오는 21일 연준 발표에서 시장에서 충격을 줄 수 있는 부분은 인상폭이 아니라 (목표 금리를 표시하는) 점도표(dot-plot)"라고 말했다.

연준이 이번 주 예상대로 금리를 75bp 올린다고 해도 뒤이은 기자회견에서 제롬 파월 의장이 더 매파적인 발언을 한다면 최종 금리 전망치는 또 한번 튀어 오를 수 있다.

최근 크레디트스위스는 연준의 최종금리 전망치를 4.25~4.5%로 상향하면서 내년 중 금리 완화는 없을 것 같다고 전망했다.

또 이날 파이낸셜타임스(FT)는 미국 시카고대 부스 경영대학원 산하 글로벌 마케츠 이니셔티브(IGM)와 공동으로 진행한 서베이에서 응답자의 66%가 연준이 금리를 최대 4~5%까지 인상할 것으로 내다봤다고 전했다.

총 44명의 이코노미스트들을 대상으로 지난 13~15일까지 실시된 해당 서베이에서 응답자의 18%는 금리가 최대 5~6%까지 오를 것으로 점쳤다.

◆ 美증시 '변동성' 경고음 봇물

이달 FOMC를 앞두고 월가 전문가들은 연준의 가파른 긴축 행보와 그로 인한 경기 침체 가능성, 더불어 미국 증시 충격 경고음을 쏟아냈다.

CNN은 미국 경제가 최악의 침체는 피한다 하더라도 이미 암울한 시간을 보내고 있는 미국 증시가 더 큰 고통을 맛보게 될 것이라고 경고했다.

BNP파리바 수석 이코노미스트 루이지 스페란자는 "연준은 물론 유럽중앙은행(ECB) 등 주요 중앙은행들이 인플레이션 파이팅을 위해 할 일이 남았고, 경기 침체 불안감은 글로벌 리스크 자산에는 부정적 배경이 된다"라고 말했다. 그러면서 글로벌 전망이 비성장적으로 불투명하다고 지적했다.

미국의 유명 헤지펀드 매니저 스탠리 드러켄밀러는 세계 경제가 지각변동을 겪으면서 주식 시장은 앞으로 10년 간 보합 흐름이 전망된다"며 "1966년과 1982년 사이의 횡보장을 보게 될 것"이라고 주장했다.

드러켄밀러는 연준뿐만 아니라 주요국이 잇따라 고강도 긴축을 지속하는 것을 두고 "포르쉐를 시속 200마일로 운전하는 것과 같은 양적완화를 이어가다 갑자기 브레이크를 세게 밟는 상황"에 비유했다. 그러면서 "이는 곧 주식을 포함한 금융 자산의 실적 저조화를 의미한다"고 강조했다.

억만장자 투자자 제프리 건드라크도 "안타깝지만 연준의 긴축이 지나친 모습"이라면서 "결국은 미국 경제가 쓰레기통 속으로 빠질 때까지 공격적 긴축을 지속할 것 같다"고 말했다.

테일 리스크 투자전략 전문가이자 블랙스완 펀드를 운용하는 마크 스피츠나겔은 연준의 금리 인상으로 자산시장 가격이 급락하고 미국 경제가 끔찍한 침체에 빠질 수 있다고 경고했다.

로젠버그 리서치의 데이비드 로젠버그 수석 이코노미스트도 지난주 CNBC에 출연해 연준이 "인플레이션은 후행적 지표인데 연준은 여기에만 집착하고 있다"면서, 이달에도 75bp를 올리겠지만 미국 경제가 받는 압박을 고려해 금리 인상을 일시 중단해야 한다고 주장했다.

kwonjiun@newspim.com

영상

영상