[서울=뉴스핌] 김준희 기자 = 레고랜드 사태 여파로 자금조달 시장이 경색된 가운데 지난달 회사채 발행이 전월 대비 절반 수준으로 급감했다. 일반 회사채 발행액은 최근 1년 새 최저 수준이다. 반면 30조원대 적자에 허덕이는 한국전력공사가 회사채 발행에 의존하면서 시중 유동자금 대부분을 한전채가 빨아들이는 모양새다.

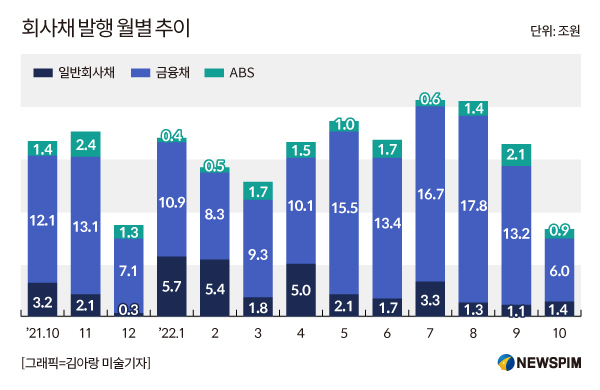

24일 금융감독원에 따르면 지난 10월 회사채 발행 규모는 8조2982억원을 기록했다. 16조4480억원을 발행했던 9월과 비교하면 49.5%(8조1498억원) 감소했다. 이는 회사채 발행 규모가 8조7000억원대까지 급감했던 지난해 12월 이후 최저 수치다.

통상 연말은 기관 투자자들의 '북클로징(회계장부마감)'이 맞물려 발행액이 줄어든다지만 올해는 레고랜드 여파로 채권시장의 투심이 급격히 얼어붙었다. 지난해 10월 회사채 발행액이 16조7000억원이었음을 고려하면 1년 새 반토막난 것이다.

그마저도 금융채를 제외하면 신용등급이 AA등급 이상인 우량 회사채만 발행에 성공했다. 일반 회사채 발행 규모(1조3870억원) 가운데 79.4%가 AA등급 이상이었으며, A등급과 BBB등급은 각각 16.7%, 4.0%를 차지했다.

기간별로는 만기 1년 이하의 단기채가 1210억원, 1년 이상 5년 이하 중기채가 1조2660억원에 달했다. 9월에 이어 10월에도 변동성이 큰 장기채보다는 단기채 수요가 컸던 것으로 풀이된다. 통상 금기인상기에는 채권평가손실 가능성이 큰 장기채보다는 단기채 인기가 높아진다.

같은 기간 기업의 또 다른 직접금융 조달 방법인 유상증자, 기업공개(IPO)도 위축됐다. 10월 주식 발행 규모는 4875억원으로, 전월 대비 36.1%, 전년 동월 대비 80.4% 급감했다. 단기자금 조달 시장 역시 유동성 위기였다. 회사채 시장 경색에 기업들이 기업어음(CP)과 단기사채 시장으로 달려갔지만 발행 실적은 전월보다 8.8% 줄어든 112조9208억원에 그쳤다.

회사채 시장은 지난달 레고랜드 사태가 터지며 급속도로 얼어붙었다. 강원도가 춘천 레고랜드 조성을 위해 지급 보증한 2050억원 규모의 프로젝트파이낸싱(PF) 자산유동화기업어음(ABCP)을 부도처리하려고 하면서 신용 기반의 채권시장 전체가 혼란에 빠졌다.

이후 정부가 시장안정화 조치의 일환으로 50조원 이상을 쏟아 붓겠다고 나섰지만 회사채 금리는 여전히 고공행진하고 있다. 금융투자협회에 따르면 이날 기준 AA-등급 무보증 3년 회사채 금리는 5.443%로 3년물 국고채(3.739%)보다 1.704% 포인트 높다. 국고채와 회사채 간 금리차를 뜻하는 신용스프레드는 지난 2009년 4월 세계 금융 위기 당시 차이(1.593%)보다 크게 벌어졌다.

반면 우량채인 한국전력공사의 채권은 시장의 자금을 블랙홀처럼 빨아들이고 있다. 24일 기준 한전채 3년물의 금리는 5.473% 수준이다. 일반 우량 회사채의 금리 수준보다 높다. 상황이 이렇다보니 투자 자금을 한전채가 빨아들이는 양상이다. 한전은 지난 9월 3조원대 채권을 발행한데 이어 이달에도 3조원대 회사채를 발행했다.

한전채가 시중 유동성을 독식하는 모양새가 되자 금융당국은 한전에 채권 발행 자제를 권고했다. 또 연말까지 약 2조원 가량을 은행권 대출로 조달하는 방안을 추진하고 있지만 만성 적자에 허덕이는 한전으로서는 채권 발행을 자제할 동인이 부족하다는 지적이 나온다.

김명실 하이투자증권 연구원은 "한전채 발행과 관련해 정책변동이나 보조금 지급 등 추가적인 대책이 필수적이며 해결책이 조속히 추진되지 않을 경우 한전채 발행은 계속될 수밖에 없어 현재 수요가 정체돼 있는 크레딧 시장에 공급 부담으로 작용할 것"이라고 예상했다.

zunii@newspim.com

영상

영상