[시드니=뉴스핌] 권지언 특파원 = 오는 13일(현지시각)부터 JP모간 등 대형 은행들을 필두로 미국 기업들의 어닝 시즌이 본격 막을 올린다.

월가 전문가들은 연방준비제도(연준)의 고강도 긴축 등 쌓이는 악재 속에 지난해가 밸류에이션이 무너졌던 시간이라면 이번에는 기업 이익에 대한 충격파가 본격화될 시기라며 실적 전망치를 잇따라 하향하고 있다.

하지만 투자자들은 급등하는 비용 압박, 연준 긴축, 달러 강세라는 전방위 압박을 견뎌내는 기업들이 어딜지 주목하며 저가 매수를 저울질 할 것으로 보인다.

◆ 어닝 기대치 낮추는 월가

경기 침체를 점차 기정사실로 받아들이고 있는 시장은 이번 어닝시즌에 대한 기대치도 일찌감치 낮춘 상태다.

팩트셋은 지난해 4분기 S&P500지수 상장 기업들의 순이익이 전년 같은 기간보다 4.1% 감소하며 코로나19 팬데믹이 시작된 2020년 이후 처음으로 마이너스를 기록했을 것으로 추정했다. 1년 전 기록했던 31% 이상의 성장과는 대비되는 성적이다.

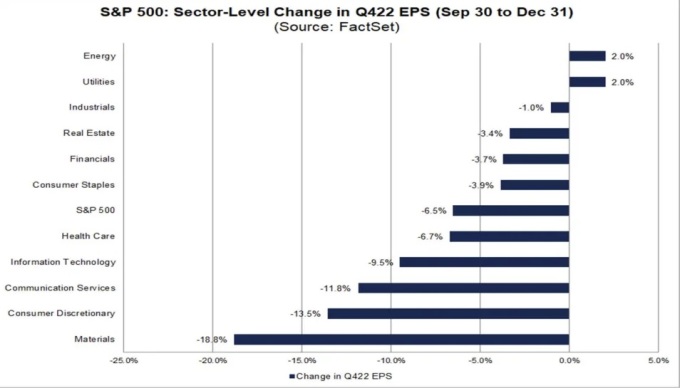

야후 파이낸스는 애널리스트들이 지난 9월 30일 이후 실적 전망치를 6.5% 낮췄는데, 이는 지난 20년 간 평균보다 1.5배가 큰 하향 조정 폭이라고 지적했다.

블룸버그 인텔리전스가 집계한 4분기 실적 전망치는 전년 대비 3.1% 감소였고, 성장주로 구성된 S&P500 퓨어그로스인덱스(S&P500 Pure Growth Index) 기업 이익은 16% 정도 감소하는 반면 가치주들의 이익은 1.4% 정도 증가했을 것으로 예상됐다.

업종별로는 원자재 관련주와 기술업종에 대한 실적 비관론이 팽배한데, 애널리스트들은 지난 4분기 IT 기업들의 실적 전망치를 9.5%, 알파벳과 메타, 디즈니, 넷플릭스가 포함된 통신서비스 업종은 11.5% 각각 하향 조정했다. 원자재 업종의 경우 애널리스트들은 4분기 실적 전망치를 18% 넘게 낮췄다.

이토로의 글로벌 시장전략가인 벤 라이들러는 야후 파이낸스와의 인터뷰에서 "지난해는 기술 기업들의 밸류에이션이 무너지는 반면 실적은 비교적 견실한 흐름을 보였으나 올해는 실적이 무너지는 시간이 될 것"이라고 경고했다. 다만 그는 밸류에이션이 충분히 낮아지면 기술주들의 매력은 다시 커질 것으로 내다봤다.

런던소재 투자은행 리버룸캐피털의 요하임 클레멘트 애널리스트는 에너지와 금융 관련 기업들의 실적 충격이 가장 클 것 같다면서, 특히 금융업종 주당순이익(EPS)은 전년 대비 12% 감소했을 것으로 봤다.

그는 이번 주 발표를 앞둔 JP모간과 웰스파고, 뱅크오브아메리카(BofA) 등 대형 은행들의 실적을 주의 깊게 살펴야 한다면서, 거래 둔화나 모기지 대출 등의 동향을 통해 기업과 가계의 재정 건전성을 가늠해볼 수 있을 것이라고 강조했다.

반대로 팩트셋 조사에서는 애널리스트들이 4분기 에너지 기업들이 가장 우수한 실적을 기록하고, 원자재 및 임의 소비재 관련 기업들은 가장 큰 폭의 실적 후퇴를 보일 것으로 내다봤다.

한편 이러한 실적 부진 흐름은 올해 내도록 이어질 것이란 게 업계 중론이다.

팩트셋에 따르면 월가 애널리스트들은 올해 S&P500 기업의 EPS 전망치를 230.51달러로 제시했다. 지난해 9월 제시된 예상치 241.20달러보다 4.4% 감소한 숫자다.

클레멘트는 뉴욕타임스(NYT)의 딜북 뉴스레터에서 "기업들의 연이은 실적 전망치 하향이 1분기와 이번 실적 발표 기간의 핵심이 될 것"이라며 "연준의 금리 인상, 경기 둔화 우려, 인플레이션으로 인해 S&P500 기업들의 올해 순이익이 지난해보다 10%가량 감소할 수도 있다"고 말했다.

블룸버그통신이 최근 424명의 업계 관계자들을 대상으로 실시한 서베이에서도 대부분은 앞으로 실적이 더 나빠질 것으로 내다봤는데, 특히 응답자의 50% 가까이는 2분기 중 실적 충격이 가장 클 것으로 예상했다.

◆ '실적 충격' 경고에도 매수 저울질

침체 충격파를 고스란히 드러낼 이번 실적 발표는 당연히 증시에는 부담이 되는 재료다. 하지만 어닝 쇼크에도 투자자들은 시장을 떠나기보단 끝까지 남아 매수 종목을 고르는 데 심혈을 기울일 것으로 보인다.

밀러 타박 수석 시장전략가인 매트 말리는 "우리가 더 현실적이 돼야 한다"면서 "연준이 금리 인상을 시작한 뒤로 우리가 그에 따른 경제 충격을 드디어 느끼기 시작했고, 조만간 사람들은 실적이 더 내려와야 한다는 현실을 깨닫게 될 것"이라고 경고했다.

투자전문매체 배런스(Barron's)는 전문가들의 끊이지 않는 경고에도 투자자들이 물러서지 않는다는 것이 문제라고 지적했다.

실제로 월가에서는 실적 예상치가 낮아진 덕분에 어닝 서프라이즈가 더 쉽게 일어날 수 있다는 점, 침체가 확인될수록 연준의 속도조절 기대감이 커진다는 점 등을 이유로 투심을 자극하는 배경이 될 수도 있다는 분석들이 나오고 있다.

모네타 그룹의 아오이핀 데빗 최고투자책임자(CIO)는 이미 (실적 하향에 관한) 수많은 뉴스들이 나오고 있다면서 자신은 에너지와 헬스케어, 필수소비재 관련 기업들의 (주가) 전망을 낙관한다고 밝혔다. 다만 기술주는 여전히 우려스럽다고 덧붙였다.

도이체방크 미국 주식 수석전략가 빙키 차드하는 "4분기 실적 기준이 충분히 낮은가? 아마 아닐 것"이라면서 하지만 하향 조정에 이은 실적 서프라이즈 소식이 뒤따르면 결국 주가는 랠리를 보일 가능성이 크다고 평가했다.

프라임캐피탈 CIO 스콧 두바는 "기술 업종을 넘어선 해고 발표가 잇따를 것"이라면서 하지만 자신의 회사는 어닝 시즌 변동장을 매수 기회로 삼을 것이라고 말했다. 그러면서 헬스케어나 필수소비재, 유틸리티와 같은 전통적 방어주들에 '비중 확대' 입장이라고 밝혔다.

블룸버그 조사에서도 응답자들은 암울한 이번 실적이 성장주에 비해 가치주가 더 빛나는 계기가 될 것으로 내다봤다.

응답자의 절반 이상은 밸류에이션이 내려간 가치주들의 경우 투자할 의향이 있다고 답해 3개월 전 동일 응답 비율 39%보다 더 늘어난 모습을 보였다. 이들은 또 2분기 중 실적이 바닥을 찍으면 가치주에서 성장주로 갈아 타는 전략이 유효할 수 있다고 판단했다.

kwonjiun@newspim.com

영상

영상