[시드니=뉴스핌] 권지언 특파원 = 지난해 미국 증시 하락으로 재미를 봤던 공매도 세력들이 연초부터 시작된 반등 랠리로 막대한 손실을 기록 중인 것으로 나타났다.

29일(현지시각) 월스트리트저널(WSJ)에 따르면 연방준비제도(연준)의 고강도 긴축으로 미국 증시가 고꾸라졌던 지난해 이들이 '하락 베팅'으로 거둬들인 수익은 3000억달러(약 369조원) 정도에 달한다. 이는 지난 5년 중 주식 공매도 세력이 올린 가장 큰 연간 수익에 해당한다.

하지만 올해는 상황이 다르다. 연초부터 주식 시장이 견실한 상승 흐름을 지속하면서 이달 들어서만 이들은 810억달러(약 99조4761억원) 정도의 손실을 기록 중인 것으로 나타났다.

S3파트너스의 공매도 전문가 이호르 두사니브스키는 막대한 손실을 기록 중인 공매도 세력들이 손실 확대 속에 적극적으로 숏포지션을 축소하고 있다고 말했다.

특히 지난해 금리 인상의 직격타를 맞으며 주가가 추락했던 기술주와 같이 공매도 비중이 높아진 종목들이 올해 두드러진 랠리를 연출하며 숏베팅 손실을 키우는 상황이다.

러셀3000 편입 종목 중 공매도 비중이 가장 높은 50개 종목을 추적하는 골드만삭스 지수는 연초 이후 지난 26일까지 평균 15%가 올라 같은 기간 S&P500지수 상승폭 6%를 크게 앞질렀다.

특히 일론 머스크 최고경영자(CEO)의 오너 리스크가 두드러져 공매도 세력의 관심 대상이었던 테슬라는 연초 이후 지난 금요일까지 65% 정도의 급등세를 펼쳤으며, FTX 파산신청 등으로 인한 가상화폐 시장 혼란으로 주가가 고꾸라졌던 코인베이스 글로벌의 경우 같은 기간 주가 상승폭은 83%에 가깝다.

인플레이션 완화 신호와 그로 인한 연준의 피봇 예상 시점이 올 하반기까지 앞당겨진 점 등이 리스크 자산들의 가격을 밀어 올리고 있는 상황으로, 애널리스트들은 공매도 세력들이 (주가가 오를 때 더 큰 손실을 막기 위해 주식을 사들이는) 숏스퀴즈 상황에 몰리는 점도 주가 상승에 기여하고 있다고 설명했다.

◆ 추가 상승 확신하는 시장, FOMC 주시

현재 시장 참가자들은 깊고 오랜 침체라는 최악의 시나리오는 면할 것이란 확신 속에 증시 추가 상승에 무게를 싣고 있다.

이들은 올해 첫 연방공개시장위원회(FOMC)에서 연준이 금리를 25bp(1bp=0.01%p) 올려 인상 속도를 종전보다 늦출 것으로 예상하고 있다.

특히 이들은 예상보다 강력했던 지난 4분기 미국의 국내총생산(GDP) 성장률이나 강력한 미국의 노동 시장, 중국 리오프닝 등의 상황을 감안했을 때 기술주와 같이 위험도가 높은 주식에 투자하는 것이 유리할 것으로 판단하고 있다.

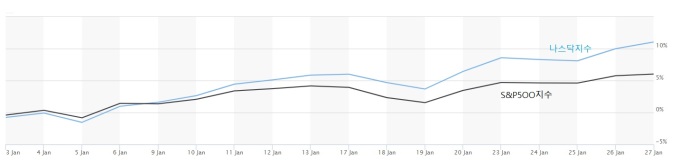

올해 연준의 금리 인하 기대와 맞물려 현재 기술주로 구성된 나스닥지수 연초 이후 상승폭은 12%에 가까워 같은 기간 S&P500지수 상승폭 6%의 두 배를 기록 중이다.

팩트셋에 따르면 나스닥 종목들의 지난 12개월 수익을 기초로 한 후행 주가수익비율은 22배 정도로 투자자들은 연초 랠리에도 불구하고 기술주 밸류에이션이 2021년 2월 정점이었던 37배 정도와 비교하면 여전히 매력적인 수준이라고 강조한다.

하지만 월가 베테랑들 사이에서는 투자자들의 이러한 시선이 지나치게 낙관적이란 경고음도 제기되고 있다.

일부는 위험 자산들의 랠리가 길어지면 금융 여건이 다시 완화돼 연준의 인플레이션 파이팅이 어려워질 수 있다고 경고한다.

또 다른 일각에서는 숏스퀴즈에 따른 랠리 효과도 있었던 만큼 연준이 예상보다 조금이라도 매파적 스탠스를 시사하면 시장이 해당 상승분을 다시 덜어낼 가능성을 우려하고 있다.

UBS글로벌자산운용 미국주식대표 데이비드 레프코비츠는 "사람들이 이제는 연착륙 가능성을 더 적극 반영하려는 모습"이라면서 "하지만 연준이 이에 어떻게 반응할지, 인플레이션이 연준 목표치까지 진짜 내려올지가 걱정"이라고 말했다.

kwonjiun@newspim.com

영상

영상