[서울=뉴스핌] 이동훈 기자 = 금융권 PF(프로젝트 파이낸싱) 부실화 가능성과 지방 주택시장의 침체 장기화로 건설사들의 PF우발채무와 유동성에 대한 우려가 다시 확산하고 있다는 진단이 나왔다.

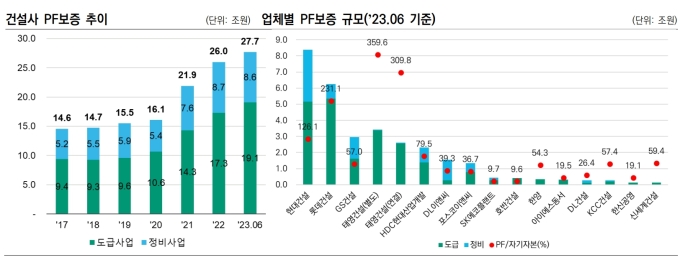

한국신용평가는 25일 보고서를 통해 2023년 6월 말 기준 등급보유 건설사의 PF보증은 지난해 말 대비 1조7000억원 증가한 27조7000억원으로 올해 들어 더 늘어났다고 밝혔다.

이 중 3개월 내 상환해야 하는 PF보증은 23%, 3~12개월이 39%로 60% 이상이 1년 내 만기가 돌아온다. 지난해 레고랜드 사태와 같이 PF 투자 심리에 영향을 주는 이벤트가 재현될 경우 차환위험이 크게 확대될 수 있다.

PF보증 현실화 가능성의 경우 현장별 사업단계, 입지, 유형에 따라 차별화된다. 지방 현장 또는 준주거시설 및 상업용 부동산 관련 미착공 PF 비중이 큰 업체일수록 상대적으로 높은 PF위험에 노출된 것으로 분석된다.

건설사 도급사업 PF보증을 위험수준에 따라 위험, 주의, 양호로 분류한 결과, 현실화 위험이 상대적으로 높은 위험 및 주의사업장 비중이 절반에 근접하고 있다. 특히 일부 건설사들은 위험 및 주의에 해당하는 PF보증 규모가 자기자본을 초과해 우발채무 현실화 가능성이 신용도에 직접적인 부담요인이 되고 있다.

PF사업 비중이 큰 지방 예정 현장의 착공 및 분양이 지연됨에 따라 브릿지PF의 본PF 전환을 통한 우발채무가 해소되지 않고 있다. PF차입금 차환 과정에서 시공사가 추가적인 신용보강을 제공하는 사례도 발생하고 있다. 현금흐름 부진과 자금조달 차질이 지속됨에 따라 시공능력 50위 이내 중견 건설사들의 유동성 대응에 대해서도 보다 면밀한 검토가 요구된다는 게 한신평측 설명이다.

특히 재무구조 및 자본시장 접근성이 취약한 중견 및 지방 건설사의 유동성이 불확실한 상태다. 상위 건설사 대비 분양위험이 높은 사업장이 많아 운전자금이나 PF보증 부담에 더 많이 노출돼 있기 때문이다. 외부 지원이나 자산 담보 없이는 자체적인 자금조달도 쉽지 않다.

한신평 전지훈 연구위원은 "장기화되는 업황 부진 하에서 PF 리스크가 재차 불거지거나, 유동성 대응력이 약화된 건설사를 중심으로 신용등급 하향기조가 지속될 전망"이라며 "당분간 신용평가 과정에서 각 업체별 유동성 대응 수준, PF우발채무 규모 및 통제 능력을 우선적으로 검토해 반영할 예정"이라고 설명했다.

leedh@newspim.com

영상

영상