이 기사는 11월 3일 오후 3시31분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = *①편 기사에서 이어집니다.

3. 부동산과 지방정부 부채

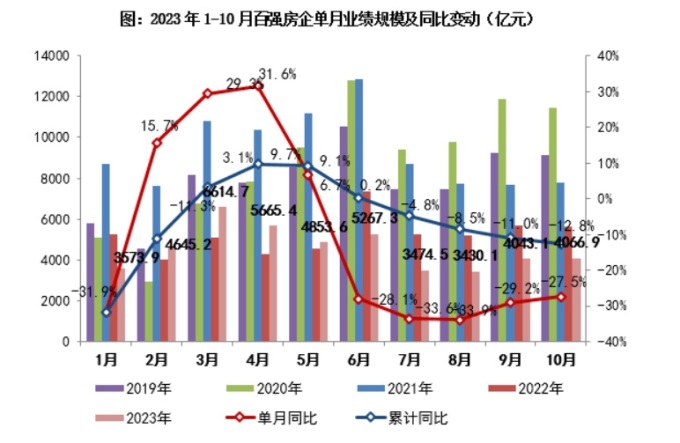

중국의 지방 재정은 부동산 경기와 단단히 엮여 있다. 그들 재정 수입에서 세외 수입 대부분이 토지 이용권 매각에서 나오기 때문이다. 그간 대부분의 지방 정부는 부동산개발업자에 땅을 팔아 생긴 돈으로 재정의 빈 곳을 메웠다. 그래서 작년과 올해 심각한 부동산 침체는 코로나 팬데믹 기간 악화된 지방의 재정을 더 흔들어 놨다.

문제는 중국의 부동산개발투자가 구조적 후퇴기에 접어들고 있다는 점이다. 인구와 혼인 감소로 가구형성이 줄면서 신규 주택 수요도 정점을 지나 감소하고 있다. 그러한 장기 흐름 속에서도 주택시장은 잠깐씩 단기 회복 사이클을 그릴 수 있지만 부동산개발투자의 황금기가 돌아오기는 힘들다.

즉 토지이용권 매각에 의존하던 지방의 세외수입은 꾸준히 줄어들 가능성이 크다.

이 빈 공간을 메우려면 내핍을 감수하거나 빚을 더 많이 내거나 다른 돈 주머니가 생겨야 한다. 무한정 내핍을 감수하라 하면 지방 민심이 들끓는다. 빚을 종전보다 더 빠른 속도로 늘리면 지방의 부채위험이 심화한다. 결국 지방과 중앙의 세목 조정을 통해 중앙 세수 일부를 지방으로 돌리거나 지방 재정을 위해 새로운 세수항목을 만들어야 한다.

오랜 세월 만지작댔던 재산세, 즉 부동산세 확대 시행이 그 해법 중 하나다.

중국은 현재 상하이와 충칭 일부에 부동산세를 시범 시행하고 있다. 이를 확대 적용하는 방안이 계속 논의돼 왔고 작년에는 재정부문 주요 과제로 선정되기도 했지만 주택시장 침체로 계속 미뤄지고 있다. 도입되면 부동산 시장에 또 한차례 충격이 가해질 테지만 지방재정의 안정적 세원 마련 관점에서 마냥 미룰 수만은 없다.

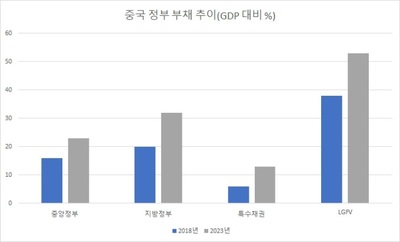

한편 `중앙과 지방정부 부채구조 최적화` 관점에서는 재정 부양의 양상도 바뀌어야 한다. 그 일단을 보여준 게 최근 당국의 1조위안 특별국채 발행 조치다. 지방채나 지방특수채를 늘리지 않고 중앙정부가 몸소 국채를 더 찍어 재정부양의 재원으로 삼기로 했다.

사실 지방정부 부채 리스크는 2008년 글로벌 금융위기 당시 부양의 총대를 지방정부가 전담하면서 시작됐다. 그 이후로도 외형 성장과 성과에 중독된 지방관들이 부채를 마구 찍어 투자사업을 확대하면서 지금에 이르렀다. 지방의 재정상태가 악화일로에 있는 상황에서는 중앙정부가 예전보다 더 많이 경기부양의 짐을 져야 한다.

4. 위안화의 미래

빚을 더 많이 내야 할 주체가 지방에서 중앙정부로 옮겨간다는 것은 국채 순발행 증가세가 예전보다 빨라질 가능성을 가리킨다.

경제가 순항해 세수가 빵빵하게 들어오면 그럴 필요가 없겠지만, 중국 경제는 장기 둔화 압력에 놓여 있다. 4~5년내 성장률이 3%대 후반으로 주저않을 것이라는 전망이 적지 않다. 성장둔화와 재정악화, 고령화에 따른 고정지출 증가 속에 적자보전용 국채는 계속 불어나게 된다.

지방정부 사정도 별반 다르지 않을 것이다. 중앙정부가 짐을 나눠진다 해서 지방의 부채 증가세가 - 속도는 다수 주춤해질 수 있지만 - 멈추는 것은 아니다. 기존 부채의 자기증식 때문이다. 더구나 장기 저성장 국면에선 부동산개발업체를 비롯해 채무과다 기업의 디폴트가 빈발하는데 그 부실이 지방은행으로 전이되면 자본을 투입해 이들을 구제해야할 주체도 지방정부다.

예정된 부채의 악순환에 대비해 중국은 위안화 국제화와 채권시장 활성화를 통해 외국인 자금을 끌어들이고자 했지만 그들이 미국을 모방해 이루고자 했던 `위안화의 글로벌 순환 시스템 구축`의 꿈은 현 시점에서 실패다. 미중 갈등과 지정학적 불안 속에 외국인 자금은 중국 채권 시장을 떠나고 있다.

늘어나는 정부 부채를 원만하게 소화하기 위해서는 인민은행도 어떤 형태로든 힘을 보태야 한다.

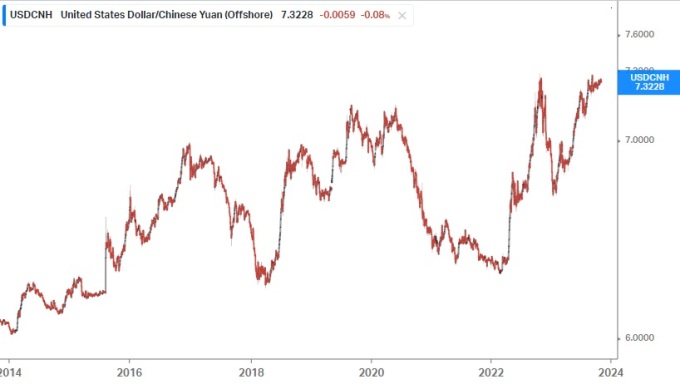

국채와 지방채를 직접 매입하지는 않는다 해도 발행 시장이 잘 작동하게 돈을 풀어야 한다. 기축통화를 갖지 못한 나라에서 정부 빚이 부풀고 중앙은행이 돈을 풀어 이를 지원하는 상황이 반복되면 예정된 코스는 하나다 - 화폐 가치의 훼손. 중국의 가라앉는 성장과 그 과정에서 늘어나게 될 정부 부채는 이 위험을 높인다.

이런 국내적 요인 외에도 미중 갈등과 지정학적 갈등이라는 대외 요인 역시 위안화를 장기 약세 압력에 놓이게 한다.

역사적으로 기축통화에 맞섰던 나라 중 그 나라 통화가 온전했던 경우는 드물다. 기축통화란 힘에 바탕한다. 최소 한 세기(100년)에 걸쳐 축적한 부와 막강한 군사력을 지녀야 그 반열에 오른다. 그리고 그 힘은 국제 사회에서 강한 동맹을 형성한다.

환율은 기본적으로 경제펀더멘털을 따르지만 그 이면에는 국제정치라는 무시 못할 힘이 자리하고 있는데, 국제관계를 주도하고 있는 G7의 출발점도 사실은 환율이다 - 브레턴우즈체제 붕괴 후 국제통화시스템을 논하는 과정에서 G7의 모태(Library Group)가 출범했다.

현재 이들은 중국에 적대적이며 미국은 그 노선을 상당기간 고수할 생각이다.

물론 환율은 상대가 있는 게임이라, 미국 경제가 가라앉고 연준이 완화조치로 본격 선회하면 강달러의 족쇄가 풀리면서 달러대비 위안가치도 일정부분 회복 구간에 들 수 있다. 다만 전술한 대내외 요인은 위안화의 장기 전망에 계속 묵직한 그늘을 드리운다. 도널드 트럼프가 등장하기 이전의 6.0위안 초반의 달러-위안 환율을 구경하는 것은 상당기간 힘들 수 있다.

osy75@newspim.com

영상

영상