[시드니=뉴스핌] 권지언 특파원 = 끈적이는 미국의 인플레이션과 연초 대비 후퇴한 연방준비제도(연준)의 금리 인하 기대에도 불구하고 미 증시가 다시 반등 분위기를 시작한 데는 예상보다 강력한 기업들의 실적이 바탕이 됐다는 분석이다. 월가 전문가들은 앞으로 실적 호재가 좀 더 이어질 것으로 낙관하고 있다.

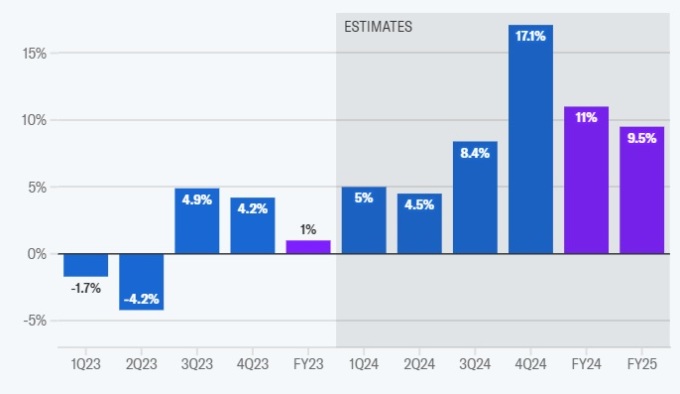

팩트셋에 따르면 6일(현지시각) 기준 S&P500 편입기업의 80%가 실적 발표를 마친 현재 S&P500지수의 주당순이익은 5% 정도 늘어 2022년 2분기 이후 최대를 기록했다. 앞서 애널리스트들이 예상했던 3.2%보다 더 가파른 성장세다.

세계 최대 자산운용사 블랙록 투자연구소 책임자 장 보이빈은 "높은 금리는 대개 미국 증시 밸류에이션에 부담이 된다"면서 "하지만 지금은 고금리와 높아진 밸류에이션에도 불구하고 강력한 1분기 실적이 증시를 떠받치고 있다"고 평가했다.

지난달 들어 연준의 금리 인하 기대가 후퇴하면서 내리막을 걷던 S&P500지수는 4월 19일 이후 반등 흐름을 이어가고 있으며, 연초 대비로는 9% 정도 오른 상태다.

야후 파이낸스는 고금리 장기화 불안 속에서도 탄탄한 실적을 바탕으로 S&P500지수가 상승을 지속할 것으로 낙관하는 전문가들이 상당수라고 전했다.

씨티 주식 전략대표 스콧 크로넛은 연준의 금리 전망이 불투명하고 기저의 경기 여건을 계속 판단해야 하는 상황이나 "이번 실적 시즌은 우리의 낙관적 S&P500 펀더멘털 기대를 더 확실히 뒷받침해주고 있다"고 말했다.

팩트셋에 따르면 이번 1분기 기업들의 순이익률은 11.7% 정도로 5년 평균인 11.5%를 웃돌고 있으며, 1년 전보다도 높은 수준이다.

매체는 이러한 실적 개선이 기업들의 비용 절감에 따른 것이라면서, 지난해에는 투자자들이 빅테크의 실적 성장을 견인한 비용 절감에 환호한 반면 올해는 다른 업종에서도 비슷한 흐름이 연출되고 있다고 강조했다.

전문가들이 우려했던 것처럼 상승세가 빅테크에만 집중되지 않고 이제는 더 광범위한 산업 부문에서 나타날 기반이 마련된 셈이다.

뱅크오브아메리카(BofA)증권 권오성 북미 주식 전략가는 기술 외 전통 산업 부문에서도 비용 절감 효과가 나타나면서 S&P500 지수에 긍정적 재료가 되고 있다고 분석하면서, 매그니피센트7으로 불리는 기술기업 외에 나머지 493개 기업들도 (빅테크의) 성장을 따라잡는 모습이라고 강조했다.

이번 실적 시즌 동안 기업들의 55%가 월가 전망치보다 낮은 EPS 가이던스를 제시했는데, 해당 비율 역시 10년 평균인 63%보다는 낮은 수준이라는 점도 긍정적이다.

특히 애널리스트들은 대개 분기가 지날수록 실적 전망치를 하향하곤 하는데 아직까지 이러한 하향 조정 흐름도 나타나지 않고 있다는 점도 증시 낙관론을 보여주는 대목이다.

매체에 따르면 2분기의 첫 달인 4월이 지난 현재 애널들은 S&P500 편입 기업들의 EPS 전망치를 0.7% 상향했다. 지난 20년 간 같은 기간 전망치가 1.8% 낮아진 것과 대조적이다.

데이터트랙 공동 창립자 제시카 라베와 니콜라스 콜라스 등은 통화정책 관련 불확실성에도 증시는 강세 분위기가 확실하다면서, 막대한 시장 충격이 순식간에 덮치지 않는 이상 약세장이 되기 어렵다고 판단했다.

kwonjiun@newspim.com

영상

영상