[서울=뉴스핌] 정광연 기자 = 미국이 4년만에 기준금리를 내리면서 국내에서도 인하 요구 목소리가 커질 전망이다. 금융당국은 가계대출 상승세가 여전하다는 이유로 신중한 태도를 유지하고 있다. 이달부터 본격적인 대출규제가 시행됐지만 현재까지의 대출동향 추이는 기대 이하라는 평가가 지배적이다. 은행권에서는 대출 상승세가 꺾이지 않을 경우 연말 이후까지 인하 시점이 지연될 수 있다는 반응이다.

미국 연방준비제도(Fed, 연준)는 현지시간 18일 이틀간 진행한 연방공개시장위원회(FOMC) 정례회의를 마치고 기준금리를 4.75~5.00%로 50bp 인하했다. 이는 2020년 3월 이후 4년반만에 이뤄진 금리인하다. 연준은 연말까지 50bp를 추가로 인하할 가능성도 시사했다.

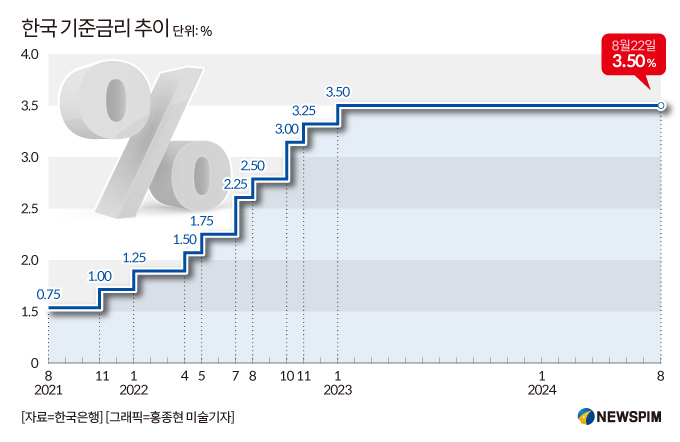

예상대로 연준이 대폭 인하를 의미하는 '빅컷'을 단행하면서 한미간 금리격차는 기존 2%에서 1.5%로 줄었다. 이에 따라 지난해 1월부터 1년8개월째 3.5%를 유지하고 있는 국내 기준금리에 대한 차주들의 인하 요구 목소리도 더욱 거세질 전망이다.

인하 여부를 결정할 한국은행 금융통화위원회(금통위)는 내달 11일 개최 예정이다. 아직 3주 가량이 남아있지만 현재 분위기는 부정적이다.

연일 역대 최대치를 경신하고 있는 가계대출 상승세가 여전하다는 이유로 이창용 한은 총재는 물론, 김병환 금융위원장 등도 신중한 태도를 강조하고 있다.

지난달 금융권 가계대출은 7월 대비 9조8000억원 증가하며 2021년 7월 이후 3년만에 최대치를 기록했다. 증가세로 돌아선 지난 4월 이후 5개월동안 늘어난 가계대출만 28조6000억원에 달한다.

금융당국은 9월부터 2단계 스트레스 DSR과 1주택자 주담대 및 전세대출 제한 등 은행권의 자체적인 규제 등이 예고되면서 이를 피하기 위한 수요가 집중된 탓에 급격한 증액이 발생했다고 설명했다. 규제가 본격화되면 유의미한 변화가 예상된다는 입장도 덧붙였다.

다만 현 흐름은 기대에 못 미친다는 의견이 지배적이다.

금융권에 따르면 KB국민·신한·하나·우리·NH농협은행 등 5대 은행의 12일 기준 가계대출 증액 규모는 2조1772억원으로 집계됐다. 이는 지난달 같은 기간 대비 3조9382억원 대비 1조8000억원 가량 줄어든 수준이다. 이런 추세라면 월말 최종 가계대출 증액규모는 4조원 초중반대로 예상된다.

본격적인 규제 이후 증가세가 절반 가까이 꺾인 모양새지만, 이는 지난 8월 가계대출이 규제풍선 효과로 9조8000억원이나 급증한 데 따른 착시효과라는 지적이다. 6월(4조2000억원)이나 7월(5조2000억원)과 비교하면 큰 차이가 없는 추이로 규제에 따른 급격한 하락세가 있다고 보기는 어렵다는 분석이다.

특히 이달 첫주(1~5일)에 8835억원 증가에 그쳤던 5대 은행 주담대가 둘째주(6~12일)에는 1조2937억원 늘어나는 등 예상보다 빠른 회복세를 보이고 있다는 점에 우려가 크다. 잇단 규제에도 집값 상승에 대한 기대감이 꺾이지 않으며 주담대 수요가 여전히 유지되고 있다는 방등으로 읽히기 때문이다. 일각에서는 부동산 상승세가 내년초까지 이어질 수 있다는 전망도 나온다.

이런 상황에서 기준금리를 인하할 경우 집값 상승을 부추길 수 있다는 게 금융당국의 최대 고민이다. 김병환 금융위원장 역시 지난 12일 간담회에서 "가계부채가 늘어나면 주택시장은 물론, 거시경제 전체가 불안해진다"며 "필요하면 추가적인 대출규제 시행도 검토할 것"이라고 밝히기도 했다.

따라서 은행권에서는 적어도 연말까지는 기준금리 인하가 어려울 것으로 보고 있다. 이달 가계대출 추이가 기대에 못미칠 경우 추가적인 규제 강화와 함께 금리인하 시점도 예상보다 더욱 지연될 수 있다는 관측이다.

시중은행 관계자는 "대출금리를 일괄적으로 높이고 총액도 줄이고 대출 대상도 제한하는 상황에서 기준금리가 떨어진다면 이 같은 노력들이 의미를 잃을 수 있다"며 "고금리 부담은 이해하지만 현실적으로 금리인하가 빠르게 적용될 가능성은 희박한 것으로 본다"고 밝혔다.

peterbreak22@newspim.com

영상

영상