[서울=뉴스핌] 이윤애 기자 = 한국거래소가 발표한 '코리아 밸류업지수'에 편입한 100개 기업에 밸류업(기업 가치 제고)과 거리가 있는 기업들이 대거 포함되면서 논란이 지속되고 있다. 최근 지배구조 재편 과정에서 '밸류업 역행' 비판을 받은 두산밥캣 등이 대표적이다. 고PBR(주가순자산비율) 기업인 한미반도체 포스코DX, 2년 합산 손익이 적자인 SK하이닉스가 편입되기도 했다.

반면 대표적 고배당 업종인 통신주와 주주환원에 적극적인 KB금융지주와 하나금융지주, 삼성생명보험 등이 탈락되면서 의구심이 확산되고 있다.

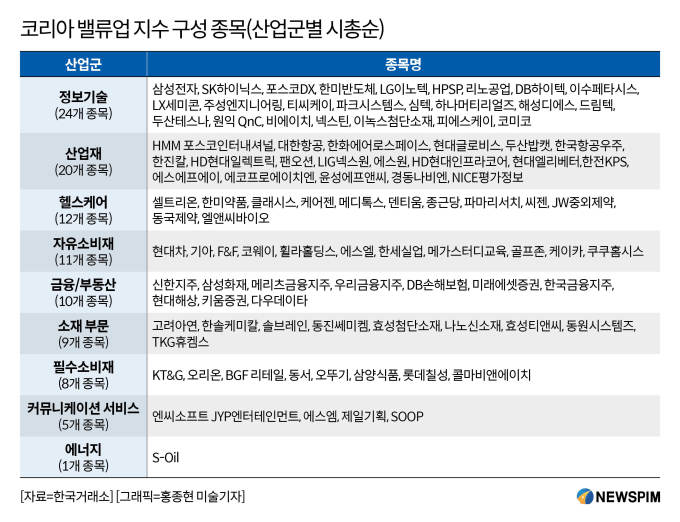

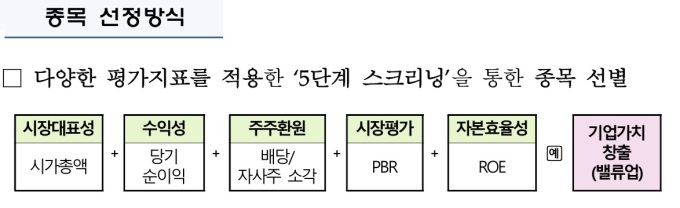

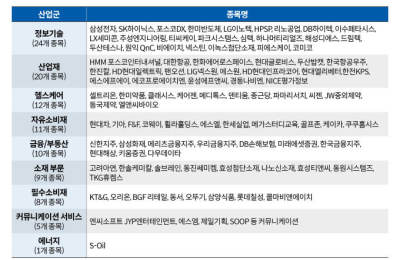

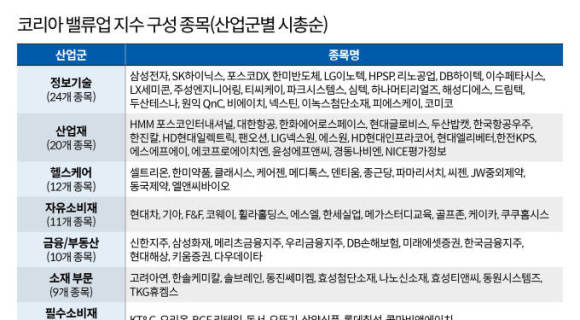

26일 한국거래소에 따르면 이번 밸류업 지수 종목 선정방식은 ▲시장대표성 ▲수익성 ▲주주환원 ▲시장평가(PBR) ▲자본효율성 등 5단계 스크리닝을 적용했다. 선정기준 적용 시 특정 산업군에 편중되거나 소외되지 않고 고르게 편입될 수 있도록 '상대평가 방식'도 채택했다.

하지만 구체적인 편입 종목을 따져보면 정부가 밸류업 프로그램 도입을 발표하며 강조했던 주주환원 가치와 거리가 먼 기업들이 대거 편입됐다.

이번 밸류업 지수에 편입된 두산밥캣은 '밸류업 역행' 비판을 받은 기업이기도 하다. 최근 두산그룹이 지배구조 개편을 목적으로 두산밥캣과 두산로보틱스를 합병한다는 계획을 발표했다가 시장과 금융당국으로부터 거센 비판을 받고 철회했다.

두 회사의 합병비율이 문제였다. 두산밥캣은 지난해 매출 9조7000억원, 영업이익 1조4000억원을 거둔 '현금 창출원(캐시 카우)'인 반면 로보틱스는 지난해 매출 530억원에 192억원의 적자를 기록했다. 하지만 두 회사의 합병비율을 밥캣 1주당 로보틱스 0.63주로 책정하며 논란이 됐다.

기준 미달 기업도 포함됐다. SK하이닉스는 2년 합산 손익이 9209억원으로 적자를 시현하고, 밸류업 예고 공시도 없었지만 밸류업 100개 종목에 포함됐다. 거래소는 "정성적 평가를 반영했다"고 설명하지만 시장은 납득하기 어렵다는 반응이다.

이미 고평가를 받고 있는 기업들이 포함된 점도 논란이다. 전문가들은 공개된 밸류업 지수를 살펴보니 당초 정부가 발표한 저PBR이 아닌 고PBR 중심으로 편입됐다고 입을 모았다.

한미반도체는 PBR 18배, 포스코DX 9.8배에 달한다. 뿐만 아니라 PBR 4배 이상인 기업이 17개에 달한다.

이웅찬 iM증권 연구원은 "밸류업 정책은 초기에는 저PBR 종목이 수혜를 받을 것처럼 판단됐지만 밸류업 지수는 PBR 하위 종목을 편입 배제하는 방향으로 설계됐다"며 "저PBR 종목을 제거한 결과 고평가 종목에 대한 투자로 연결되는 한계점이 나타난다"고 진단했다. 스위스 투자은행(IB)인 UBS는 "100개의 편입 종목을 보고 할 말을 잃었다"고 강하게 비판했다.

배당과 자사주 소각 여부만 따져 배당 수익률, 배당성향 등 질적인 부분이 고려되지 못했다는 지적도 나온다.

iM증권에 따르면 지수 편입 종목 100개 중 배당 수익률이 2%보다 낮은 종목은 53개를 차지한다. 배당성향 20%를 밑도는 종목은 54개, 10% 미만도 8개나 된다. 하나증권은 밸류업 지수의 배당수익률 2.2%은 코스피200의 2.3%보다 낮다고 분석했다.

이경수 하나증권 연구원은 "배당수익률이 높은 정도와 자사주 소각 규모가 중요한 것이 아니라 2년간 이벤트 유무로 처리한 결과"라고 꼬집었다. 신희철 iM증권 연구원은 "개별 기업들로 볼때 주주 환원 및 수익성과 거리가 먼 종목들 역시 다수 포진했다"고 진단했다.

그 결과 시장에서 당연히 포함될 것이라 예상했던 고배당주들은 대거 탈락했다. 금융업종의 KB금융과 하나금융지주, 통신업종의 SK텔레콤, KT 등이 밸류업 지수에 미포함 됐다.

특히 KB금융과 하나금융지주에 대해서는 금융업종의 시장상황을 제대로 반여하지 못한 결과라는 비판도 이어진다. 금융·부동산 부문에 속한 KB금융과 하나금지주는 PBR이 각각 0.51배, 0.4배로 최종 탈락했다. 하지만 은행주의 경우 지난해까지 주가가 매우 부진해 2022~2023년도 4대 금융지주의 평균 PBR이 0.37배 수준이었다.

반대로 소재부문에서는 TKG휴켐스가 PBR 0.86로 편입됐는데 화학 부문 내 '대표성'을 갖는가라는 논란이 나온다. LG화학, 금호석유화학, 롯데케미칼 등 대표적인 화학 기업들은 전부 이름을 올리지 못했기 때문이다. 산업부문 한 애널리스트는 "석유화학 종목들이 업종 다운사이클 영향으로 대부분 PBR 0.5 안팎"이라며 "상대적으로 높은 PBR 기업이 선택된 것으로 보이는데, 과연 대표성을 갖는다고 볼 수 있나"라고 반문했다.

특례 편입 관련해서는 헐거운 기준에 대해 말이 무성하다. 거래소는 밸류업 조기 공시 기업의 경우 최소 요건을 충족하면 최우선적으로 편입되는 등 특례를 적용했다.

밸류업 공시에 참여한 12개 기업 중 7개사가 지수에 포함됐는데, 거래소는 이중 현대차, 신한지주, 우리금융지주, 미래에셋증권 등 4개사의 경우 기준이 미달하지만 특례를 통해 편입됐다고 설명했다.

신희철 연구원은 "밸류업 조기 공시 기업의 경우, 시가총액 요건을 400위에서 700위로 완화하고, 주주환원, ROE, PBR 요건을 미충족해도 수익성(적자) 요건만 충족하면 특례편입 될 수 있다"면서 "향후 공시기업이 확대될 경우 주주환원 본연의 지수 신설 목적이 왜곡될 수 있는 소지가 존재한다"고 지적했다.

홍콩계 IB인 CLSA는 '밸류 다운'이라는 제목의 보고서를 통해 "투자자들의 피드백을 반영해 지수 종목 구성을 바꾸지 않으면 출시될 ETF에 흘러갈 자금은 제한적일 것"이라고 했다.

이경민 대신증권 연구원은 "발표된 밸류업 지수는 실망스럽다는 의견이 대다수"라며 "선정된 종목에 대한 의구심이 확산되면서 편입된 종목들은 지수 실효성에 대한 회의론, 편입되지 않은 종목은 실망감이 유입됐다"고 분석했다.

다만 이번 밸류업 지수 발표는 장기 정책 프로그램 초입 이벤트다. 현재 시점의 평가하기보다는 향후 시간이 흐르면서 개선되는 양상을 비교하는 것이 더 유의하다는 의견이 제시됐다.

노동길 신한투자증권 연구원은 "한국이 장기 저성장 국면을 타개하기 위해 자본효율성 제고는 필요조건이다"며 "밸류업 프로그램은 주주환원을 통한 주가 상승에 더해 민간 주도 구조조정 및 유휴자산 효율화로 발전해야 한다. 이번 밸류업 지수 발표는 장기 정책 프로그램의 초입 이벤트"라고 강조했다.

yunyun@newspim.com

영상

영상