[뉴스핌=황의영 기자] 하나금융지주가 외환은행 인수 지연으로 고민이 깊다. 계약 상대방인 론스타와의 관계 재정립도 발등의 불이지만, 시장내에서는 지난 2월 제3자 배정으로 유상증자한 1조3000여억원 규모의 신주 인수자들과의 '계산'도 초미의 현안이다.

하나금융 유상증자에 참여했던 투자자들의 경우, 단기투자 성향이 강한 펀드들이 다수 포진해 하나금융으로서는 시장(주가)관리에 묘수를 내지 않을수 없는 상황이다. 무엇보다도 주가안정대책 마련이 시급하다. 자사주 매입 검토론이 나오는 것도 성격 급한 유증 참여 펀드들을 당장 달래야 하는 보이지 않는(?) 압박감을 하나금융측이 느끼고 있다는 방증이다.

일부 유증 투자자들은 외환은행 인수가 '물 건너 갔다'고 판단하고 법적 소송이라는 압박 카드를 만지작거리고 있는 것으로 알려졌다. 다만, 법조계에서 주가 하락으로 손실을 본 것이 손해배상 소송의 대상이 될 수 없다는 지적이 나오고 있어 일단 지켜보자는 기류도 감지되고 있다.

16일 금융업계에 따르면 지난 2월 말 외환은행 인수자금 마련을 위한 하나금융의 1조3353억원(3411만4000주) 규모의 제3자 배정 유상증자에는 국내외 32개 기관투자가가 참여했다.

국내 투자자는 한국투자증권(204만주)과 미래에셋자산운용(200만주), KTB자산운용·국민연금·부영주택(각 150만주), 삼성자산운용(132만주), PCA자산운용(100만주), 동부화재(45만주) 등이다. 하나금융 우리사주조합(71만4000주)도 증자에 참여했다.

해외에서는 페리캐피탈과 오크-지프캐피털 매니지먼트, 웰링턴매니지먼트, 오차드캐피탈, 모건스탠리 등 23곳이 포함됐다. 이들 투자자들은 주당 4만2800원에 하나금융 주식을 사들였다.

문제는 당시 유상증자에 참여했던 투자자들이 이번 외환은행 인수 무산 위기로 적지않은 손실을 입을 수 있다는 사실이다.

금융당국이 하나금융의 외환은행 인수 승인 보류를 발표한 지 하루 뒤인 지난 13일 하나금융의 주가는 전날 대비 가격제한폭까지 밀려 3만7850원으로 주저앉았다. 외국계 증권사인 모건스탠리 창구에서만 148만주 이상의 물량이 쏟아졌다.

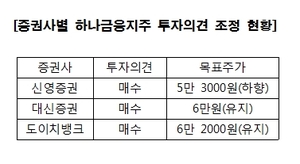

이는 증자 발행가인 4만2800원보다 11.6% 가량 낮은 것으로, 배정 주식을 보유 중인 투자자들은 그만큼 장부상 평가손실을 입은 것으로 해석할 수 있다. 외환은행 인수가 무산될 경우에는 더 큰 손실이 불가피해 투자자들의 반발도 거세질 전망이다. 16일 장초반 주가는 3만6700원까지 하락했다가 9시21분 현재 보합권 수준에서 거래중이다.

실제 업계에 따르면 증자에 참여한 일부 외국계 투자자들은 하나금융을 상대로 소송을 제기하는 방안을 검토 중인 것으로 알려졌다.

하나금융 측도 이를 의식한 듯 외환은행 인수 무산 시 자사주 매입 등의 방안을 고려하고 있다. 김승유 하나금융 회장은 지난 13일 "유상증자에 참여한 투자자 등 주주에게 피해가 가지 않도록 다양한 방안을 강구하고 있다"며 "자사주를 매입하는 방안도 대책 중에 하나가 될 것"이라고 말했다.

반면 한국투자증권 등은 '좀 더 지켜보자'는 신중론을 펴고 있다. 주가 하락에 따라 손실을 본 게 손해배상 소송의 대상이 될 수 없다는 법조계의 시각도 일부 반영된 것으로 풀이된다.

하나금융이 유증을 위해 금융감독원에 제출한 증권신고서에는 이번 인수 계약의 리스크와 주가 하락 가능성이 명시돼 있어 주가 하락으로 인한 손실을 하나금융이 보전해야 할 이유가 없다는 설명이다.

그렇다 해도 하나금융이 신뢰도 타격이란 악재를 피하기는 어려울 것으로 보인다. 외환은행 인수가 무산되면 책임소재를 떠나 글로벌 투자자들의 신뢰가 무너질 가능성이 크다는 게 업계 전문가들의 중론이다.

증권사의 한 은행담당 애널리스트는 "외환은행 인수 승인 지연으로 인수합병(M&A) 계약이 파기된다면 하나금융의 대외 신뢰성 하락이 불가피할 것"이라고 말했다.

한편, 하나금융은 외환은행 인수를 위해 론스타와 재계약을 고려하고 있는 것으로 알려져 성사 여부에 관심이 주목된다. 하나금융과 론스타의 지분 매매거래 시한은 오는 24일이다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

▶수익률대회 1위 전문가 3인이 진행하는 고수익 증권방송!

▶검증된 전문가들의 실시간 증권방송 `와이즈핌`

[뉴스핌 Newspim]황의영 기자 (apex@newspim.com)

영상

영상