- “4%대 저금리 대출 시대” 전망 많아지자, 변동금리로 몰려

- 은행들 고정금리비중 30% 늘리는 데 한계, 딱히 수단도 없어

[뉴스핌=한기진 안보람 기자] 시중은행 차장 김모(41)씨는 올해 4월 고정금리 주택담보대출 2억원을 받아 서울 합정동의 31평 아파트를 5억원에 샀다. 급매물이라 구입을 망설이지 않았는데 대출은 한국은행의 “기준금리 정상화” 방침으로 금리가 오를 것이란 관측이 많자, 고정금리 연 6%짜리를 택했다. 장기적으로 보면 변동금리보다 싸겠다 싶었다. 이자만 매달 100만원씩 냈는데, 최근 변동금리는 4%대에서 나오고 고정금리마저 1%포인트 이상 떨어진 것을 보고 속이 탄다. 김 씨는 “이자만 20만원 가까이 덜 낼 수 있었는데, 애들 학원비와 높은 생활비를 감안하면 화가 날 정도”라고 말했다. 그는 더 금리가 떨어질 것이란 신문기사를 접하고 변동금리로 갈아탈 생각이다.

‘저금리 대출의 추억’이 되살아나고 있다. 한은이 기준금리 인상을 늦추는 사이 해외발 악재로 연내 인하 가능성까지 피어 오르며 ‘4%대’의 저금리 대출 시대가 예고되자, 가계들이 변동금리로 더 쏠릴 조짐이다. 금융감독당국의 가계부채 대책에 따라 고정금리대출 상품 비중을 늘리려던 주요 은행들의 전략에도 차질이 생겼다.

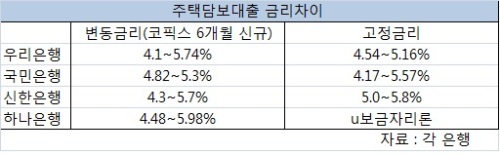

23일 금융권에 따르면 은행들의 주택담보대출에서 변동금리가 고정금리보다 여전히 싸다. 우리은행은 이달 초 내 논 ‘금리 고정 모기지론’ 대출 금리를 0.18%포인트 낮춘 4.54~5.16%(5년 만기, 23일 기준)를 적용하고 있다. 변동금리 대출은 약간 올라 코픽스 기준 6개월 신규대출은 4.1%~5.74%, 기존 대출자는 3.75%~5.69%가 적용된다.

신한은행도 고정금리 대출 상품인 ‘지금 利대로~신한 금리안전모기지론'의 금리를 연 5.0~5.8% 적용하고 있다. 변동금리 대출(코픽스 신규)이 4.3%~5.7%인 것과 비교하면 여전히 높다.

이 같은 격차는 변동금리의 기준이 되는 7월 코픽스가 올라, 그나마 줄어든 것이다. 전달에는 은행채 금리 등 시장금리 상승과 예금금리 인상 영향이 있었다. 하지만 8월에는 코픽스가 더 떨어질 것이 확실시된다. 고정금리를 끌어내렸던 한은의 기준금리 동결과 해외의 금융위기 악재가 반영될 것이기 때문이다.

변동금리로 대출받는 게 부담이 더 줄어들 것으로 은행들은 공통적으로 전망한다. 국민은행 관계자는 “미국이 제로금리로 간다고 하면 우리도 따라갈 수밖에 없다고 생각한다”고 말했다. 하나은행 관계자는 “저금리 대출의 맛을 본 고객들이 고정금리로 갈아타려 하지 않으려는 현상이 나타나고 있다”고 했다.

이에 따라 금융당국의 가계부채 대책에 맞춰 전체 대출의 5% 수준인 고정금리 및 비거치식 분할상환 대출 비중을 2016년까지 30%로 늘려야 하는 은행들의 입장이 난처해졌다. 상대적으로 더 비싸질 고정금리 상품을 고객들이 이용할 리 없기 때문이다. 국민은행 관계자는 “고정금리를 권유했다가 금리가 떨어지면 이에 대한 컴플레인이 나올 수도 있다”고 말했다.

그렇지만 은행들은 고정금리 대출 비중을 확대에 나선다는 계획이다. 그 동안 상품자체가 없었기 때문에 일부 고객을 위한 시장은 있다고 보고 있다. 또 수익을 최대한 낮추는 방법으로 금리 인상효과를 막는 방법도 고려하고 있다. 주택금융공사의 U-보금자리론을 판매한 하나은행은 자체 고정금리 상품을 곧 내놓기로 했다. 그럼에도 30%까지 비중을 확대하는 것은 쉽지 않을 것으로 보고 있다.

시중은행 관계자는 “고객들이 택하지 않는 것을 강제할 수는 없다”면서 “비율을 맞추기가 녹록하지 않고 딱히 대책으로 내놓을 만한 것도 없다”고 했다.

▶글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상