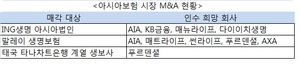

- 우리금융 쪼개, KB금융이 기업금융·증권 갖고 산은금융이 소매금융 인수

[뉴스핌=한기진 기자] ‘삼각빅딜, 분리매각’ 우리금융그룹 민영화와 관련해 금융권에 널리 퍼진 ‘설(設)’이다. KB금융과 산은금융지주 2개 회사 중 한곳이 먼저 우리금융을 인수하면, 우리투자증권 등 자회사를 분리해 서로 나눠 갖기로 거래를 했다는 것이다.

이러면 시너지 효과도 커 메가뱅크(거대은행)가 우리나라 금융시장에서 맞지 않다는 비판을 잠재울 수 있다는 논리다.

하지만 우리은행 노동조합이 KB국민은행 노조와 양 금융회사 간 합병 반대 투쟁을 하기로 합의하는 등 저항을 넘어야 한다.

◆ 산은금융, 시중은행 수준 영업망 갖추고 민영화도 가능

최근 산업은행은 KDB다이렉트 뱅킹을 내놓고 동종 업계의 '덤핑'이라는 비판을 무릅쓰며 소매금융 영업에 힘을 쏟고 있다. 출시 7개월인 지난 5월에 예수금 1조원을 돌파하는 등 올해 2조원 달성이 유력하다. 무점포 은행인 KDB다이렉트 뱅킹은 기존 점포 신설이 어려운데다 비용은 많이 들고 성과를 내는 시간도 길다는 단점을 극복하기 위한 목적이 크다. 수시입출금식 상품인 하이어카운트(HiAccount)에 3.5%, Hi정기예금에 4.3~4.5% 등 다른 시중은행보다 높은 금리를 제공해 단기 성과를 내기는 적합하다.

산업은행만이 아니라 KDB생명도 영업을 강하게 밀어붙이는 등 강만수 회장 체제의 산은금융 전체가 소매금융에 사활을 걸고 있다. 민영화를 위해서는 소매금융이 지금보다 훨씬 강해야 하는데 산은의 지점은 겨우 65개다. 국민은행 국민은행은 1170개, 우리은행은 960개 등과 비교한다는 것 자체가 무리다.

그렇다고 다이렉트 뱅킹만 갖고는 효과에 한계가 있다. 한국은행 발표를 보면 지난해 말 현재 중소기업 대출 금리는 6.0%, 예상손실률은 1.4%로 수신을 4.5%로 하면 겨우 마진이 0.1%포인트만 남는다. 운영비를 고려하면 적자인 셈이다.

또 최근 유로존 위기가 장기화하면서 선진국을 중심으로 일본형 장기불황에 빠질 것이라는 분석이 많은데다 한국은행이 기준금리를 낮출 것이라는 전망이어서 향후 금리가 떨어질 가능성이 크고 이에 따라 산은은 역마진을 볼 우려가 있다.

시중은행 관계자는 “산은은 강만수 회장 체제하에서 무리하게 영업에 드라이브를 걸고 있는데 장기적으로는 손해로 돌아올 수 밖에 없는 구조”라며 “결국 산은도 보통예금을 늘려야만 하는데 다른 은행을 인수하는 방법 외에는 없다”고 말했다. 우리금융의 소매금융을 탐낼 수밖에 없다는 것이다.

◆ KB금융, 메가뱅크되며 인력구조조정 최대한 피할 수 있어

대신 KB금융은 소매금융이 절대적으로 강한 대신 기업금융과 증권 등 비은행부문이 약하다. 우리은행은 대기업 주채무계열 34개사 가운데 삼성 등 14개사와 주거래가 있는 반면 국민은행은 신세계 KT 등 2개사에 불과하다.

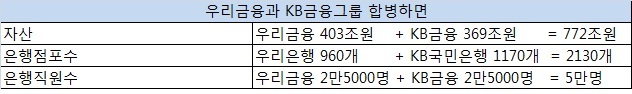

이 때문에 두 회사가 거래하면 KB금융은 우리금융과 합병해 자산 700조원이 넘으면서도 중복점포나 인력조정을 최소화하는 동시에 소매금융 강점은 살리면서 기업금융은 새롭게 강자가 될 수 있다. 산은은 신한은행이나 하나은행 등 다른 시중은행과 대등한 위치에 올라서 민영화를 할 수 있는 전기를 마련할 수 있다.

하지만 양 노조는 물론 금융산업노조 차원에서 어떤 식의 합병이든 반대하겠다는 방침이다. 오는 27일 우리금융 지분 매각 인수제안서 접수 결과를 토대로 이들 노조는 강력한 투쟁을 한다는 방침을 세웠다.

우리금융과 KB금융만 합병해도 인원이 5만여명이나 돼, 구조조정이 반드시 뒤따를 것으로 노조는 보고 있다.

우리은행 노조 관계자는 “유효입찰이 성립하면 전면전을 할 것이고 금노위원장에 모든 권한을 위임해 투쟁할 것”이라며 “백만인 서명운동을 하며 합병을 막겠다”고 말했다.

▶ "왕의 귀환" 주식 최고의 별들이 한자리에 -독새,길상,유창범,윤종민...

▶ 글로벌 투자시대의 프리미엄 마켓정보 “뉴스핌 골드 클럽”

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)

영상

영상