[뉴스핌=이영기 기자] 두산인프라코어가 그간 사용한 유동성을 다시 채우기 위해 회사채 발행에 나섰다.

지난해 후반 상당부분은 리파이낸싱한 밥캣인수 관련 FI투자금 상환에 일부 그리고 해가 바뀌자 마자 만기도래한 회사채 상환에 보유 현금을 사용했기 때문이다.

18일 회사채 시장에 따르면, 두산인프라가 오는 30일을 목표로 3년만기 700억원과 5년만기 900억원 총 1600억원 규모의 회사채 발행을 추진하고 있다.

자금용도는 운영자금으로 시장사정에 따라 발행규모가 2000억원대로 늘어날 가능성이 높은 것으로 보인다.

그간 사용한 보유 현금을 다시 채워 넣기 위해서다.

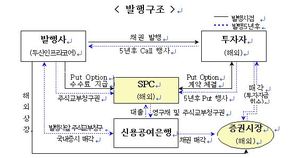

두산인프라는 지난해 밥캣인수 관련 FI 투자자들의 투자금 12억달러 상당을 영구채 발행자금 5억달러와 리파이낸싱 등 4억달러는 외부조달하고 나머지는 자체자금으로 상환했다.

지난 6일 1500억원 규모의 만기도래 회사채도 현금 상환했다.

발행시장의 한 관계자는 "유동성 보유규모를 일정 유지한다는 회사 방침이 확고하기 때문에 발행규모가 더 늘어날 수 있다"고 말했다.

한편, 이날 회사채 신용등급을 평가하는 한국기업평가와 NICE신용평가는 두산인프라의 회사채 등급을 'A/안정적'으로 유지했다.

지난해 3분기말 2조 4763 억원에서 연말에 3 조원 이상으로 차입금이 상당 증가했지만, 안정적 사업기반에 바탕한 현금창출력과 상장사로서의 대체자금 조성여력 등으로 재무융통성이 양호한 것이 등급 유지의 이유다.

나이스신평의 이삼열 실장은 "최근 중국시장 탓으로 영업실적 저하가 있지만 강화된 글로벌 사업기반으로 중장기적으로 안정적인 현금흐름이 전망된다"고 말했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

홈

주요뉴스

기타

두산인프라, 회사채 발행...'곳간 채우기'

회사채 등급 'A/안정적'유지

관련기사

"두산인프라코어, 올 실적 중국 시장에 달려" - BS증권

두산인프라, 밥캣 리파이낸싱 '담보부차입'으로

두산인프라, "회사채냐, 담보부차입이냐"

'영구채' 인정, 두산은 OK... "더 이상은 안돼"

영구채 논란, 대한항공 KAI인수 발목잡나?

영상

영상