[뉴스핌=김사헌 기자] 금융 위기 이후 5년 동안 방어 전략에 골몰해 온 미국 대형 웰스매니저 기업들이 점차 채권 자산에 대한 우려가 높아지고 있으니 주식 비중을 늘리라고 조언하는 것으로 확인됐다.

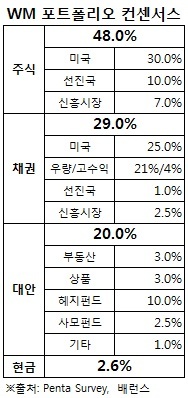

지난 2일자 월가 금융주간지 배런스 온라인(Barron's) 최신호는 1월과 2월에 걸쳐 실시한 웰스매니저(WM) 자산포트폴리오 전략 조사인 '펜타(Penta)' 서베이 결과, 채권 비중은 29%로 지난해 34%에 비해 줄어든 반면 주식 비중은 48%로 제시돼 1년 전 45%에 비해 늘어났다고 전했다.

조사결과 주요 WM 업체들은 고객들이 갈수록 금리가 상승하면서 채권 가치가 하락할 것으로 우려하고 있다면서, 앞으로 점차 주식 비중을 더 늘릴 예정이라고 밝혔다고.

메릴린치 WM의 수석투자전략가인 크리스 울프는 배런스와 인터뷰에서 "세계 경제가 붕괴되지 않았고, 금융시장은 점차 정상화되기 시작했다"고 최근 여건에 대한 평가를 제시했다.

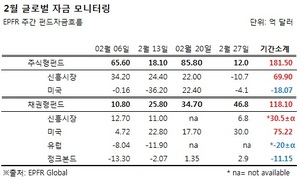

배런스는 이 같은 WM 업계의 시각 전환은 투자자들이 채권에서 주식 쪽으로 갈아타는 이른바 '대 전환(Great Rotation)' 움직임에 직면했다는 것을 보여준다면서, 올해 초 몇 주 동안 주식형 뮤추얼펀드로 자금이 급격히 이동한 것은 이러한 전환이 개시되고 있음을 시사한다고 지적했다.

또 최근 부유한 투자자들은 갈수록 운용역들의 조언에 귀를 기울이기 시작했는데, 이 또한 커다란 변화라고 배런스는 전했다. 지난 몇 년 동안 운영역들은 계속 고객들에게 좀 더 위험을 감수하는 쪽으로 움직이라고 조언했지만 고객들은 이를 따르려고 하지 않았다.

다만 US트러스트의 크리스 하이지 수석투자전략가는 "고객들의 심리가 변화 초기에 있는 것 같다"면서, "주식에 대한 견해가 낙관적이게 된 것보다는 실질 금리가 상승하지 않을까 하는 우려가 더 크게 작용하는 것 같다"고 분위기를 전했다.

이번 조사 결과 미국과 기타 선진국, 그리고 신흥시장 등 지역별로 자산배분에 대해서는 지난해보다 해외자산에 좀 더 주목하라는 인식이 드러났다. 지난해 3분기 조사 때 13% 정도였던 해외주식 비중이 이번 조사에서는 약 18%로 증가했다.

이번 조사 결과 미국과 기타 선진국, 그리고 신흥시장 등 지역별로 자산배분에 대해서는 지난해보다 해외자산에 좀 더 주목하라는 인식이 드러났다. 지난해 3분기 조사 때 13% 정도였던 해외주식 비중이 이번 조사에서는 약 18%로 증가했다.

주식 포트폴리오 48% 중에서 30%는 미국에, 다른 10%를 선진국에 그리고 7%를 신흥시장에 배치하라는 컨센서스가 형성됐다.

채권의 경우 28% 중 미국에 25% 배치하되 우량채권과 고수익채권 비율을 21% 대 4% 비율로 제시했다. 나머지 선진국과 신흥시장 채권 비중은 각각 1.0% 및 2.5%로 권고했다.

다수 WM 기관들은 올해 미국 10년물 국채 금리가 연말까지 2.25%~2.50% 수준으로 상승할 것이란 전망을 제출했다.

대안자산의 경우 총 20% 비중을 제시했는데, 이는 펜타 서베이가 실시된 이래 최대치였다. 이는 채권 비중을 줄이고 주식을 늘리는 대신 포트폴리오에 형성된 위험을 완화하기 위한 움직임으로 판단된다.

대안자산 중에서는 부동산과 상품에 각각 3% 비중을 제시해 과거에 비해 다소 줄였으며 헤지펀드에 10%, 사모펀드 2.5% 그리고 기타 자산에 나머지 1%가 할당됐다.

이번 조사에서 현금자산 비중은 2.6%만 보유할 것을 WM들은 권고했다.

이들은 유럽은행권, 미국 채무 위기, 중동의 지정학적 긴장 등 대형 위험요인들을 무시하지 않고 있었다. 독립 투자회사인 글렘데일의 대표는 이러한 위험요인들에 대한 긴장은 유지하되, 시각은 "절반이 빈 컵에서 절반이 찬 컵으로 전환"했다고 말했다.

배런스의 펜타 서베이는 40개의 은행, 신탁, 증권투자 업체 등 40개 최대 규모의 웰스매니지먼트 사업부에 대한 조사를 통해 이루어진다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)

영상

영상