[뉴스핌=노희준 기자] 서민의 주택담보대출 연체 이자 부담을 가중시키는 것은 단순히 '기한의 이익' 상실이 연체 1개월 만에 빠르게 되기 때문만은 아니다.

은행은 연체이자율을 산정할 때 약정이자율에 플러스 알파 형식으로 일종의 가산이자율을 덧붙이는데, 이 연체가산이자율의 적정성에 대한 지적이 나온다.

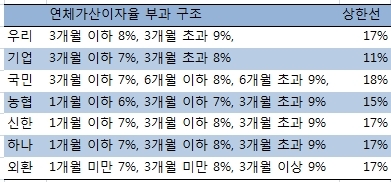

5일 뉴스핌이 우리, KB국민, 신한, 하나, NH농협, 외환, IBK기업은행 등 7개 시중은행을 조사한 결과, 현재 이들 은행의 주택담보대출 연체가산이자율은 연체기간에 따라 6~9% 범위에서 차등적으로 부과되고 있다.

신한, 하나, 농협, 외환은행은 1개월과 3개월을 기준으로 구간별로 연체가산이자율을 달리하고 있다. 가령 농협은행은 연체기간이 1개월 이하에는 연 6%, 1개월 초과 3개월 이하에는 연 7%, 3개월 초과에는 연 9%의 연체가산이자율을 부과하고 있다.

우리은행과 기업은행은 3개월을 기준으로, 국민은행은 3개월과 6개월 기준으로 연체기간에 따라 다른 연체가산이자율을 매기고 있다. (표 참조)

이에 따라 조사한 은행의 7월 일시상환방식의 주택담보대출 평균금리 범위가 3.75~4.2%인 것을 고려하면 약정이자율에 가산이자율을 더한 연체이자율은 9.75~13.2%가 된다.

이는 신용등급을 무시한 7개 은행의 평균 주택담보대출 금리 범위에 가산이자율을 더한 것이기 때문에 저 신용등급의 경우 연체이자율은 이보다 더 올라갈 수 있다.

6~9%의 연체가산이자율 자체도 낮은 이자율은 아니라는 지적도 있다. 조사한 은행의 7월 일시상환방식의 주택담보대출 평균금리 범위(3.75~4.2%)에 견주면, 연체기간에 따라 최대 2.4배까지 높다.

또한 한국소비자원에 따르면, 호주의 경우 통상 기본금리에 2% 내외의 연체가산이자율을 더해 연체금리를 산정하는데 이에 비하면 3~4.5배가 높은 수준이다. 호주국민은행(NAB)은 연체금리를 아예 부과하지 않는다.

특히 현재 담보가 확실한 주택담보대출과 담보가 없는 신용대출의 연체가산이자율이 동일하게 부과되는 것도 의문이 제기되는 대목이다. 금융감독원에 따르면, 대출 종류에 따라 연체가산이자율은 다르지 않다.

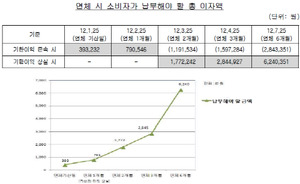

이런 연체가산이자율 구조는 현재 국내은행에서 연체일로부터 1개월 경과후부터는 '기한의 이익'이 상실돼 연체 이자가 아니라 '대출잔액'에 대해 연체이자를 부과하고 있는 상황과 맞물려 이자를 폭등시키는 한 요인이라는 평가다.

참여연대 민생희망본부장 이헌욱 변호사는 "연체이율은 채무자가 실제로 약속을 지키지 못한 데 대해 금융기관이 입은 손해를 배상하는 개념"이라며 "대출 상환이 좀 늦게 이뤄진다고 해서 금융기관 손해가 많이 발생하느냐, 사실은 그렇지 않다. 현 연체이율은 연체로 인해서 발생하는 금융기관의 손실을 넘어 부과되고 있다"고 말했다.

다만, 은행들은 11~18%의 총 연체이자율 상한선을 갖고 있어 이자가 폭증하는 것은 막고 있다. 기업은행은 연체이자율 상한을 11%로 하고 있어 상대적으로 이자 급증을 좀더 빨리 차단하고 있다.

금감원 관계자는 "현 연체이율은 과한 수준이 아니다. 소비자 권익 때문에 2000년대 후반부터 계속 낮아지고 개선됐다"며 "기본금리(약정이자율)보다 높은 것은 도덕적 해이를 방지하기 위한 차원도 있다"고 말했다.

이 관계자는 주택담보대출과 신용대출의 연체가산이자율이 같은 것에 대해서는 "약속을 지키기 위한 벌칙이고 수단이기 때문에 대출 종류에 따라 구분돼 있지 않다"고 말했다.

<용어>

'기한의 이익 상실'은 채무자(개인)가 은행여신거래기본약관에 따라 이자를 1개월 연체하거나 분할상환금 또는 분할상환원리금의 지급을 2회 이상 연체할 때 발생한다.

이때부터 금융회사는 원리금과 연체이자를 일시에 청구할 수 있고 연체 이자가 아닌 '대출 잔액'에 대해 연체이자를 부과한다. 은행은 소비자에게 채무이행지체 및 기한의 이익 상실 사실을 3일전까지 통지하기만 하면 된다.

[뉴스핌 Newspim] 노희준 기자 (gurazip@newspim.com)

영상

영상