[뉴스핌=이영기 기자] 두산인프라코어가 회사채 발행에 나섰다. 5억달러 규모의 영구채에 대해 자본으로 최종 결정이 났지만 신용등급 전망은 '부정적'으로 하향 조정돼 발행금리 수준에 대해 회사채 시장의 관심이 쏠리고 있다.

15일 회사채 시장에 따르면 두산인프라는 오는 28일을 목표로 5년 1500억원 내외의 회사채 발행을 추진한다. 발행규모는 200억원 정도 늘어날 가능성도 있다.

회사채 시장에서는 다음달 초 만기도래하는 2200억원 규모의 3년만기 회사채 차환용으로 보고 있어, 이번 발행금리가 얼마나 높아질지에 관심을 가진다.

만기도래 회사채의 발행금리는 4.70%이지만, 이번 발행분은 만기가 5년이기 때문에 금리가 5%는 넘어갈 것으로 예상되기 때문이다.

발행시장의 한 관계자는 "만기가 길어졌을 뿐 아니라, 회사채 신용등급 전망도 negative라서 결과가 어떻게 날지 지켜보고 있다"고 말했다.

이날 NICE신용평가와 한국신용평가는 이번에 발행되는 회사채에 대해 신용등급은 'A'로 유지했지만 등급전망은 'Negative(부정적)'으로 하향조정했다.

두산인프라의 주요 전방산업과 중국 등 주요 시장의 경기 변동이 수익성과 재무안정성에 영향을 미치기 때문이다.

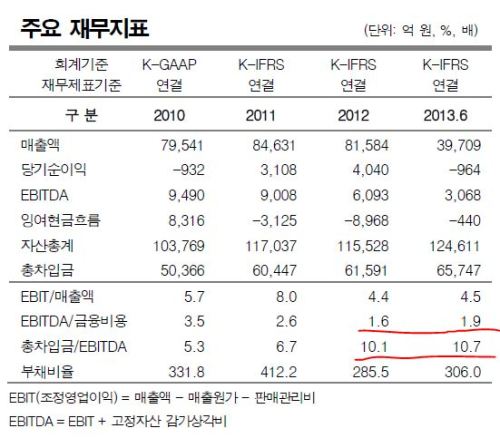

영업수익성 개선 여부와 이를 바탕으로 한 재무적 대응능력의 변화가 주요지표가 될 전망으로 향후 연결기준 총차입금/EBITDA 지표가 8배 이상을 기록하는지 여부를 봐서 등급하향을 고려한다는 것이다.

NICE신평의 이삼영 실장은 "연결기준 EBITDA/금융비용 지표가 향후 2.5배 이상으로 회복되고 안정적인 추세가 예상될 경우 Stable로의 등급전망 변경을 고려할 계획"이라고 밝혔다.

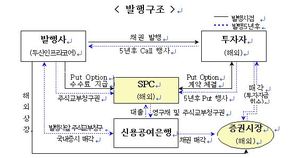

한편, 두산인프라가 지난해 발행한 5억달러 규모의 영구채에 대해 한국회계기준원은 지난달 30일 회계상 자본으로 최종 결정했다고 밝혔다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

홈

주요뉴스

기타

두산인프라, 등급전망 '부정적' 달고 회사채 발행

영구채 자본 인정불구 전방산업과 중국의 변동성이 문제

영상

영상