[뉴스핌=김연순 기자] 금융위원회가 지난 5일 발표한 '기업부실 사전방지 제도개선 대책'의 또 하나의 관심은 시장성 차입금 비율이 높은 대기업 계열에 대한 관리로 모아진다.

금융위는 기본적으로 "시장성 차입은 시장규율의 문제"라는 입장이지만, 시장성 차입금이 높은 대기업에 대한 채권단의 입김은 더욱 커질 것으로 예상된다.

대기업 계열에 대한 채권단 권한이 강화되는 한편 구조조정 방향이 채권단 중심으로 쏠리면서 시장에 의한 구조조정이 자칫 훼손될 수 있다는 우려도 제기된다.

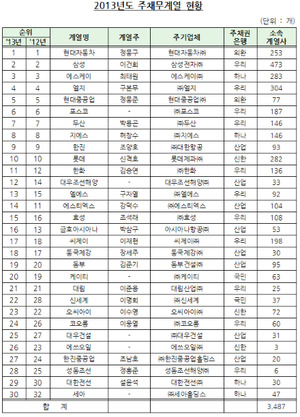

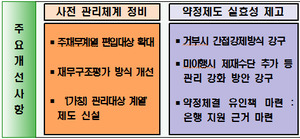

금융당국이 발표한 제도개선 방안에 따르면, 금융위는 주채무계열 선정기준인 총여신의 0.1% 이상인 신용공여액 기준을 0.075%로 확대하면, 올해 30개인 주채무계열이 내년엔 43개로 13곳 정도 늘어날 것으로 예상했다.

금융위는 신용공여액 기준이 0.075%로 낮춰지면 시장성 차입금 때문에 주채무계열에서 빠졌던 기업들 대부분이 포함될 것이라고 전망했다. 대표적으로 시장성 차입금 규모를 늘려 주채무계열에서 제외됐던 현대그룹 등이 다시 주채무계열로 편입될 것이란 얘기다.

이는 최근 동양그룹이 시장성 차입금을 늘리는 방법으로 주채무계열에서 제외됐고, 결과적으로 개인 투자자들의 피해로 이어졌던 문제를 막아보겠자는 취지다.

하지만 대기업 그룹에 대한 관리가 지나치게 채권단 중심으로 치우칠 경우 자칫 시장의 구조조정에 혼선이 가해질 것이란 우려도 제기된다. 시장에서 부실기업의 경우 이자율 상승과 M&A(인수합병) 등으로 시장 구조조정의 시그널이 나타나는 것이 정상적인 구조인데 왜곡된 형태로 흐를 수 있다는 것이다.

한 증권사의 크레딧 애널리스트는 "채권단 입장에서는 돈을 회수해야 하기 때문에 기업들을 어떻게든 살리려고 하는 경향이 강하다"면서 "(이 과정에서) 가격을 왜곡시킬 수도 있다"고 지적했다. 결과적으로 시장에서보단 주채권은행들이 개별기업 혹은 산업을 좌지우지할 수 있는 여지가 더욱 커지는 셈이다.

아울러 채권단을 중심으로 워크아웃(기업개선작업)을 반복하면서 정상기업들의 경쟁력을 떨어뜨릴 수 있다는 지적도 나온다.

또 다른 크레딧 애널리스트는 "구조조정을 하는 기업들을 보면 워크아웃을 졸업하고 시장에 나왔다가 다시 워크아웃으로 들어가는 현상이 반복되고 있다"면서 "산업 전체 이익이 줄어들 수 있고 나머지 업체의 경쟁력을 떨어뜨릴 수 있다"고 밝혔다.

이에 대해 금융위원회는 대기업 그룹 특성에 따라 채권단 구조조정과 시장에 의한 구조조정을 서로 보완한다는 입장이다.

김용범 금융정책국장은 "자체 구조조정, 시장에 의한 구조조정, 채권단 구조조정 등 여러 종류의 구조조정이 있는데 채권단 여신이 많은 쪽은 채권단이 중심이 되고 시장에 많이 의존하는 쪽은 시장에 따라야 하기 때문에 시장규율에 의한 구조조정과 채권단 중심의 구조조정이 대체제라고 보지는 않는다"고 말했다.

한편 금융위는 기업어음(CP), 회사채 등 시장성 차입금 이 많아 주채무계열이 아닌 대기업 집단에 대해선 투자자보호 차원에서 총차입금 및 시장성 차입금 규모를 공시하는 방안을 검토한다는 방침이다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)

영상

영상