[뉴스핌=우동환 기자] '도드-프랭크법'과 관련해 미국 재무부 산하 규제기관이 대형 자산운용사들의 위험 가능성을 경고하는 보고서를 내자 업계가 크게 반발하고 있다. 핌코와 블랙록 등 주요 자산운용사들은 위험투자와 자본건전성 강화(자본금 증액) 관련 규제를 받게 되는 이른바 '금융 시스템상 중요한 기관(SIFIs; Systemically Important Financial Institutions)'으로 분류될까 우려하고 있다.

18일 미국 자산운용 업계 소식에 의하면 블랙록과 핌코, 피델리티 등은 자산 운용사들이 금융권 전반에 위험을 초래할 수 있다고 평가한 재무부 산하 '금융조사청'의 보고서에 대해 반발하고 있는 것으로 알려졌다. 금융조사청의 보고서는 앞으로 규제 당국이 감독을 강화하게 될 금융기관을 선별하는 데 평가 기준이 된다는 점에서 자산운용사들이 거부감을 보이고 있다.

현재 미국 재무부와 연방준비제도이사회, 증권감독위원회의 고위 관료들로 구성된 금융안정감시국(FSOC)은 자산운용 업계의 리스크에 대해 초기 단계의 논의에 들어간 상태. FSOC는 지난 2010년에 마련된 '도드 프랭크 법'에 따라 특정 금융회사들을 시스템상 중요한 기관으로 분류할 수 있다.

실제로 올해 AIG와 푸르덴셜 파이내셜, 제너럴 일렉트릭의 GE 캐피탈이 중요 기관으로 지정된 가운데 메트라이프도 검토 대상으로 분류됐다. 이들 보험사와 자산운용사가 중요 금융기관으로 지정되면 은행권과 마찬가지로 위험 투자와 관련해 규제를 받아야 한다.

이에 대해 월가 대형 자산운용사들은 업계의 위험이 금융권 전반에 미치는 영향은 미미한 수준이라며 보고서를 반박하고 나섰다.

블랙록과 피델리티는 이미 민주당의 마크 워너와 존 테스터 의원과 만나 보고서 내용에 대해 논의한 것으로 알려졌다. 해당 의원은 재닛 옐런 연준 의장 지명자의 청문회를 통해 보고서 내용에 대해 문제를 제기한 것으로 나타났다.

더불어 대형 자산운용사들은 하원 금융위원회 소속 의원들에게도 보고서와 관련된 의견을 전달한 것으로 나타났다.

특히 피델리티는 증권거래위원회(SEC)에 보낸 서한을 통해 이번 보고서가 자산운용업계에 대해 부정확하고 잘못된 견해를 통해 작성됐다고 비판했으며 핌코 역시 업계에 대해 오해하고 있다는 견해를 전달한 것으로 나타났다.

이른바 'SIFIs'는 2008년 금융 위기 발생 시 일부 대형금융회사에서 시작된 금융부실이 전체 금융시스템을 위협하고 세계경제의 침체를 유발했는 데도 불구하고 정부가 구제금융으로 망가진 대형 금융회사를 살린 결과 '대마불사(too-big-to-fail)'라는 도덕적해이 문제가 발생하자, 앞으로는 미래 규제를 통해 규제를 강화해 미래에 발생할 수 있는 부담을 줄이려는 목적으로 만들어진 글로벌 금융 규제 강화 대상 금융회사를 말한다.

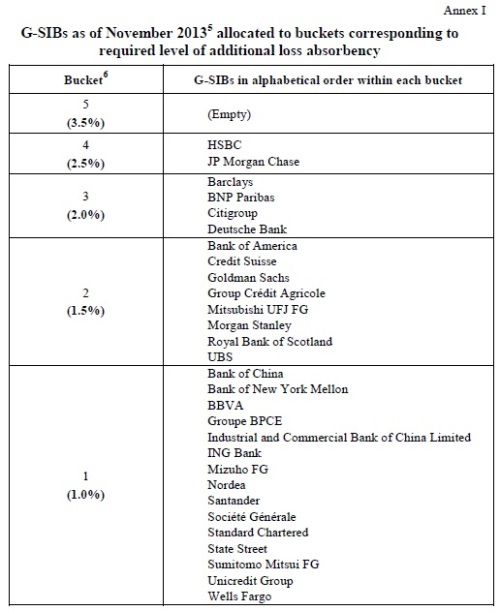

'SIFIs'는 세계경제와 금융시장 면에서 중요성이 높은 G-SIFIs와 개별 국가 내에서 차지하는 중요성이 높은 'D-SIFIs'로 나뉜다. 주요 20개국(G20)을 통해 금융안정위원회(FSB)는 '글로벌 시스템상 중요은행(G-SIBs)'는 초기 목록을 발표했지만, 전체 'G-SIFIs'나 개별 국가들은 'D-SIFIs' 선정 기준이나 목록을 제대로 마련하지 않은 상태다.

FSB가 최근 발표한 29개 'G-SIBs'에는 등이 포함된다. 이들은 평소 손실 발생 위험을 부담할 수 있도록 일반 회사보다 높은 적정자본비율을 유지해야 한다.

[뉴스핌 Newspim] 우동환 기자 (redwax@newspim.com)

영상

영상