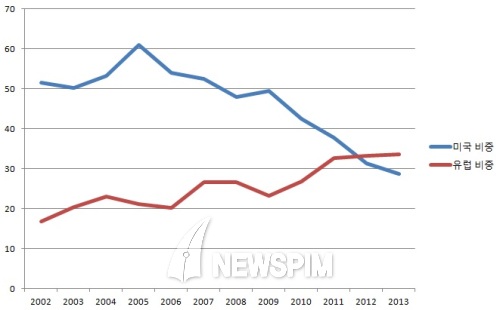

[뉴스핌=우수연 기자] 지난해 우리나라의 지역별 대외채권투자에서 미국이 차지하는 비중은 역대 최저, 유럽은 역대 최고를 기록했다.

23일 한국은행에 따르면 지난해 우리나라의 해외채권 투자 자금에서 미국 채권이 차지하는 비중은 28.8%로 통계 편제 이래 가장 낮은 수준을 기록했다.

우리나라의 채권부문 대외투자에서 미국채 비중은 지난 2005년 최고치를 기록하며 60%를 넘어섰다. 이후 지속적인 감소를 나타내며 2013년 28% 수준까지 내려왔다.

반면, 유럽(EU)지역으로의 채권투자는 꾸준한 증가세를 나타냈다. 통계 편제 당시인 2002년에는 16.8%로 20%를 밑돌았으나 지난해에는 투자 비중이 33.6%을 나타내며 역대 최고치를 경신했다.

위 그래프를 보면 2012년 이전까지는 국내 채권투자 자금이 미국쪽으로 가장 많이 유입됐으나, 2012년을 기점으로 미국보다는 유럽 투자 비중이 우위에 있는 현상을 볼 수 있다.

◆ 돈줄 조이는 미국 vs 추가 QE 기대 유럽

이같은 국내 투자자들의 해외채권 투자 양상 변화에 대해 전문가들은 통화정책 차이로 기대 투자수익률이 달라졌기 때문이라고 풀이했다.

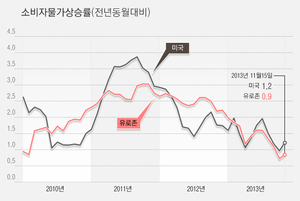

2009년 금융위기 이후 미국과 유럽을 중심으로 선진국들은 금융시장에서 양적완화 정책을 시행하며 유동성 공급에 나섰다. 이제는 미국쪽에서는 완화정책을 서서히 거둬들이며 테이퍼링, 금리인상까지 고민하는 단계에 진입했고 유럽은 아직도 추가 완화 기대가 남아있는 상황이다.

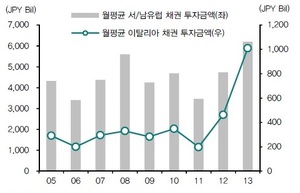

시장참여자들은 그나마 고금리 메리트가 남아 있는 이탈리아, 스페인 같은 국가들에 대한 투자가 2013년부터 조금씩 늘고 있는 추세라고 전했다.

증권사의 한 채권운용역은 "금융위기에서 벗어나면서 과도하게 올랐던 남유럽 채권 금리가 정상화 되는 모습을 보이고 있다"며 "지난해 유럽은 추가완화를 하겠다는 입장을 유지했고 물가상승률도 낮아, 경기가 좋아진다고 금리가 오르는 상황은 아니었다"고 설명했다.

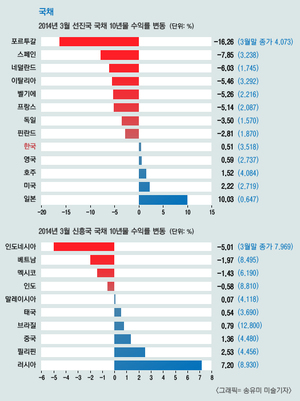

박유나 동부증권 연구원은 "최근 한달치 미국채 금리만 봐도 변동이 없었지만 제일 많이 금리가 내려간 것은 남·서유럽 국가들이었다"고 말했다.

그는 "투자수익률이 좋으니 당연히 유럽으로 투자하려는 움직임이 많았다"며 "일본을 봐도 유럽에 투자한 자금이 역대최고치를 기록하고 있고, 전 세계적인 투자패턴이 (미국과 유럽으로) 양분화되고 있다"고 말했다.

한 자산운용사의 본부장은 "유럽도 은행들이 레버리지를 줄이기 위해서 자신들이 갖고 있던 대출 자산을 매각을 통해서 대차대조표를 조정해야 했을 것"이라며 "이를 위한 시니어론 유형의 같은 채권형 상품들이 많이 생겨났다"고 말했다.

이어 "하이일드 채권도 유럽은 미국에 비해 금리가 아직 많이 내려오지 않았기 때문에 상대적인 매력도가 있다고 보고 투자가 늘고있다"고 덧붙였다.

◆ 전문가들 "금리인상 이후 미국채 주목…强달러+고금리"

하지만 전문가들은 향후 미국이 기준금리 인상을 단행하면, 우리나라 투자자들의 해외채권 투자 패턴은 달라질 수 있다고 전망했다.

현재까지는 미국 경기회복에도 글로벌 달러 강세 기조가 뚜렷하지는 않지만, 연준이 테이퍼링을 끝내고 금리 인상을 고려하면 달러화는 지금보다 더 강세로 움직일 수 있다는 판단에서다.

박 연구원은 "현재까지 글로벌 달러 강세가 생각보다 뚜렷하게 나타나고 있지 않아서 미국 채권에 투자해서 수익을 얻기는 쉽지 않은 상황이다"라고 말했다.

그는 "당장 올해 2~3분기까지는 ECB 금리 인하 이슈를 주목하며 글로벌 자금이 유럽쪽으로 들어가겠지만, 4분기 이후부터 미국 금리 인상 이슈가 부각되면 달러 강세에 따른 미국채 매력도가 부각될 것으로 보인다"고 내다봤다.

앞선 채권운용역은 "미국대비 유럽 채권 스프레드가 많이 축소돼 지금보다 미국 금리가 좀 더 오르면 오히려 미국 쪽이 더 매력있을지도 모른다"고 말했다.

그는 "더구나 테이퍼링 끝나고 달러 강세쪽으로 방향 전환이 이ㄹ지면 훨씬 더 매력적"이라며 "내년 금리 인상을 더 반영할 수있는 단기물 보다는, 10년물이 3%위로 올라가는 정도가 되면 한번 사볼만 하다"고 덧붙였다.

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)

영상

영상